【所得控除】税額控除との違いや計算方法・種類の一覧等ポイント5選

所得控除は種類が多く、単に「控除」というものには、他に税額控除などもあるため、少し分かりにくいのが難点です。

■所得控除の記事で学べること

【1】所得控除とは?

【2】所得控除の14種類と一覧

【3】所得控除の計算方法

【4】源泉徴収票の所得控除の額の合計額

【5】税額控除との違い

年末調整や確定申告の所得税の計算で欠かすことのできない所得控除についてまとめます。

所得控除とは?

所得控除の前に控除とは?

所得控除の前に「控除」とは何か、というところから説明していきます。

控除とは「差し引く」ということです。

税金でも使う言葉ですが、広い意味では例えば会社員がお給料から社会保険料を控除(差し引く)するというような使い方もします。

税金の話では、差し引けるものが多くなれば、計算上はプラスになる分が少なくなりますから税金が安くなります。

これが前提です。

次に「所得」とは何かについてですが、もうけや得をすることをいいます。

何となくうまいことをしてもうけた、得をしたという感覚で使うことが多いでしょう。

会社から給料や退職金を受取った、株式投資で売却益がでた、事業をして利益がでた、などこれらももうけです。

所得控除とはを図解で説明

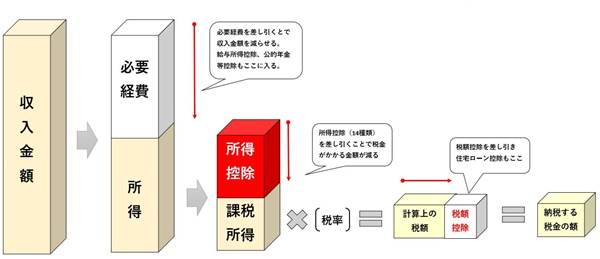

次の図をみてください。所得税の計算を簡略化したものです。左から右に流れていきます。

例えば会社員の場合は年収がいわゆる収入です。

ここから必要経費を引いたものが「所得(もうけ)」になります。このもうけ(所得)から条件を満たしたものを控除するのが所得控除です。

名称のとおり所得(もうけ)から控除(差し引く)ということです。

ちなみに「給与所得控除」は会社員の必要経費です。

上の図にあるように左から2番目の必要経費に給与所得控除が入ります。

所得控除は更にその左の項目になりますので根本的に違うものであることがわかるでしょう。

一番最後に改めて解説しますが、「税額控除」も同様です。

図の右から2番目に税額控除がありますが、所得税の計算上、所得控除とはまるで異なるものなのです。

所得控除の種類の一覧

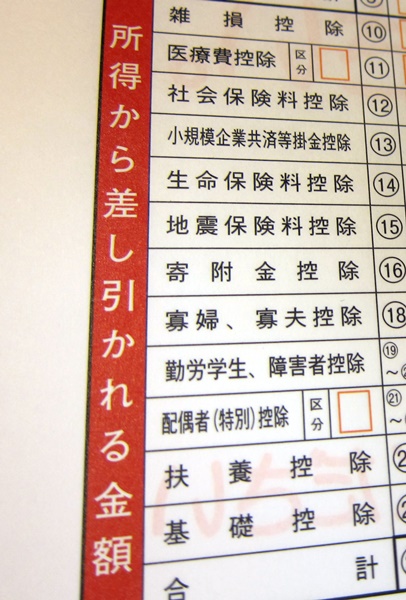

所得控除は全部で14種類あります。所得控除は大きく分けると「人的控除」「物的控除」の2つに分かれます。

人に関わる控除と物に関わる控除です。

上記の写真にも記載がありますが、どんなものがあるか見てきましょう。まずは次の表をみてください。

人的控除

①基礎控除

②配偶者控除

③配偶者特別控除

④扶養控除

⑤障碍者控除

⑥寡夫(寡婦)控除

⑦ひとり親控除

⑧勤労学生控除

物的控除

⑨雑損控除

⑩医療費控除

⑪社会保険料控除

⑫小規模企業共済等掛金控除

⑬生命保険料控除

⑭地震保険料控除

⑮寄附金控除

細かいところはこの後説明しますので、ここではこんなものがあるというくらいで構いません。

改めてみると聞いたことのあるもの、年末調整や確定申告でよく使うものもありますね。次にこれらを個別に説明していきます。

関連する記事のある所得控除は記事をリンクしているのでそちらも参考にしてください。

人的控除

所得控除の人的控除とはその人の個人的な事情を考慮したものです。

例えば所得が500万円の人が2人いて1人が独身、もう1人は既婚者で小さな子が2人いるとします。

所得が同じですが、扶養親族がいるなら(個人的事情)それを考慮しましょうということです。

人的控除はそれぞれ適用する際に要件がありますので個別に確認する必要があります。

それでは個別にそれぞれの所得控除をみていきます。リンクのある個所は関連記事に詳細があります。

基礎控除

誰もが利用できる所得控除制度です。一律で48万円控除されます(2020年より改正)。

配偶者控除

一定の要件を満たした控除対象となる配偶者(控除対象配偶者)がいる場合に適用される控除です。

その本人の合計所得金額および控除対象配偶者となる人の年齢によって控除額が異なります。

配偶者特別控除

配偶者控除が適用できないとき(一定以上所得がある)、その配偶者の所得に応じて控除が適用されます。

収入がアップするにつれて控除が段階的に少なくなっていきます。

扶養控除

条件を満たした控除対象となる扶養親族がいる場合に対象です。一般の扶養親族(16歳以上)が38万円、特定の扶養親族(19歳以上23歳未満)が63万円です。

老人扶養親族(70歳以上)は同居以外が48万円、同居が58万円です。

なお上記配偶者控除と混同している人がいますが、扶養控除とは別の控除です。

障害者控除

本人・配偶者、扶養親族が一定の条件を満たす障害者に該当する場合に適用されます。障害者控除額は27万円、特別障害者は40万円または75万円です。

寡婦控除(寡夫控除)

寡婦または寡夫(配偶者と死別している人)に該当する場合、27万円が控除されます(特別の寡婦は35万円)

ひとり親控除

2020年(令和2年)分の所得税から新設されたひとり親世帯(シングルマザー、シングルファーザー)への措置です。

要件を満たすと35万円控除されます。

勤労学生控除

勤労学生に該当する場合に27万円が控除される制度です。

物的控除

人的控除に対して物的控除は、社会政策的な配慮です。例えば社会保険料をきちんと支払っている人などはそれに応じた対応をしましょうということです。

続けてみていきましょう。

雑損控除

本人や配偶者、扶養親族が所有する資産(建物など)に損害を受けた場合に適用できる控除です。

地震や風水害、火災、盗難などの損害に適用されます。

雑損控除の適用には確定申告が必要です。

医療費控除

本人や配偶者、扶養親族の医療費が最大200万円まで控除されます。

この控除の適用には確定申告が必須です。領収書不要の明細書の添付やセルフメディケーション税制(医療費控除の特例)

がはじまっています。

社会保険料控除

本人、配偶者、扶養親族の社会保険料(国民年金、厚生年金、健康保険など)が全額が控除されます。

小規模企業共済等掛金控除

小規模企業救済法に定められた掛金の全額が控除されます。良く聞くところでは、小規模企業共済あるいは個人型の確定拠出年金(iDeCo)の掛金です。

生命保険料控除

生命保険料控除は、「一般」「個人年金」「介護医療」の3種類があります。加入年次と種類によって次のようになります。

- 2012年01月01日以降の契約 所得税はそれぞれ最高4万円 3つ全部で最高12万円

- 2011年12月31日以前の契約 所得税は最高5万円 一般と個人年金のみなので2つで最高10万円

地震保険料控除

地震保険料について所得税で最大5万円を控除することができます。

旧長期の損害保険料控除の対象(年金払積立傷害保険、損保年金のこと)があれば1.5万円控除可能です。

但し2つ合算しても控除額は最高は5万円になります。

寄附金控除(←ふるさと納税はココ)

国や地方自治体などへ特定の寄付行為をした場合に適用できる所得控除です。ふるさと納税がこの寄附金控除の対象です。

所得控除の計算方法・出し方は?

所得税の計算の中に所得控除の計算方法も自動的に入ることになります。

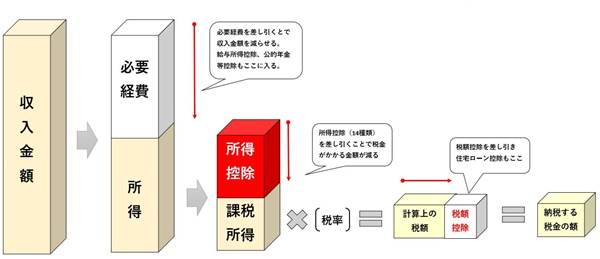

手順としては所得から所得控除を差し引くのが計算の流れです。先ほどの図をもう一度みてください。

所得控除の計算方法(サラリーマン、年金受給者の場合)

サラリーマンの人や年金受給者の人はここまで読んで、何か足りないと感じた人がいるはずです。

- サラリーマン:給与所得控除

- 年金受給者 :公的年金等控除

両者の所得税の計算に欠かすことのできない控除がでてきていません。

実はこの2つは「所得控除」ではないのです。先ほどの図の計算でいうと左から2番目の必要経費に該当します。

所得控除は、基礎控除のように固定された金額のもの、小規模企業共済等掛金控除のように掛金の全額を控除できるもの、生命保険料控除などのように所定の計算が必要なものがあります。

所得控除と必要経費

個人事業主の場合には、必要経費には文字通り取引先との接待の飲食費や交通費などを経費として計算します。

サラリーマンや年金受給者の場合、これらの人の経費がそれぞれ給与所得控除、公的年金等控除というわけです。

所得控除の額の合計額とは?

サラリーマンや公務員など勤めの人は原則として年末調整で納税します。

給料から源泉徴収されていますが、所得控除についてもこの段階で反映しているものがあります。

それらは源泉徴収票に「所得控除の額の合計額」として記載されています。記載されているのは下記の源泉徴収票の見本の赤枠の中です。

所得控除の額の合計額とは、毎月の給料計算で天引きされてきた健康保険料や厚生年金保険料などその年の合計額です。

他にも年末調整で基礎控除や配偶者控除、扶養控除基礎控除なども反映します。

この計算で出し方の基準としてすべての所得控除が記載されるわけではありません。

例えば医療費控除は確定申告でないと適用することができません。

また年末に生命保険に年払いで加入して掛金を支払ったらそんなものまで源泉徴収票に反映してこないこともあります。

ある程度のものは源泉徴収票に記入されてきますが、必ずしもすべてではないと考えてください

所得控除と税額控除の違い、どちらが有利で得!?

所得控除の話をすると必ずでてくるのが、「税額控除」です。

ここでは所得控除と税額控除についてみていきましょう。

所得控除と税額控除の違い

所得控除と税額控除の違いについてですが、ここまで説明したきたように控除とは差し引くことです。

所得控除は所得から差し引き、税額控除は税額(つまり計算上の税金)からダイレクトに差し引きます。

先ほどの図を見て頂くと一番右に税額控除があります。

仮に所得控除で10万円、税額控除で10万円差し引ける場合を感が手みてください。

税額控除はこの計算で税額が10万円以上残っていれば10万円フルに差し引けますが、計算上の税額が5万円ならそれ以上は控除できません。

所得控除は計算の途中で差し引きますので、引ききれないということはありませんが、10万円得をするというわけではないのはお分かりになると思います。

どちらが有利?

このように所得控除と税額控除は使い方が違いますから、どちらが有利で得をするというものではありません。

ちなみに税額控除で多くの人が利用するものが「住宅ローン控除」です。

例えばある人が住宅ローン控除を30万円利用できるとします。

仮に計算上の税額が30万円を切ってしまっているとこの控除の枠を使い切れません。

当然のことながらこの状態でふるさと納税(所得控除)を使っても所得税で得ではないということになります。

所得控除と税額控除はどちらが得というよりは、自分に有利になるようにどのように使うかという視点が大切です。

まとめ

【所得控除】税額控除との違いや計算方法・種類の一覧等ポイント5選、についていかがでしたか。

文章で所得控除とは、という定義のようなものを細かく覚えるよりは、所得税の全体の計算の流れと所得控除をどの段階で使うのかを見たほうが理解しやすいでしょう。

給与所得控除や公的年金等控除、所得控除、税額控除など同じ「控除」とつきますがそれぞれ違うのです。

相続税などでも控除はできてますが、何から、計算上どのタイミングで差し引くのかを見るようにしてください。

所得控除の仕組みを理解して上手に節税に繋げましょう。