年末調整・保険料控除申告書の記入例つき書き方と計算式(2025年分)

年末調整に保険料控除申告書は欠かせませんが、書き方などは記入例などがないと分かりにくいものです。保険会社や各共済などで関係します。

■この記事で学べること

【1】3つの生命保険料控除(一般の生命保険・介護医療・個人年金)と年末調整控除申告書作成用ソフトウェア(年調ソフト)

【2】地震保険料控除(地震保険)

【3】社会保険料控除(社会保険)

【4】小規模企業共済等掛金控除(個人型確定拠出年金(iDeCo)、小規模企業共済)

2025年分(令和7年分)の年末調整についてこれらの保険料控除申告書の書き方・記入例(本人および妻や夫、子どもの分の保険)ついて解説します。

*先にそれぞれの保険料控除の書き方を知りたい人は、この下にある目次から該当するところをクリックしてください。

JA共済・都道府県民共済・こくみん共済coopなどの共済も基本的には変わりませんが、個別にコメントを入れているので、下記の目次から該当箇所に飛んでください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

年末調整の保険料控除申告書の必要書類と書き方の全体像

年末調整で保険料控除をするときに必要書類と書き方について全体像を確認しましょう。

年末調整の保険料控除申告書

必要な書類は、次の書類になります。

「令和元年分 給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書」

下記の国税庁のWEBサイトより年末調整の用紙はダウンロードすることができます。下のリンクは直接入力できるPDFです。

【参考】国税庁 令和7年分 給与所得者の保険料控除申告書(PDF)

*入力用は更新されたらリンクします。

毎年、年末調整をしている人なら見慣れた書類でしょう。

加入している生命保険や医療保険、個人型の確定拠出年金などの保険料控除証明書などをみて内容を転記していくのが書き方の基本です。

保険会社(生損保)などから保険料控除証明書は10月くらいから送られてきますが、地震保険料控除などは保険証券についている場合もあります。

※国税庁から令和3年度版の年末調整控除申告書作成用ソフトウェア(年調ソフト)が令和3年10月にリリースされています。

この年調ソフトを使用して保険料控除申告書を作成すると、控除額が自動計算されて保険料控除申告書の作成が可能です。

詳細は下記を参考にしてください。

保険料控除申告書のどこに、どの控除を記入するのか?

読めば書いてありますが、年に1回程度しか見ない書類のことなど覚えていないでしょうから、まずは全体を確認しましょう。

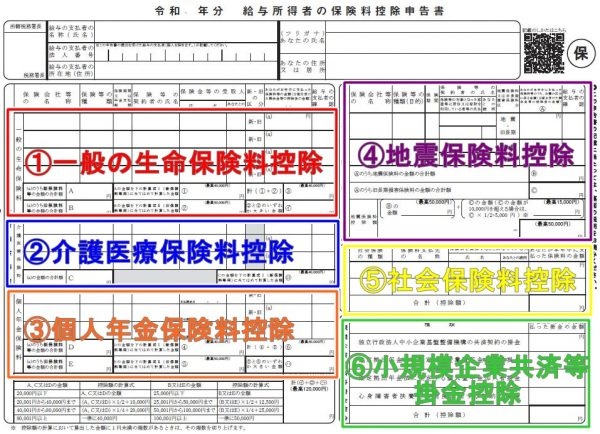

それぞれの保険料控除を記載する箇所は次のとおりです。下記が令和2年分保険料控除申告書です。6つの色分けしてあるところが各保険料控除の記載箇所です。

【保険料控除申告書の見本】

主に該当する保険商品は次のようになります。

- 一般の生命保険料控除(終身保険、定期保険、収入保障保険、学資保険など)

- 介護医療保険料控除(医療保険、がん保険など)

- 個人年金保険料控除(個人年金)

- 地震保険料控除(地震保険)

- 社会保険料控除(給与天引きされていない国民年金など)

- 小規模企業共済掛金等控除(小規模企業共済、個人型の確定拠出年金(iDeCo)など)

※都道府県民共済、こくみん共済coop(全労済)、JA共済、コープ共済など保険に該当する共済契約を含みます。

ちなみにこの書式が昨年までとどのように変わったかというと、右上にあった配偶者特別控除の記載欄がなくなっています。

左下にあった地震保険料控除が右上に移動してスペースが広くなっています。

保険料控除申告書の書き方・記入例

保険料控除申告書の書き方・記入例

次項以降で申告書の内容を拡大して、具体的な数字を入れて図で解説しています。

そこまでなくても簡単な見本があればOKという方は、国税庁のサイトに記載例がでていますので下記を参考にしてやってみてください。

最初にリンクした書式およびPDFの入力用を使ってください。

配偶者(夫や妻)、子どもの分の保険の書き方

本人以外に夫や妻、あるいは子どもの分がある場合、保険料控除申告書の書き方が分からない人が多いようです。

ポイントは次の2点です。

- 保険料控除を受けることができるのは保険料負担者

- 保険の対象が配偶者や子どもの分があっても保険の対象の人(被保険者)の欄にその人の名前を書くだけ

生命保険料控除などは上限額が決まっているので、これを超えて複数の契約を記入する必要はありません。

生命保険料控除・介護医療保険料控除・個人年金保険料控除、年末調整の書き方と計算

保険料控除で一番複雑なのが生命保険料控除の関係です。理由は以下の3つです。

- 種類が3つあること(一般・介護医療・個人年金)

- 新旧の制度が混在していること

- 保険料控除の金額に上限があること

新旧の制度の判断はいつの日時の契約かで判断します。

- 新制度 2012年1月1日以降の契約の計算

- 旧制度 2011年12月31日以前の契約の計算

※旧契約でも更新タイプ(10年とか○歳などで自動更新して掛金がアップする)の場合、更新日が新制度以降であれば元の契約が旧制度でも新制度で計算します。

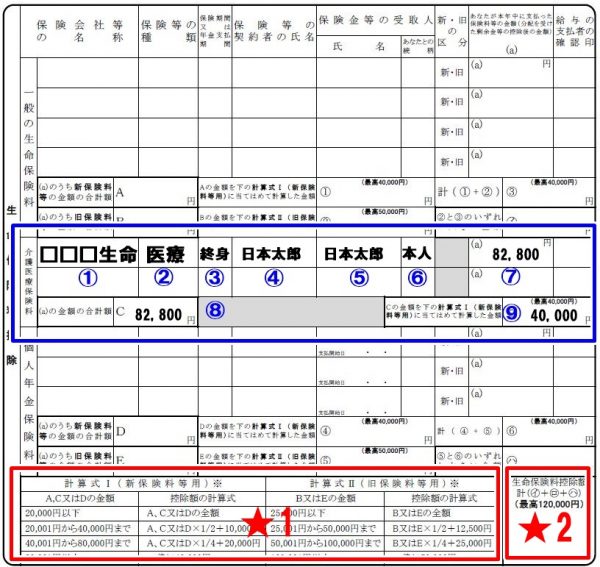

生命保険料控除の年末調整の書き方と記入例

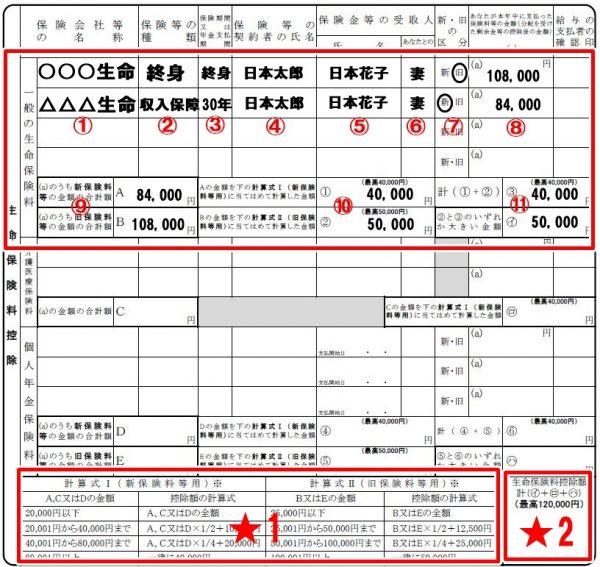

下の図は先ほどの保険料控除申告書の右側を拡大したものです。

各生命保険料控除(一般・介護医療・個人年金)を個別に計算して右下の★2のところに合計を記入します。

記入例を見ながら、各番号の書き方の手順に沿って記入してください。

控除対象になるのは、「保険」だけでなく「共済」も同様なのは解説したとおりです。

名称が異なるだけですから、例えば医療保険と医療共済は同じように取り扱って記入してください。

但し、同じ保険でも少額短期保険は控除の対象になりませんので注意してください。

新旧の保険契約が混在している、あるいは保険料で控除額に計算が必要なときは、★1の表を使って計算してください。

赤の数字が一般の生命保険料控除、青が介護医療保険料控除、オレンジが個人年金保険料控除です。

生保・医療介護・年金控除関連はこの記入例を使って説明します。

一般の生命保険料控除の書き方

一般の生命保険料控除の記入例は下記の「赤い数字」の箇所です。次の2つの契約がある場合です。

- 新制度 収入保障保険 30年 84,000円

- 旧制度 終身保険 終身 108,000円

①保険会社の名前を記入。

②保険料控除証明書にある保険の種類(終身保険、収入保障保険、定期保険など)を記入。

③保険料控除証明書にある保険期間を記入(終身保険は終身と記入)。

④契約者の名前を記入。

⑤保険金受取人の氏名を記入。

⑥保険金受取人の続柄を記入。

⑦保険料控除証明書にある新制度・旧制度の区分のどちらかに○。新制度は平成24年1月1日以降、旧制度は平成23年12月31日までに加入した保険契約。

⑧保険料控除証明書にある申告額または参考額を記入(12月まで実際に払うまたは見込みの掛金を記入)。

⑨⑧で記入した掛金の新制度・旧制度それぞれの合計を記入(例えば旧制度の契約が2つあればその合計)。

⑩新・旧制度の保険料控除額を下の「★1」にある計算式に当てはめて計算した金額を記入。

⑪新・旧制度の合計を記入(最高4万円)。旧制度の金額(最高5万円)と⑪の金額(最高4万円)の大きいほうの金額を記入。

⑫介護医療・個人年金の契約がなければ、右下の★2に⑪の金額を記入

介護医療保険料控除の書き方

介護医療保険料控除の記入例は下記の「青い数字」の箇所です。次の医療保険の契約がある場合の記入例です。

- 新制度 医療保険 終身 82,800円

①保険会社の名前を記入。

②保険料控除証明書にある保険の種類(医療保険、介護保険など)を記入。

③保険料控除証明書にある保険期間を記入(終身医療保険は終身と記入)。

④契約者の名前を記入。

⑤保険金受取人の氏名を記入。

⑥保険金受取人の続柄を記入。

⑦保険料控除証明書にある申告額または参考額を記入(12月まで実際に払うまたは見込みの掛金を記入)。

⑧⑦で記入した掛金の合計を記入(例えば契約が2つあればその合計)。介護医療は新制度のみです。

⑨保険料控除額を下の「★1」にある計算式に当てはめて計算した金額を記入。

⑩一般及び個人年金の契約との合計を★2に記入

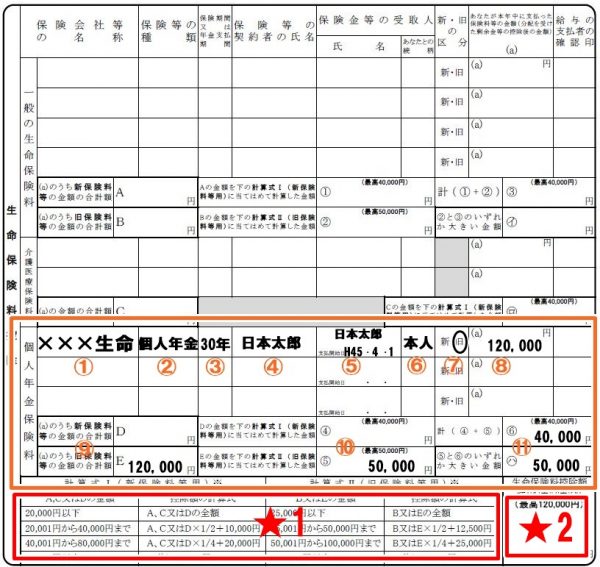

個人年金保険料控除の書き方

個人年金保険料控除の記入例は下記の「オレンジの数字」の箇所です。次の個人年金の契約があるとします。

- 旧制度 個人年金 30年 120,000円

①保険会社の名前を記入。

②保険料控除証明書にある保険の種類(個人年金など)を記入。

③保険料控除証明書にある保険期間を記入(終身年金は終身と記入)。

④契約者の名前を記入。

⑤保険金受取人の氏名を記入。

⑥保険金受取人の続柄を記入。

⑦保険料控除証明書にある新制度・旧制度の区分のどちらかに○。新制度は平成24年1月1日以降、旧制度は平成23年12月31日までに加入した保険契約。

⑧保険料控除証明書にある申告額または参考額を記入(12月まで実際に払うまたは見込みの掛金を記入)。

⑨⑧で記入した掛金の新制度・旧制度それぞれの合計を記入(例えば旧制度の契約が2つあればその合計)。

⑩新・旧制度の保険料控除額を下の「★1」にある計算式に当てはめて計算した金額を記入。

⑪新・旧制度の合計を記入(最高4万円)。旧制度の金額(最高5万円)と⑪の金額(最高4万円)の大きいほうの金額を記入。

⑫3つの合計を右下の★2に記入

この3つの記入例では、一般が5万円、介護医療4万円、個人年金5万円なので合計14万円になります。12万円が上限のため、★2には12万円と記入します。

地震保険料控除、年末調整の書き方(記入例)と計算

地震保険料控除の書き方

地震保険料控除は、生命保険料控除のような複雑な計算式などはありません。

5万円が上限ですので、年間の掛金が5万円を超えていれば5万円と記入します。

地震保険料控除が創設されてから10年以上経つので該当する人は少ないでしょう。

経過措置で旧長期の損害保険料控除に該当する場合は地震保険料控除と合算して5万円控除できます。

2006年12月31日までに加入した該当契約があれば利用可能です。

現在残っているものがあるとすれば、年金払い積立傷害保険(損保年金)くらいですから、多くの人は地震保険だけ考えるだけでOKです。

なおこの場合も各種共済に地震の保障がカバーされているますが、この部分の掛金については控除の対象になります。

生命保険料控除と同様に保険と共済に置き換えて記入するようにしてください(少額短期保険は対象外)。

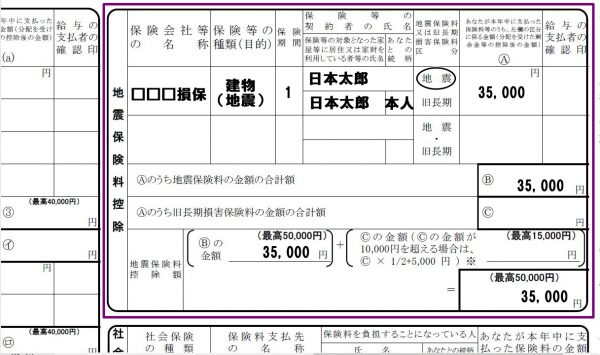

地震保険料控除の記入例

記入欄は用紙の左下です。ほとんどの人は地震保険料控除のみでしょうから、地震保険の掛金部分で5万円までの金額を記入してください。

例)地震保険料 年間35,000円

旧長期の損害保険料控除の経過措置

地震保険料控除は、2007年分(平成19年1月1日以降)の保険料から対象です。それ以前には損害保険料控除の短期と長期がありました。

- 2006年(平成18年)12月31日までに契約

- 満期返戻金のある保険期間(共済期間)10年以上の契約

これらの条件に該当する場合、旧長期の損害保険料控除を経過措置として使えます。

地震保険料控除が創設されてからかなり時間が経ちました。

該当する契約があるとすれば所定の期日までに加入した

- 「年金払積立傷害保険(いわゆる損保年金)」

- 「積立て型の火災保険・傷害保険」

- 「JA共済の建物更生共済」くらいでしょう。

ちなみに上の2つは現在はほとんど販売されていません。

ほとんどの人は地震保険料控除のみでしょうが、旧長期の損害保険料控除がある人は、地震保険料控除+旧長期の損害保険料控除が使えます。

但し、上限は5万円で地震保険料控除の上限と変わりません。

地震保険料控除で年間5万円使っていなければその穴を埋められるということです。

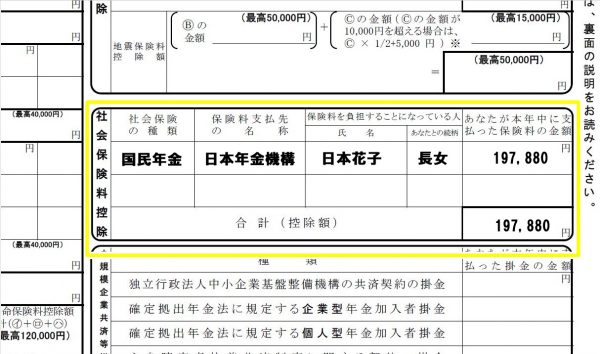

社会保険料控除、年末調整の書き方(記入例)

社会保険料控除の書き方

社会保険料控除の年末調整は自営業の人はしませんから、会社員や公務員などになります。

これらの人の健康保険や厚生年金保険料などの社会保険料は給与天引きされています。

そのため通常はお勤めの人が自分の社会保険料控除を年末調整の書類で生命保険料控除などと同様に記載する必要はありません。

該当するものがあるとすれば、給与天引きされていない社会保険料です。

具体的には失業期間中などに支払った社会保険料や大学生の子どもの国民年金保険料といったところでしょう。

給与天引きされている社会保険料は記入する必要はありません。

対象契約があれば、年間の掛金の全額が控除されます。

書き方の記入例

例)子どもの国民年金保険料 年間197,880円

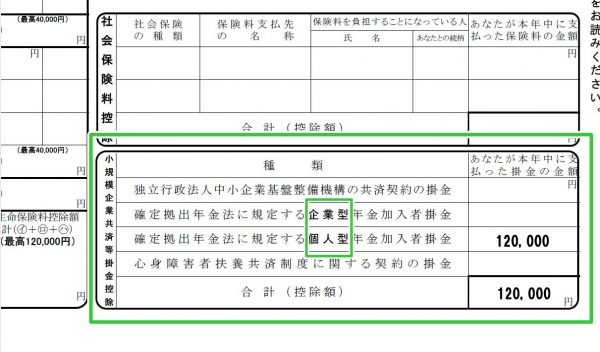

小規模企業共済等掛金控除、年末調整の書き方(記入例)

小規模企業共済等掛金控除の書き方

小規模企業共済掛金等控除の記載箇所は右下になります。

確定拠出年金は年金ですが、年末調整ではその上にある社会保険料控除の欄ではありませんので注意してください。

年末調整をするということは、会社員や公務員などお勤めの人です。

小規模企業共済にはサラリーマンは加入できません。

会社員や公務員でこの控除の対象になるのは、個人型の確定拠出年金(iDeCo(イデコ))の加入者や企業型の確定拠出年金の上乗せでマッチング拠出を利用している会社員です。

この控除に細かい計算は不要です。掛金の全額が控除されますので、年間の掛金を記入してください。

小規模企業共済等掛金控除の記入例

例)個人型確定拠出年金 月々10,000円(年間120,000万円)の場合

実は小規模企業共済等掛金控除のこの欄も前年と書式が変わっています。真ん中2つに確定拠出年金の控除の記入欄があります。

個人型の確定拠出年金(iDeCo)であれば下、企業型であれば上に記入します。

企業型・個人型のところに枠が入れておいたのでここで区別してください。

年末調整での保険料控除申告書の書き方のポイント

個別の保険料控除を確認する前に注意事項やポイントを確認しておきましょう。

年末調整で保険料控除できる対象契約と共済

生命保険会社の保険契約を中心に話しが出ることが多いでしょうが、こくみん共済coop(全労済)や県民共済、JA共済などの共済契約も保険料控除の対象になります。

但し少額短期保険については、年末調整でも確定申告でも保険料控除の対象にはなっていません。

主な共済については次のリンクを参考に年末調整の保険料控除の書き方を参考にしてください。

こくみん共済coop(全労済)

こくみん共済coop(全労済) 各共済の「共済掛金証明書」と「保険料控除記入例」

都道府県民共済

都道府県民共済グループ 全国生協連 生命保険料控除について

JA共済

JA共済 課税所得控除共済掛金払込証明書の記載事項・保険料控除申告に関するご案内

これら共済の共済掛金払込証明書は、だいたいその年に共済掛金の払込みした契約を対象に10月上旬頃から配付されますす。

一般的には生命保険会社とそう変わらないタイミングで年末調整のはがきが届きます。

手元にない人、はがきの記憶がない人、紛失した人などは再発行が可能なので契約先の共済に連絡してみてください。

また共済の保険料控除証明書の見方が分からない人は少なくありません。

年末調整で申告するのは、「その年に実際に支払った共済掛金」です。

10月頃から控除証明書のはがきが送られてくる関係で、引き落とし確認ができた9月末までの金額とその後12月末まで支払う見込の金額が記入してあることがあります。

共済の契約をそのまま継続して年末までの1年分の共済掛金を支払うのであればその金額を記入します。

保険料控除の対象期間

保険料控除の対象となる期間は、その年の1/1~12/31に支払った掛金が対象になります。

年払などで契約が年内でも引落が翌年になる場合は次の年の控除になりますので注意してください。

解約した場合の保険料控除申告書の書き方

生命保険契約などを途中で解約したケースでも、実際に支払った分までは保険料控除の対象です。

月払の契約で6月(6回)まで掛金を支払っているならその分まで保険料控除が可能です。

掛金は保険料控除証明書のどの数字を記入する?

例えば生命保険契約などでは、保険料控除証明書は毎年10月頃から送付がはじまります。保険料控除対象となる期間は1/1~12/31ですから

1年間に支払った掛金の合計を記入します(年間に負担した掛金の合計)。

保険料控除証明書には、9月まで支払いが確定した分の金額と10月以降の年末まで支払うであろう年間の金額が書いてあります。

引き続き契約を続けるなら、12ヶ月分の掛金を記入してください。

保険料控除申告書の書き方で訂正はどうするの?

記入を間違えたら二重線を引いて訂正印を押して訂正してください。もっとも保険料控除申告書そんなに広いスペースがあるわけではありません。

下書きをしてから記入するか、訂正が多くて記入スペースがなければ、保険料控除申告書を書き直した方が早いでしょう。

保険料控除申告書の書き方、書ききれない、行が足りないとき

保険料控除申告書の記入について特に生命保険などに多く加入している場合、書ききれない・行が足りない人もいるでしょう。

そんなときはまずは次のことを確認してください。

生命保険料控除(一般・介護医療・年金)にはそれぞれ上限額があるので、これを超えて控除できない。

それぞれ新制度で年間8万円超、旧制度で年間10万円超が限度額です。

月払で新制度は約6,666円、旧制度は8,333円です。

いくつか契約があってもこれを超えていれば枠を使い切っていますので全部記入する必要はありません。

たいていの人は2-3本の契約で上限を超えるはずです。

それでも不足するなら、分かるようになっていればいいので国税庁のWEBサイトから同じ用紙をダウンロードして記入するか、一つくらいなら2行に分けて書いてもいいでしょう。

もちろん該当する契約の保険料控除証明書の提出は必要です。

年末調整でも電子申告が始まっている!

政府は電子申告を進めています(年末調整・確定申告)。

国税庁から令和2年10月以降に年末調整控除申告書作成用ソフトウェア(年調ソフト)が無償提供されています。

年末調整ソフトでは、従業員が年調ソフトを使用して保険料控除申告書を作成すると、控除額が自動計算され、簡便・正確に保険料控除申告書を作成することができるようになります。

こうした取り組みが進んでくると基本は入力のみで済みますから、この記事にある保険料控除申告書の書き方・記載例などの記事は不要になっていくでしょう。

まとめ

年末調整・保険料控除申告書の記入例つき書き方と計算式2024年分(令和6年分)、についていかがでしたか。

保険料控除と言っても種類もいくつかありますし、生命保険料控除のように控除の計算が必要なケースもあります。

生命保険・損害保険だけでなく各種共済契約も対象です。年末調整は毎年のこととはいえ、書き方を忘れてしまいますよね。

記入例を見ながら保険料控除申告書の書き方の参考にしてください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。