学資保険の年末調整・確定申告!生命保険料控除と満期金の注意点

学資保険の掛金(保険料)は生命保険料控除の対象になるため、年末調整や確定申告で手続きが必要です。

また妻(または夫)名義で契約者と掛金を負担している人が違う場合の取扱いなど、年末調整や確定申告で見落としがちなポイントがあるのです。

■この記事で学べること

【1】学資保険と生命保険料控除(年末調整・確定申告)

【2】学資保険の生命保険料控除の基礎知識と満期保険金を貰ったときの手続き

【3】学資保険の生命保険料控除の注意点(契約名義や一時払、税務上のポイント)

2024年(令和6年)~2025年(令和7年)学資保険にかかる税金の観点から年末調整・確定申告での必要な手続きや知っておきたい生命保険料控除の注意点について解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

学資保険は生命保険料控除の対象(年末調整・確定申告)

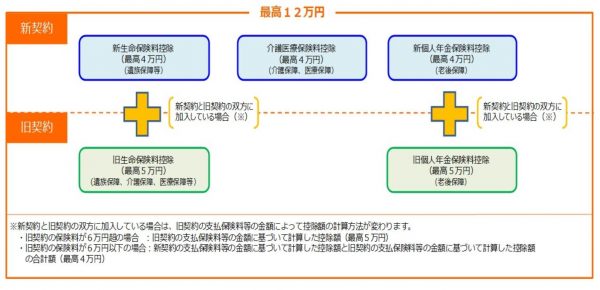

出典:国税庁

出典:国税庁

生命保険料控除の種類と学資保険

生命保険料控除は、上記のように現在3つの種類(一般・介護医療・個人年金)があります(以前は2つ)。

このうち学資保険は「一般生命保険料控除」の適用対象です。

会社員や公務員などは通常は年末調整、自営業やフリーランスは確定申告で保険料控除の手続きをします。

他に該当する生命保険の種類としては、生存または死亡に対して一定額の保険金や給付金などが支払われる保険契約が一般の生命保険料控除の対象です。

具体的には主に死亡保障とイメージしてください。

学資保険の契約時期による生命保険料控除額の計算

生命保険料控除は改定されているため、2012年1月1日以降の契約か、それ以前の契約かで控除の種類や控除額が異なります。

2012年(平成24年)1月1日以後の契約(新契約)

| 個人所得税 | |

| 年間の支払い保険料等 | 保険料控除額 |

| 2万円以下 | 支払保険料等全額 |

| 2万円超4万円円以下 | 支払保険料等×1/2+1万円 |

| 4万円超8万円以下 | 支払保険料等×1/4+2万円 |

| 8万円超 | 一律4万円 |

| 個人住民税 | |

| 年間の支払い保険料等 | 保険料控除額 |

| 1万2千円以下 | 支払保険料等全額 |

| 1万2千円超3万2千円以下 | 支払保険料等×1/2+6千円 |

| 3万2千円超5万6千円以下 | 支払保険料等×1/4+1万4千円 |

| 5万6千円超 | 一律2万8千円 |

※一般生命保険料控除、個人年金保険料控除を2つ合せて所得税は最高10万円・個人住民税は最高7万円控除

2011年(平成23年)12月31日以前の契約(旧契約)

| 個人所得税 | |

| 年間の支払い保険料等 | 保険料控除額 |

| 2万5千円以下 | 支払保険料等全額 |

| 2万5千円超5万円以下 | 支払保険料等×1/2+1万2.5千円 |

| 5万円超10万円以下 | 支払保険料等×1/4+2万5千円 |

| 10万円超 | 一律5万円 |

| 個人住民税 | |

| 年間の支払い保険料等 | 保険料控除額 |

| 1万5千円以下 | 支払保険料等全額 |

| 1万5千円超4万円以下 | 支払保険料等×1/2+7.5千円 |

| 4万円超7万円以下 | 支払保険料等×1/4+1万7.5千円 |

| 7万円超 | 一律3万5千円 |

※一般生命保険料控除、個人年金保険料控除、介護医療保険料控除を3つ合せて所得税は最高12万円・個人住民税は最高7万円控除

このように生命保険料控除は、年間の掛金によって控除される金額が変わるので注意しましょう。

上記の表が3つの生命保険料控除(一般、個人年金、介護医療)それぞれにあると考えてください。

各生命保険料控除ごとに上限額が決っています。

同じ生命保険料控除を適用する種類の生命保険や医療保険などに複数加入していても、上限額を超えた以上は控除することができません。

学資保険の年末調整と確定申告書類の書き方・記入例

年末調整の保険料控除申告書の書き方(学資保険)

年末調整の場合、保険料控除は「給与所得者の保険料控除申告書」という書類を使います。

これに加入先の保険会社から送付されてくる生命保険料控除ハガキを添えて手続きします。

生命保険料控除のハガキは10月から順次送付されてきます。

なお、給与所得者の保険料控除申告書の書き方や記入例は下記の関連記事を参考にしてください。

一般・介護医療・個人年金、地震、社会保険料、小規模企業年金等掛金控除などすべてがすべて同じ書類です。

学資保険の加入先が、例えばかんぽ生命やソニー生命、フコク生命、日本生命など加入先の生命保険会社が違っても記入方法は保険会社名が変わるだけで同じです。

なお、JA共済など共済契約の場合でも条件に該当するものは、生命保険料控除の対象になるので手続きに変わりありません。

確定申告書の生命保険料控除欄の書き方(学資保険)

個人事業主やフリーランスの人は、年末調整がないので納税の原則である確定申告で学資保険の手続きをします。

なお、会社員確定申告が必要な人や確定申告をした方がいい人がいます。

なかには生命保険料控除ハガキを無くして再発行が年末調整の期限に間に合わなかったという人も確定申告で手続きとなります。

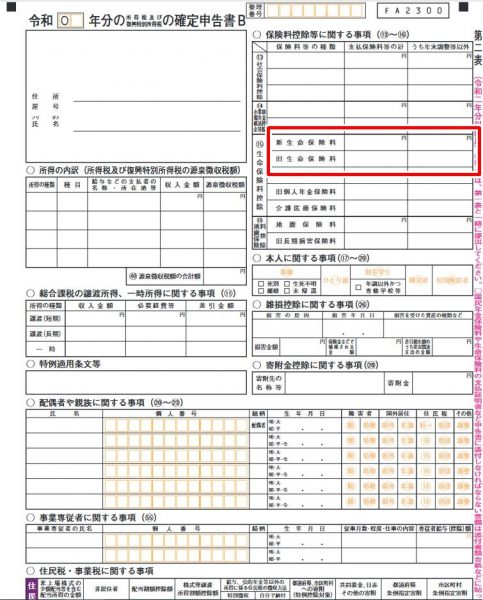

確定申告の場合は、確定申告書の様式Aもしくは確定申告書の様式Bを使います。

様式Bは所得の種類を問わず使えるものです。

様式Aはが給与所得や公的年金等・その他の雑所得、配当所得、一時所得だけで予定納税額のないケースで使用します。

ここでは確定申告書の様式Bで学資保険の生命保険料控除の記入例と書き方を紹介します。

確定申告書には第一表と第二表に記載します。下記が書類の第一表(上)と第二表(下)の全体像です。

赤枠⑮のあるところが生命保険料控除の記載箇所です。ここでは字は見えなく構わないのでおおよその記入箇所をみてください。

記入の順番は第二表の右上⑮が生命保険料控除の記入欄です。第二表には生命保険料控除の内訳を書きます。

一番上が学資保険の対象となる一般の生命保険料控除の該当箇所です。2段ありますが、上が(新)、下が(旧)の場合に記入します。

先ほど解説したように2012年1月1日以降の契約かそれより前かで新旧が分かれます。

仮に新契約に該当する学資保険で月々1万円の保険料とします(年間12万円)。

一般の生命保険料控除の年間8万円を超えているのでこの学資保険の契約だけで上限の4万円の控除額になります。

第2表には一般の生命保険料控除の欄が上下2段ありますが、新契約なので上に40,000円と記入します。なお、旧契約で年間12万円の保険料なら控除額は5万円です。

第一表に移って左の真ん中よりやや下にある同じ⑮に4万円と記入します。

この箇所には3種類の生命保険料控除を合算して記入するので合計して上限を超えていれば新なら4万円、旧なら5万円と記入します。

このケースでは学資保険しは記入していませんが、実際には他の個人年金や介護医療に該当する契約もあるでしょう。

その場合には新契約で3つ合算(4万円×3種類=最高12万円)、旧契約で2つ合算(5万円×2種類=最高10万円)が合計額です。

学資保険で満期保険金を貰ったら確定申告は必要?

前項までは学資保険に加入して掛金(保険料)を支払ったときの税金(生命保険料控除)にかかる話です。

ここでは学資保険が満期になって、生命保険会社などから満期保険金を受け取った場合の話です。

満期保険金(解約返戻金も同様)の税金の取り扱いのポイントは次の2つです。

- 誰が掛金(保険料)を支払ったか?

- 満期保険金(解約返戻金)を誰が受け取ったか?

生命保険では、契約者、被保険者(保険の対象になる人)、保険金受取人を決めて契約します。

夫(あるいは妻)が自分で掛金を支払って、自分で満期保険金を受け取れば所得税(一時所得)として取り扱います。

夫(妻)が掛金を支払って妻(もしくは夫)が受け取ると贈与税になります。

なお、一時所得は次のように計算します。

総収入金額 - 収入を得るために支出した金額 - 特別控除額(最高50万円) = 一時所得の金額

つまり満期保険金から掛金の総額を引いて、そこから50万円を差し引いた金額が一時所得になります。

最終的に給与所得など他の所得と合算する際に、上記の金額からさらに1/2にします。

いまの現状の学資保険で50万円も増やせるものはありませんから、満期保険金の一時所得についての税金はあまり気にする必要はありません。

一般的には所得税の取り扱いとなるような契約形態にしておいた方がスムーズでしょう。

贈与とみなされないように注意してください。

学資保険と生命保険料控除の注意点

学資保険の契約や税金に関する注意点やよくある素朴な疑問について紹介します。

学資保険の年末調整や確定申告で還付金はいくら戻る?

年末調整などで控除が使えると還付金が戻ってくるという言い方がよくされますが正しい表現ではありません。

そもそも税金を払いすぎているだけです。

仮に学資保険で4万円が生命保険料控除の対象になっても、4万円が戻ってくるわけではありません。

その人の所得から控除(差し引く)ことができるだけです。

控除した分に自分の所得に対する税率分が安くなるとかんがえてください。

物凄くおおざっぱな言い方ですが、上記の例で10%の所得税率が適用される人ならざっくり税金が4千円くらい安くなるイメージです。

確定申告では上記のようにその分経費から差し引ける考えでいいですが、年末調整では払いすぎた税金が戻るものです。

払いすぎていなければそもそも戻るものがありません。2つ下の項目で解説しているので併せて読んでください。

なお、生命保険料控除は14種類ある所得控除の一つです。下記の記事も参考にしてください。

夫(妻)が契約している学資保険で掛金を妻(夫)の口座から支払うと誰が控除?

学資保険の満期保険金のところでも解説したのと、同様ですが生命保険料控除を使える人は実際に掛金(保険料)を支払っている人です。

夫(もしくは妻)が契約者でも掛金の引落し口座が妻(夫)であるなら、支払いは妻(夫)の負担になるので生命保険料控除は妻(夫)が使います。

学資保険の場合、親(子どもからみて祖父母)が掛金を支払ってくれる場合もあるでしょうが考え方は同じです。

夫婦だけなら、契約者=保険料負担者になっている方がややっこしくありません。

学資保険は必ず生命保険料控除が使えるとは限らない

最初に学資保険は生命保険料控除の対象と言いましたが、このタイトルは矛盾した書き方かもしれません。

理由は簡単ですが、生命保険料控除には上限があるためです。

契約時期の違いでいうと2012年1月1日以降の新契約で年間8万円超で所得税4万円、それ以前の旧契約なら年間10万円超で所得税が5万円控除されます。

年間8万円なら月々6,666円、10万円なら月々8,333円で年間の上限額を超えます。

学資保険が適用対象となる一般生命保険料控除はすでに解説したように死亡保障が同じカテゴリーでカウントされます。

子供がいて学資保険に加入するくらいの人なら、自分に万が一のことがあった場合の死亡保障の方が優先ですし、実際に加入されているはずです。

契約者の年齢や契約内容によるものの、人によっては一般の生命保険料控除の限度枠を使い切る可能性があるのです。

もちろん生命保険料控除のために学資保険に加入するわけではありません。

教育費を貯める方法としての加入でしょうがこうしたことがあることも覚えておいてください。

夫婦共働きの場合、どちらが生命保険料控除を使った方がいいかを税務面での視点でも考えてみてください。

他にも住宅ローン控除やiDeCo(個人型確定拠出年金)などの控除で還付されきってしまえば、年末調整で思ったよりお金が戻らないこともありえます。

途中で学資保険を解約した際の生命保険料控除の取扱い

1年間の毎月の掛金の支払いの途中で学資保険を解約しても、解約までに支払った掛金(保険料)は生命保険料控除の適用対象です。

保険料を一時払すると生命保険料控除はどうなる?

学資保険の一時払は、生命保険料控除は掛金(保険料)を払い込んだ年だけしか受けられません。

その代わりに一時払でまとめて支払うと満期保険金の返戻率が高くなります。

実は契約者が掛金をまとめて支払う方法には、一時払の他に「全期前納払」というものがあります。

全期前納払とは契約時に保険料払込期間までの保険料を一括で支払うことで、生命保険料控除は保険料に充当される都度、毎年受けることができます。

返戻率は一時払の方が多くなるので、それぞれ試算するなりして差額を計算して検討してみるといいでしょう。

まとめ

学資保険の年末調整・確定申告!生命保険料控除と満期金の注意点、についていかがでしたか。

運用利回りの低さから最近では、資産運用などで教育費を貯めることも言われるようになりましたがまだごく一部の動きです。

生命保険料控除が年末調整や確定申告で使えるか、誰が使った方がいいかなども考えてみましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。