確定拠出年金(企業型)、おすすめの配分や運用は?企業型DCのお得な活用

確定拠出年金の企業型は制度導入までの煩雑な手続きを企業が手続きしてくれるのが特徴です。投資初心者の人でも運用のことだけ考えてスタートできます。

■この記事で学べること

【1】確定拠出年金、企業型とは?メリット・デメリット

【2】資産配分や運用はどう考える?

【3】マッチング拠出か個人型DCで確定拠出年金(企業型)を上乗せ活用

【4】所得控除や年末調整、確定拠出年金(企業型)の税金の取り扱いは?

【5】受取時、企業型DCの一時金受取にも注意!

これから企業型の確定拠出年金をお得に活用するために、投資の配分や運用、欠かせない制度の仕組みについてお話しましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

確定拠出年金、企業型とは?企業型と個人型(iDeCo)の違い

はじめに確定拠出年金は、DCあるいは401kなどとも呼ばれることがあります。当記事では、確定拠出年金(企業型)あるいは企業型DCなどと記載します。

確定拠出年金の企業型とは?

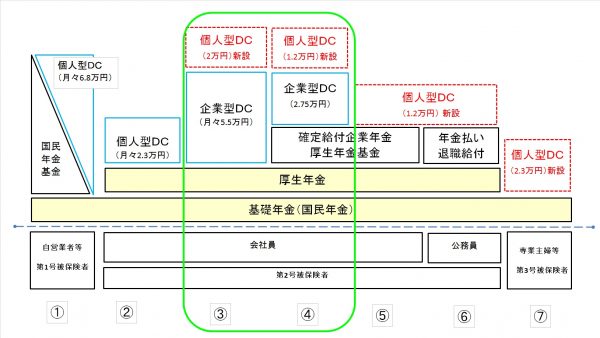

企業型の確定拠出年金の話に入る前に、確定拠出年金の全体像を確認しておきましょう。下記の図を見てください。

日本の公的年金及び企業年金そして確定拠出年金を合わせた図です。はじめての人には複雑そうに見えるでしょうが、自分に関係あるところだけ縦にみてください。

あれこれ見ると分からなくなるので、自分に関係無いところは見る必要はありません。

ちなみに会社員の人は、一番下にある番号の②~⑤のいずれかになります。確定拠出年金(企業型)に加入できる人は③と④に該当する人になります(緑色の枠の中)。

青い枠が確定拠出年金(個人型・企業型)、赤い破線が2017年1月から拡充されたところです。

確定拠出年金は、加入者自身が自分自身で運用方針を決めて、自分の責任で年金資産を殖やす制度です。

将来の年金額は運用結果次第で加入者ごとに違います。

- 確定拠出年金(企業型)を導入

- 確定拠出年金(企業型)と確定給付年金等の企業年金を同時に導入

上記の2ついずれかに該当する企業に勤務している会社員が加入できるのが企業型の確定拠出年金です。

企業型DCと個人型DC(iDeCo)違い

企業型DCと個人型DC(iDeCo)の主な違いは次の表のとおりです。国民年金の第何号被保険者かなどによって、加入する確定拠出年金は決まっています。ここは自分で選べるわけではありません。

| 企業型DC | 個人型DC | |

| 加入対象者 | ○国民年金の第2号被保険者

労使合意に基づき確定拠出年金制度を実施する企業の従業員 |

○国民年金の第1号被保険者

自営業、自由業、学生など ○国民年金の第2号被保険者 会社員や公務員など ○国民年金の第3号被保険者 専業主婦(専業主夫)等やパートタイム労働者など |

| 掛金負担 | ○会社負担。規約に定めれば、加入者個人負担も可 | ○加入者個人 |

| 規約の制定及び加入者資格の制定 | ○一定条件の下、特定の者を加入者とすることができる(差別的取扱は禁止)○労使合意による規約制定 | ○本人の申請による任意加入国民年金基金連合会が規約を制定 |

| 制度導入 | ○企業が一括して導入 | ○自分で個別に契約 |

個人型DCは自分で確定拠出年金の契約先となる運営管理機関(銀行や証券、保険会社など)を自分で調べて、比較、その上で契約しなければなりません。

確定拠出年金(企業型)のメリット・デメリット

企業型DCのメリットとデメリットをみておきましょう。

メリット

- 制度導入は勤務先が行うため手が掛からない。

- 企業によっては上乗せのマッチング拠出か個人型DCに加入できる

- 投資教育を勤務先が提供してくれる

- 税制上のメリットがある。

- 投資信託などでDCの外のものよりコスト(手数料)が安いものがある

デメリット

- 勤務先が手続き関係のことをやってくれるため、自分でよく調べなくなる

- 運営管理機関は勤務先が一括して契約するため、自分で選ぶことができない。

- 60歳までは資金は引き出しできない

- 将来の年金額は、自分自身の運用結果次第で変わる

メリットもデメリットも下の2つは個人型DCと共通です。コストの安い良い投資信託などが選べるなら企業型DCはかなり有利です。

はじめて投資をする人には、投資信託など抵抗があるかもしれませんが、是非活用したいところです。

確定拠出年金(企業型)の配分や運用はどう考える?

税制上の特典があるため、運用期間中の利益には税金がかかりません。

この観点からみていくと高いリターンを期待することができる運用商品を使うことが、DC活用のポイントです。

投資がはじめての人はなかなかハードルが高いかもしれませんが、全額預貯金などに入れていると今はほとんど殖やせません。

年金受取までの間に資産が下がると心配でしょうが、購入している間は安く買える方が有利なのでそんなに気にする必要はありません。

運用の方向性を決めたら後はある程度、放置・ほったらかしでもOKです。

まずは少しずつ投資のことを学んで、どう資産を配分するか、そしてどこに置くかを考えていきましょう。

ETF(上場投資信託)などは手数料が割安ですが、DCでは取り扱いができません。

ETFを自分の資産に入れるなら、この資産の置き場所はNISAの方が有利です。

資産の置き場所はDCの外、NISAに置く方が有利です。

確定拠出年金の中だけでなく、その外にもある自分の資産全体をみて資産運用を考えて何を買うかよりも、どう資産を配分して、どこに置くかを考えてみましょう。

マッチング拠出か個人型DCで確定拠出年金(企業型)を上乗せ活用

確定拠出年金は、負担する掛金の上限が決まっています。

企業型DCは会社負担になることが一般的ですが、上限額一杯まで必ずしも負担するわけではありません。

制度を導入すればマッチング拠出あるいは個人型DCを企業型DCの上乗せとして利用することができます。

勤務先が制度を導入するかにもよりますが、これらの上乗せ分の掛金は従業員の個人負担です。

加入は任意ですが、老後の資産形成には現状強い制度ですので、勤務先でマッチング拠出や個人型DCを上乗せで導入するなら、加入を検討してください。

確定拠出年金(企業型)は退職・転職時の自動移換に注意!

企業型DCのデメリットのところで、会社が色々やってくれるので自分で調べなくなると書きました。

それが顕著にでているのが、勤務先を退職したときです。確定拠出年金は、自分専用の口座に自分の指示で運用した資産を貯めて、殖やしていきます。

他の誰でもない、あなた自身です。退職した場合には、自分で手続きをして次の転職先の企業型DCあるいは個人型DCに移換する手続きが必要です。

半年ほったらかしにしておくと、勝手に自動移換されます。これは次の勤務先に自動的に資産を移してくれるのではありません。

駐車禁止で自分の自動車がレッカー移動された状態だと思ってください。

保管中コストが取れる上に、資産運用は中断されたままになりますので、デメリットしかありません。

※自動移換については色々問題があったため、要件を満たせば資産を移動してくれるようになりました。但し絶対ではないので、資産が動いたかの確認は必ずしてください。

所得控除や年末調整、確定拠出年金(企業型)の税金の取り扱いは?

確定拠出年金の税務上のメリットの一つに掛金の全額が所得控除されることがあります。

但しこれは自分で掛金の負担をしている場合です。

企業型DCで自分で掛金負担をしていない場合には、所得控除の対象にはなりません。

別途マッチング拠出や個人型DCで上乗せしている場合、掛金は加入者個人の負担ですからこの部分については所得控除(小規模企業共済等掛金控除)の対象です。

年末調整あるいは確定申告で手続きしてください。

会社から退職金が支給されるときは、企業型DCの一時金受取にも注意!

企業型DCの加入者で将来会社から退職金が出る場合、このとき確定拠出年金を一時金で受け取ると退職所得控除の対象になります。

但し、会社からの退職金と企業型DCからの一時金は別々に退職所得控除の計算をするのではなく一つのまとめて計算します(細かい条件があります)。

企業型DCで退職時に各方面から所得が集中する場合は、税金面での出口戦略が非常に重要になります。

受取を考えるのは先の人が多いでしょうが、こうした部分にも注意する必要があります。

まとめ

企業型DCの場合、資産運用に興味がなくても会社が制度を導入したので仕方無くやっている人もいるかもしれません。

預貯金などで資産を殖やすことができない現状で、こうした投資の機会に会社の都合とはいえ向き合うことになったのは良いチャンスと考えてください。

企業型DCの仕組みと制度、特徴を理解して資産形成に活かしてください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。