NISAの5年後のロールオーバーと失敗しないためのメリット・デメリット

※つみたてNISAおよび一般NISAは、2024年から新しいNISA制度に改正されます。詳細はこの下にある関連記事をご覧ください。

資産形成のためにNISA(ニーサ)を利用している、あるいは検討している人もいるでしょう。

非課税のメリットがある制度ですが、デメリットもよくわからないままNISAを始めて失敗したり、開設した口座を変更しなければならなくなるケースもでています。

■この記事で学べること

【1】NISA(ニーサ・少額投資非課税制度)とは?

【2】特徴(対象や上限額、期間など)

【3】NISAで 失敗しない為に知るべきメリット・デメリット、5年後のロールオーバー

【4】 口座の変更はできる?

【5】 NISAに適している投資と活用法

NISAでの失敗しないために特に注意したいポイントをメリット・デメリット、5年後のロールオーバーなどについてまとめて解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

NISA(ニーサ・少額投資非課税制度)とは?

NISA(ニーサ)とは、少額投資非課税制度のことをいいます。「Individual Savings Account」の略でこれの日本版で、頭に日本の「N」がついてNISAです。

2014年1月から制度がスタートしています。

もともとイギリスのISA(個人貯蓄口座)を参考にしているので、「日本版ISA」と呼ばれていました。その後は愛称がNISA(ニーサ)となりました。

その後「ジュニアNISA」や「つみたてNISA」なども創設されており、現在NISAは3種類あります。

ジュニアNISAは贈与などを意識した制度ですので、比較するならつみたてNISAともともとのNISAです。

この記事ではもともとのNISA(一般NISAなどと言われることもあります)について解説します。つみたてNISAなどとの比較は関連記事を参考にしてください。

制度の大まかな内容は、「少額投資非課税制度」という正式な名前からわかります。主な特徴は下記のとおりです。

- 少額 年間投資額120万円まで(当初100万円から増額)

- 投資 預貯金ではなく投資商品で運用

- 非課税投資の成果である儲けや配当には税金がかからない(お得)

無期限ではありませんが上場株式や投資信託などによる儲けが非課税になるので、投資をする上では積極的に活用したい制度です。

NISA(ニーサ)の特徴(対象や上限額、期間など)

加入対象者

日本国内に居住している20歳以上の人であればNISAの口座開設は可能です。つまりほとんどの人、誰でも可能になっています。

投資金額の上限額

税金のかからない非課税枠は毎年設定されます。年間120万円まで投資した金額が対象です。一度に120万円投資することも、積み立てなどで分割して年間120万円利用することも可能です。この非課税期間は5年間ですの注意してください。

対象商品

NISAはどんな金融商品でも適用できるわけではありません。上場株式、株式投資信託、外国籍株式投資信託、ETF(上場投資信託)、海外ETF、REIT(不動産投資信託)などが対象です。

これらの金融商品をNISA口座で購入すると、投資信託の分配金や株式の配当金、譲渡益にも税金はかかりません(非課税)。但し、株式に投資できない公社債投資信託はNISAの対象外です。

NISAの期間(投資可能期間・非課税期間)

NISAの投資可能期間は、2014年~2023年です。なお、投資で儲かった額に税金がかからない非課税期間は5年間です。

但し、5年後に期間が終了したら新たな非課税投資枠へ移管(ロールオーバー)することで継続保有が可能になっています。

ロールオーバーについては後で詳細を解説します。

NISAの口座はどこで開設はする?

証券会社や銀行などが中心になります。但し銀行だと個別の株式の売買など、証券取引ができません。

商品性を考慮すると証券会社の方が実用性があります。もちろんネット証券もありです。

NISA口座の開設は1人1口座です。証券会社ごとの取り扱い商品の違い、金融商品の売買や保有などにかかるコストにも注意が必要です。

NISA(ニーサ)で失敗しないためのメリットとデメリットを知る

NISAを活用する上で、特徴やメリット・デメリットの理解が欠かせません。特にデメリット!NISAを活用する鍵はこの部分の理解にあります。

デメリットを理解せずにNISAの活用はできません。早速みていきましょう。

NISA(ニーサ)のメリットとは

NISAでは投資の利益や配当金、分配金については制限なく非課税になります120万円で買った株式が、倍になってもこの儲けに税金はかかりません。この税金に関する優遇が最大のメリットです。

NISA(ニーサ)のデメリットとは

NISAを上手く使うために、このデメリットの部分をよく理解しておくことが重要です。よく読んで理解してください。

非課税枠の持ち越し不可

NISAでは、年間120万円の枠がありますが、購入する商品の価格がすべてきっちり120万円になるわけではありません。そうすると使い残しが発生します。

例えばある年に112万円の枠を使うと非課税枠の残りが8万円あります。これを翌年に持ち越して翌年に128万円にすることはできないのです。

損益通算

例えば通常の上場株式の売買では、損益通算(損と得の相殺)が可能です。Aという商品の売買で儲かった。

しかしB商品の売却でマイナスがでた場合、AとBのプラスマイナスを相殺可能です。そうするとAの儲けの税金を減らすことができます。

自分の予想に反して損がでたときに、いつまでもその銘柄を保有しているより、さっさと売却した方が資金は動かせます。

他で儲かった利益にかかる税金も軽減することができます(譲渡損失の繰り越し控除)。金融商品に売買で損失がでたときの選択肢の一つですが、NISAではすることができません。

資金を一括で投入して株式などを購入する場合、その後暴落すると損益通算ができないので身動きができなくなります。

購入するタイミングと購入額は重要です。またある程度の期間保有する前提なら配当の高い銘柄を選ぶのも理にかなっています。

損失の繰り越し

上記の損益通算も都合よく儲けと損失との相殺を使いきれないときがあります。このとき通常の株式の売買なら損失を翌年以降3年間繰り越すことができます。

しかしNISAでは損益通算自体ができませんから、譲渡損失の繰り越し控除も適用することができないのです。

このように見るとNISAでは、価格が上がって利益が出ているときはいいのですが、マイナスが出ているときは、次の手を打つための選択肢が限られてきます。

5年間の非課税期間が終了したら?

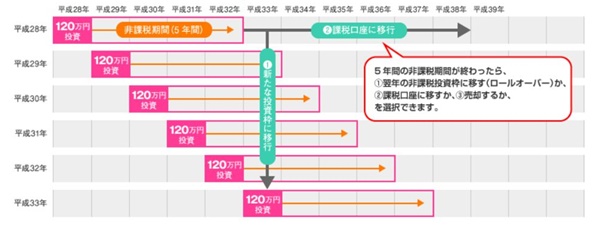

5年間の非課税期間が終了した後、次の年の非課税枠に保有している商品を移行することをロールオーバーといいます。

永久に非課税であるわけではないので期間限定です。

5年間の非課税期間終了後は、

- 次の非課税期間の枠へ移す(ロールオーバー)

- 通常の株式の取引などをする一般口座へ資産を移す

- 売却

の選択をします。

出典:金融庁 NISA

出典:金融庁 NISA

どちらの場合も購入価格は買ったときの値段ではなく、その時点での時価で再計算されます。特定・一般口座に移した場合は、再計算が不利に働くのです。

分かりやすくいうと、買値ではなく資産を移したときの時価だと「買ったときよりは下がっているのに課税される」などの可能性もあるということです。

お金が殖えても税金がかからないで済むのと同じ理屈で、逆に損をしてお金が減ってもそれがないものとみなされてしまうのです。

これがNISAのメリットとデメリットです。メリットは税金がかからないということなので簡単です。しかしデメリットは専門用語が多いので理解しにくいかもしれません。

簡単に言うと、NISAでは損を上手く利用することができないのがデメリットです。まずはここをしっかり覚えてください。

ロールオーバーについてもう少し補足します。

5年後のロールオーバーを踏まえてNISAで考えておくこと

出典:金融庁

出典:金融庁

NISAでは儲かっていればすぐに売却して非課税のメリットの恩恵を受けられます。また遅くても5年後にロールオーバーすることができます。

NISAで失敗することがあるのは、5年後に値下がりしていた場合です。NISA口座で値上がり・値下がりしていた双方のケースでみていきましょう。

図の出典元はともに金融庁からです。

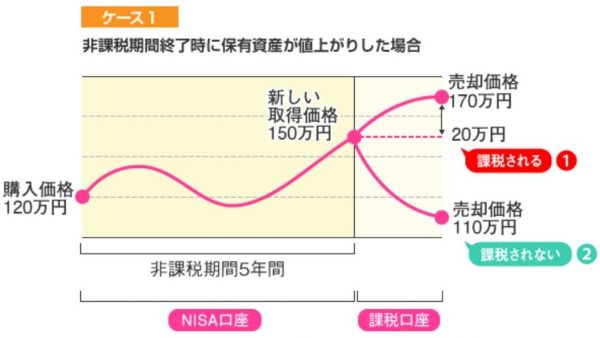

5年後に値上がりしていたケースでのロールオーバー

ケース1)NISA口座で株式を120万円で購入、5年の非課税期間終了時に150万円に値上がり

上記の図を見ながら説明を読んでください。5年後の時点でNISA口座から課税口座へ移すと取得価格は150万円に変更されます。

つまり5年後にNISA口座から一般の口座(税金がかかる課税口座)に移すと購入した金額が変わるのです。大事なことなのでよく覚えておいてください。

さらにその後の値上がり・値下がりで税金のかかり方が異なります。、

- 150万円から170万円に値上がりして売却 → 利益の20万円に税金がかかる。

- 150万円から110万円に値下がりして売却 → 利益がないので税金はかからない。

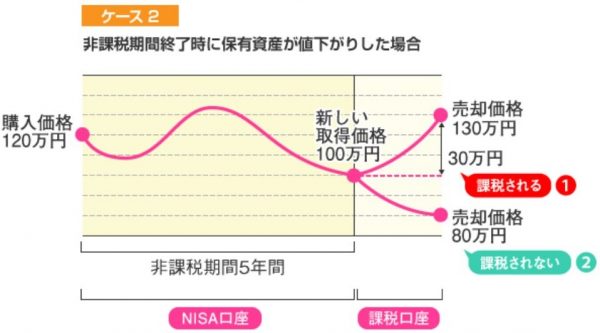

5年後に値下がりしていたケースでのロールオーバー

ケース2)NISA口座で株式を120万円で購入し、5年の非課税期間終了時に100万円に値下がり

NISAで失敗が多いのはこのようなケースのことを理解せずにはじめてしまうからです。

5年後の時点でNISA口座から課税口座へ移すと、値上がりした場合と同様に取得価格が変更され100万円になります。

そしてその後、さらに値上がり・値下がりするかで税金のかかりかたが異なります。

- 100万円から130万円に値上がりし売却 → 利益の30万円に税金がかかる。

- 100万円から80万円に値下がりし売却 → 利益がないので税金はかからない。

①の場合、NISA口座でもともと120万円で購入しているのに、5年後に100万円で購入したことになってしまいます。

せっかく130万円に値上がり(最初の購入額からプラス10万円)していても、プラス30万円として税金がかかるのです。

NISA(ニーサ)の口座の変更はできる?

NISAの開設口座は一人一口座ですが変更は可能です。しかしいちいち面倒でしょうから、できれば後で変更しないで済むように最初によく検討しましょう。

失敗が少なくなります。NISAの口座を変更する理由を挙げてみます。

投資をしたい商品を扱っていない

NISAは銀行や証券会社などで口座開設することができます。

しかし例えば銀行でNISAの口座を開設すると個別の株式の売買などは銀行ではできません。取り扱いの商品を事前によく確認しなければなりません。

売買手数料の安いところにしたい

運用商品にかかる諸々の手数料は一律ではありません。もっと安いところがいいということであれば、口座開設を別なところに変更することは可能です。

ただしNISA口座を変更するとロールオーバーできなくなります。だからこそ後で手間のかかるNISA口座を変更しないで済むように最初が肝心なのです。

NISAの特徴やメリット、デメリットを理解した上で、具体的な活用方法についても考えてみましょう。

NISAに適している投資と活用法

NISAは少額投資非課税制度ですから、それなりの金額で売買する人は、120万円というのはすぐに使いきってしまう枠です。

積立投資するか、まとまった資金で投資するかでも違うでしょうが、どのみち非課税で一定期間の保有を前提とするなら配当が高いものを選択肢した方が理にかなっています。

保有している間高い配当を受け取ることができるからです。NISAはお金が殖えてもそれが無いものとして税金がかかりません。

逆に損がでてお金が減ってもそれも無いものとなりので、ここを考えておく必要があります。

初心者は積立の方が失敗が少ない

ある程度安定した資産運用を考えていくなら積み立て分散投資をしていくことが大切です。例えば銀行で満期になった預金をそのまま全額を株式投資信託を購入したとします。

価格が上昇しているときに買ったら、高値を掴んでその後下落したら損益通算などはできませんから動きが取れなくなります。

もちろん多少リスクをとって価格の安いところで銘柄を購入高く売り抜いて非課税にするという方法もあるでしょう。

細かく売買している人は、120万円一気に買って無税で売り抜くケースもあります。

それはそれでありだと思いますが、市場の動きにかなり影響を受けます。投資経験の浅い人には向きません。分散投資をうまく活用することが、NISAで効率的に投資するポイントです。

損益通算ができない以上、特に初心者は購入するタイミングを分散することが大切です。

デメリットを理解が重要、つみたてNISAも検討してみる

2018年1月からつみたてNISAがはじまっています。上記の理由から投資初心者の人にはこちらの方が向いているだろうと考えます。購入するタイミングをバラバラにできるからです。

しつこいようですが、制度のデメリットをよく理解することです。そのデメリットにはまってしまったらどうなるのか。デメリットを回避するためにどうすればいいのかを考えてください。

難しくてよく分からなければ、少し時間をかけてもよく知っている人(専門家)などに聞いてみてください。

失敗して損をしてしまうよりも、こうした手間や時間をかけておくほうが有益です。

確定拠出年金などもそうですが、税制上の「アメ」を制度に入れつつ、自分の責任で運用して資産形成する方向に舵を切っています。

投資なんて関係ないな~と思っている人も仕事以外にお金を殖やす手段を持つことを考えてください。その一つがこのNISAです。

但し、制度や仕組みのデメリットやそれを避けるために何をしなければならないかよく理解することが必要です。

まとめ

NISA(ニーサ・少額投資非課税制度)の5年後のロールオーバーと失敗しないためのメリット・デメリット、についていかがでしたか。

上手くリスクを分散しながら、税金の非課税制度を使って資産を殖やしていくことがポイントです。

この記事はNISAをテーマにしていますが、投資全体を考えたときには、確定拠出年金など同種の非課税制度なども一緒に平行して利用することも考えましょうす。

自分が保有している資産全体をみて、それぞれの制度の有利な点をフル活用できるように資産を振り分けていくことがこれからの時代は重要です。

つみたてNISAが2018年から創設されています。一般NISAと併用できませんので、どちらが得か関連記事も見ておいてください。

*NISA及びつみたてNISAに改正の動きがでており、2020年度の税制改正大綱にその旨が盛り込まれています。

内容がどうなるかはこれからですが、現時点で分かっていることを別の記事にまとめているので1ページ目の関連記事を参考にしてください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。