選択制確定拠出年金のデメリット!社会保険料の削減とどっちがお得?

確定拠出年金には「選択制確定拠出年金」という制度があります。社会保険料の削減効果があるため年金制度を導入する選択肢の一つです。

■この記事で学べること

【1】選択制確定拠出年金制度とは何?

【2】選択制確定拠出年金のメリット・デメリットとは?

【3】マッチング拠出や個人型(iDeCo)との比較

【4】確定拠出年金導入について重要なこと

ここを踏まえて選択制確定拠出年金についてまとめていきましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

選択制確定拠出年金制度とは?

選択制確定拠出年金制度とは企業型の確定拠出年金(以下、企業型DC)の1つと考えてください。

確定拠出年金には企業型DC、個人型DCがあります。

つまり企業型DCの親戚みたいなものですが、根本的な仕組みが少し違います。

具体的に内容をみていきましょう。

企業型DCは一般的に会社が掛金を負担します(個人型DCは加入者本人が負担)。

選択制確定拠出年金では、自分の給与の一部を確定拠出年金の掛金にして積立てて行きます。

もちろんそれが嫌な社員もいるでしょうから、給与から確定拠出年金の掛金にすることなくいままでどおり給与として貰うことも可能です。

つまり選択制確定拠出年金は制度自体は会社が導入します。

掛金は加入者の自費ではあるが将来のために確定拠出年金で積立てることも、今まで通りそのまま給与として受取ることを加入者が「自分で選択できる」確定拠出年金制度です。

加入者本人が自分で掛金を支払うので、イメージとしては財形貯蓄のようなものに近いと考えるといいでしょう。

もちろんメリットとデメリットが会社側、社員側にあるのでこれを理解する必要があります。

まずは自社の状況も踏まえて考えていくことが大切です。

選択制確定拠出年金制度のメリット・デメリット

企業型DCそのものにもメリット・デメリットがありますが、選択制確定拠出年金にも独自のメリット・デメリットあります。

選択制の導入を検討する上でぜひ知っておかなければならないところですので、1つ一つ確認していきましょう。

メリット・デメリットも会社側からみたものと社員側からみたもの両方の視点が必要ですのでそれぞれ区別してチェックしてみてください。

メリット

会社

選択制確定拠出年金を導入する会社にとっては、掛金の負担が社員自身なので新たな費用を負担することなく企業年金制度を導入できることが何よりも強みです。

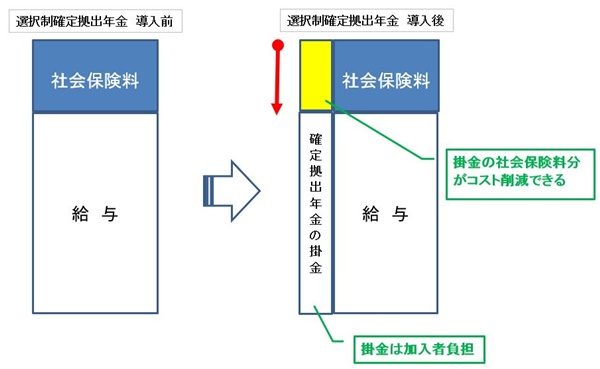

そして選択制確定拠出年金のもう一つのメリットが、社員が給与から負担した掛金分は社会保険の算定基礎に入らないということです。

その分選択制確定拠出年金の掛金分に該当する社会保険料×社員数分のコストが削減できるのです。

図にすると下記のようなイメージになります。

会社としても社会保険料の負担が軽減されるので、経営者から見ても選択制確定拠出年金が検討する余地があるのは実際のところです。

※社会保険料は標準報酬月額の等級が変わらなければ負担のプラスマイナスはありません。

従業員

従業員のメリットは会社側と同様に社会保険料の算定基礎に入らないため、社会保険料が軽減されます。

所得税・住民税も含めて手取りが増えます。

会社が掛金を負担してくれるわけではありませんが、自費で支払う分は全額所得控除の対象になります。

また個人型DC(iDeCo)に自分で加入すると、口座開設にかかる手数料及び口座開設の維持にかかる手数料が自己負担になります。

具体的には、口座開設時2,829円、毎月171円+α(200~400円弱程度)かかります。選択制ではこの負担がありません。

デメリット

会社

会社としてはコスト削減に繋がるのでいい制度ですが、社員がきちんと制度を理解しないと加入者が少ないということになりかねません。

制度導入しても利用者が少ないなら(満足度が低いなら)、コスト削減効果も下がるため本来の主旨とはかけ離れた結果になってしまいます。

デメリットというよりは導入における注意点です。

従業員

選択制確定拠出年金の最大のデメリットはメリットの裏返しになります。

標準報酬が減るので手取りは増えますが、これを計算の基礎にする出産手当金や傷病手当金、失業手当、遺族年金、将来の厚生年金等の受け取りが減ってしまいます。

育児休業などの予定がある人は、当面様子を見た方いいということになります。

またほとんどの人に関係するのが将来の厚生年金の受け取りが減ることです。

その分毎月の手取りが増えること、掛金の全額が所得控除できることなども考慮して考える必要があります。

会社のメリットのところで記載したように標準報酬の等級が変わらなければ大きく変わりません。

選択制確定拠出年金とマッチング拠出・iDeCo(イデコ)とどっちがお得?

選択制確定拠出年金の導入と伴に社員の自己負担で企業型DCに上乗せするマッチング拠出及び個人型DCであるiDeCoがあります(この2つは選択適用)。

選択制確定拠出年金との違いをみておきましょう。

マッチング拠出

マッチング拠出は企業型DCの加入者が会社の掛金に上乗せして自分で掛金を一定額支払うことができる制度です。

マッチング拠出もするかどうかは加入者の任意です。

また自分で掛金の負担をするのでマッチング拠出で掛金を支払った分は、選択制確定拠出年金と同じように全額所得控除の対象です。

選択制確定拠出年金との違いは、マッチング拠出は給与を減額するわけではないので社会保険料を引いた給与から自費で支払います。

そのため社会保険料の削減効果はありません。

個人型DC(iDeCo)

iDeCoとの一番の違いは、契約する金融機関(運営管理機関といいます)を選ぶことができないことでしょう。

運用する商品構成やそれに関係する手数料は金融機関ごとに違います。

選択制確定拠出年金だと企業型DCと同じように金融機関との契約は会社が行うので、自分で選ぶということができないことが大きな違いです。

但し、メリットのところで解説したように、iDeCoでは自己負担となる口座管理手数料はかかりませんので、運用してお金を増やすにはアドバンテージがあります。

またiDeCoは、マッチング拠出と同様に社会保険料を控除した後の手取りから掛金を支払うので社会保険料の削減効果はありません。

掛金の上限もそれぞれ異なります(確定拠出年金以外の企業年金の導入状況によって、選択制の掛金の上限は異なります。)

確定拠出年金導入にあたって重要なこと

選択制確定拠出年金制度の導入検討にあたり

年金制度は考え方として福利厚生というよりは人事評価制度の一つです。

福利厚生のように安易に削減するということが難しいためです。

長年働いてきた社員にまた現役で働く従業員がいいなと思える制度でなければ、せっかく導入しても満足度が下がってしまいます。

選択制確定拠出年金は会社が導入した制度を、給与から掛金を支払って加入するか、給与のままかを自分で選択します。

自分で制度をよく調べて、自分で選択して、自分で決めることが何より大切です。

目先の給与が多い方がいいからというのも短絡的です。

自社及び社員にとって一番良いと思える、思ってもらえる制度、そのためには社員の理解も大切な要素です。

役員報酬の扱いにも注意が必要

法人の期中において選択制確定拠出年金制度の導入をした場合、会社役員は定期同額給与に該当しなくなり損金不算入部分がでてしまいます。

もともと役員報酬はそう簡単に損金算入を認めてもらえず、会社の都合などで役員報酬を簡単に上げたり、下げたりできないのです。

役員にこの制度を導入することで役員報酬が減額となるなら、これについても考慮する必要があるのです。

事業年度開始(期首)から3か月以内に1回可能な定期同額給与の改定に合わせて役員に制度導入することも事前に検討しておきましょう。

まとめ

選択制確定拠出年金のデメリットとは!社会保険料の削減とどっちがお得?、についていかがでしたか。

最近は大手でも導入するケースがあるようですが、特に中小企業の場合には選択制確定拠出年金制度は提案されるケースが多いはずです。

自社に良い人材が確保できるようにまた社員が喜んで働けるような制度の一つとして検討してみてください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。