小規模企業共済等掛金控除/確定申告・年末調整の限度などのポイント

小規模企業共済等掛金控除は、配偶者控除や生命保険料控除などと同じ控除(所得控除)の一つです。iDeCoなどが控除対象になります。

■この記事で学べること

【1】小規模企業共済等掛金控除の概要と控除の対象と限度・上限額

【2】配偶者・親族、家族、妻が青色事業専従者は対象?

【3】各種共済・確定拠出年金(個人型iDeCo、企業型)と小規模企業共済等掛金控除

【4】確定申告・年末調整の小規模企業共済等掛金控除証明書の見方と記入

【5】小規模企業共済等掛金控除(確定申告・年末調整)記入欄・記入方法

2025年(令和7年)~2026年(令和8年)の年末調整・確定申告で利用する「小規模企業共済等掛金控除」の限度となる上限金額や対象者、対象契約、控除の仕方など知っておきたい重要なポイントを解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

- 1 小規模企業共済等掛金控除の概要と控除の対象(掛金の種類)

- 2 小規模企業共済等掛金控除の限度(上限金額)、控除の一覧表は?

- 3 配偶者・親族、家族、妻が青色事業専従者の人の小規模企業共済等掛金控除は対象?

- 4 コープ共済や県民共済、JA共済、全労済は小規模企業共済等掛金控除の対象契約?

- 5 小規模企業共済とiDeCoを併用している場合の所得控除は?

- 6 確定拠出年金(個人型iDeCo、マッチング拠出)と小規模企業共済等掛金控除

- 7 確定申告・年末調整に必要な小規模企業共済等掛金控除の証明書の見方と記入

- 8 小規模企業共済等掛金控除と源泉徴収票

- 9 小規模企業共済等掛金控除(確定申告・年末調整)記入欄・記入方法

- 10 まとめ

- 11 関連記事

小規模企業共済等掛金控除の概要と控除の対象(掛金の種類)

小規模企業共済等掛金控除は、所定の契約のみが控除の対象となる所得控除の一つです。具体的には以下の3つが対象となる掛金の種類です。

- 小規模企業共済の掛金

- 確定拠出年金の掛金(iDeCoなど)

- 心身障害者扶養共済制度の掛金

事業をしている人であれば、小規模企業共済に加入することで、この控除の対象となります。

それ以外の人でも確定拠出年金の掛金を自分で負担している場合には、小規模企業共済等掛金控除を適用することができます。

主にこの2つで適用するケースが多いでしょう。

最近だと一般に多くの人に関係あるのが、確定拠出年金(個人型iDeCo、企業型の人が加入するマッチング拠出など)です。

企業型の確定拠出年金などのように掛金が会社負担となっている場合には控除の対象にはなりません。

小規模企業共済等掛金控除の限度(上限金額)、控除の一覧表は?

小規模企業共済等掛金控除で控除できる金額の限度額は、その年に支払った「掛金の全額」です。

生命保険料控除などのように支払った掛金の上限金額の制限は設けられていません。

そのため小規模企業共済等掛金控除の一覧表といったものはありません。控除の仕方も簡単です。

全額控除されますから、小難しい計算や表の見方を覚える必要もありません。例えばこの控除を使える限度額は次のようなケースがあります。

- 小規模企業共済の掛金 月額1,000円~7万円

- 確定拠出年金(個人型・iDeCo)自営業者の掛金上限 月68,000円、公務員の掛金上限 月12,000円、専業主婦の掛金上限 月23,000円

確定拠出年金(個人型・iDeCo)は、会社員・公務員・専業主婦などの属性によって掛金が違います。

それぞれその掛金の全額が所得控除することができます。

サラリーマンの場合でも個人型のiDeCo(イデコ)に加入して自分で掛金負担をしていれば、小規模企業共済の所得控除を利用することができます。

例えば企業型の確定拠出年金を導入していないサラリーマンの場合、その他の企業年金の導入状況によりますが、確定拠出年金(個人型・iDeCo)の掛金の上限は次の2パターンです。

- 掛金上限 月23,000円(企業年金が何もない場合)

- 掛金上限 月12,000円(確定拠出年金以外の企業年金がある場合)

企業型の確定拠出年金を導入していても後はiDeCoに加入しやすくなり、その場合は掛金の全額が控除の対象です。

なお、マッチング拠出で掛金を自分で負担している人も控除対象となります。

小規模企業共済を上限の月額7万円なら年間84万円、自営業者が確定拠出年金に加入して限度一杯まで加入すれば年間81.6万円、この控除を使うことができます。

お金を貯めつつこれだけ所得から引けるのは節税効果も非常に大きいのです。

専業主婦についてのみ税金を支払う所得がないとこの効果はありません。

配偶者・親族、家族、妻が青色事業専従者の人の小規模企業共済等掛金控除は対象?

本人ではなく、配偶者や親族(親や子どもなど)で控除できないか考える人もいるでしょう。適用できるのは、掛金を支払った人のみになります。

すでに解説したように小規模企業共済等掛金控除の対象となるのは以下の契約です。

- 小規模企業共済の掛金

- 確定拠出年金の掛金

- 心身障害者扶養共済制度の掛金

配偶者や家族のケースに照らし合わせて具体的にみていきましょう。

個人事業者などで妻が青色事業専従者のケース

例えば個人事業者で妻が青色事業専従者、夫婦共に小規模企業共済に加入しているケースがあります。

この際の所得控除の取扱いですが、夫と妻それぞれ自分の小規模企業共済等掛金控除の対象にできます。

但し夫が妻の小規模企業共済等掛金控除を利用することはできません。

配偶者や家族が確定拠出年金(iDeCo)に加入するケース

個人型の確定拠出年金(iDeCo)も同様です。

なお、専業主婦は所得がないのでこの段階ではメリットはないということになります(所得がなければ控除できない)。

考え方としてその分を専業主婦ではなく、収入の多い夫の掛金を増やすという方法が一つあります。

もう一つは夫婦それぞれ確定拠出年金に加入、掛金を支払っている段階で専業主婦には所得控除のメリットはありません。

しかし将来の遠近受取時に他の所得が集中しないため一括受取などでは税金の負担が減る可能性が高いのです。

ここは夫婦でよく話し合って決めてください。

コープ共済や県民共済、JA共済、全労済は小規模企業共済等掛金控除の対象契約?

この控除は名称の中に「共済」という言葉が入っています。

そのため各種の共済(コープ共済や県民共済、JA共済、こくみん共済coop(全労済)など)の契約が対象か考えてしまう人がいるようです。

適用となるのは

- 「小規模企業共済」

- 「確定拠出年金」

などの契約の掛金全額です。

そのためこれらの共済は、小規模企業共済等掛金控除の対象にはなりません。

条件に該当する契約であれば一般の生命保険料控除や介護医療保険料控除などが適用されます。

小規模企業共済とiDeCoを併用している場合の所得控除は?

小規模企業共済と確定拠出年金(iDeCo)を併用

小規模企業共済と確定拠出年金(iDeCo)を併用して加入しているケースがあると思いますが、それぞれ掛金の全額が小規模企業共済等掛金控除の対象です。

この記事の最後の方に所得控除の記入の仕方があるのでそちらをみてください。

国民年金基金と確定拠出年金(iDeCo)を併用

自営業(第1号被保険者)の人は国民年金基金と確定拠出年金も併用して加入が可能です(但し毎月68,000円が掛金の上限)。

所得控除もそれぞれ可能です。

但し国民年金基金は小規模企業共済等掛金控除ではなく、社会保険料控除の対象になります。

確定拠出年金(個人型iDeCo、マッチング拠出)と小規模企業共済等掛金控除

確定拠出年金の掛金について、小規模企業共済等掛金控除の対象になるのはすでに解説したとおりです。具体的には自分で掛金を支払ったものが対象になります。

会社員で企業型の確定拠出年金に加入している人は、通常は勤務先が掛金を負担しているので小規模企業共済等掛金控除の対象にはなりません。

但し例外もあるので、個人型(iDeCo)と併せてみていきましょう。

個人型の確定拠出年金(iDeCo)

個人型の確定拠出年金(iDeCo)の場合には、掛金の全額を自分で負担しますので、この所得控除を使うことができます。

但し専業主婦など所得がない(あるいは配偶者の扶養の範囲)などだと、控除できる部分が少ないので掛金の支払の控除についてはメリットがあまりありません。

企業型の確定拠出年金(マッチング拠出、個人型を利用しているサラリーマン)

企業型の確定拠出年金では、すでにお話したように一般的には掛金の負担を会社が行います。

自分で掛金の支払をしていないものについては、所得控除することができません。

但し企業型に加入しているサラリーマンやOLでも、自分で掛金の負担をして小規模企業共済等掛金控除の対象になるケースがあります。

具体的には、マッチング拠出あるいは企業型に加えて個人型(iDeCo)にも加入している場合です。

企業型の場合、必ずしも掛金の限度額一杯まで加入しているわけではありません。

限度額に枠がある場合、会社がマッチング拠出か個人型(iDeCo)を選択して上乗せ導入、社員の任意加入で制度を利用することができます。

確定申告・年末調整に必要な小規模企業共済等掛金控除の証明書の見方と記入

掛金払込証明書

この控除を使うには、確定申告のときに小規模企業共済等掛金控除の欄に記入、掛金払込証明書を確定申告書に添付します。

この掛金払込証明書は毎年10月頃に送付されてきます(国民年金基金連合会より)。

会社員の人の場合は年末調整で証明書を会社に提出します。生命保険料控除のときと同じです。なお、証明書を紛失などした場合には、再発行は可能です。

掛金払込証明書の見方

小規模企業共済

- その年の11月に証明書が送付された

月額の掛金しか記入されていないため、年間の払い込みの見込み金額を記入します。必要に応じて10-12月分の掛金の引き落しの通帳の写しなど添付

- 年明け02月に証明書が送付された

10-12月の掛金の合計も記載されているので、年間の払込み金額を記入

確定拠出年金

- 9月まで掛金を支払っている

9月までの支払が確定した掛金の金額とその後1年間支払った場合の金額の2つが記載されています。1年間続けた場合はその金額を記入します。

- 新たに加入したのが10月以降

控除証明書のハガキが届くのが、最初だけ年明けになります。

確定拠出年金個人型iDeCoなどの小規模企業共済等掛金控除証明書の見本などは下記の記事に画像サンプルがあるので参考にしてください。

小規模企業共済等掛金控除の電子発行、年末調整・確定申告

生命保険料控除などは郵便で送られてくる控除証明書だけでなく、電子発行された証明書により年末調整や確定申告ができるようになっています。

生命保険料控除なども同様ですが、紙だけではなくなっています。

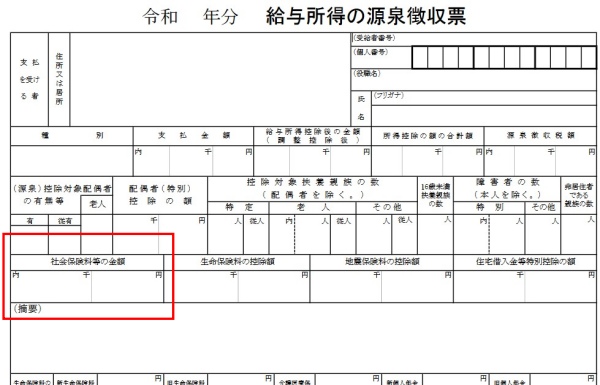

小規模企業共済等掛金控除と源泉徴収票

サラリーマンでマッチング拠出あるいは個人型の確定拠出年金(iDeCo)に加入しているケースがあります。

要は掛金を自分で支払っている場合には所得控除の対象です。

いずれも小規模企業共済等掛金控除の対象ですが、記載されているのは「社会保険料等の金額」のところに内書されています(上記の源泉徴収票の見本の赤枠の中)。

例えばこの欄の上段に「内 120,000円」、「下段に880,000」となっていたら、確定拠出年金の掛金が12万円、社会保険料が76万円という意味です。

しかし毎月の掛金を給与天引きしていないケースではここに反映されてきません。

医療保険などと同じように控除証明書がハガキで届きますから年末調整の際に提出してください。

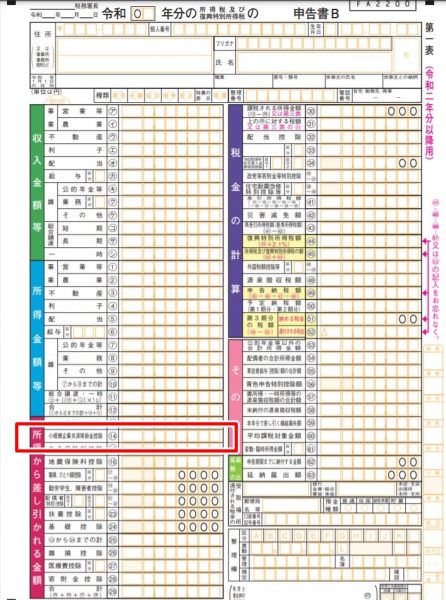

小規模企業共済等掛金控除(確定申告・年末調整)記入欄・記入方法

確定申告と年末調整で「小規模企業共済等掛金控除」を記載する箇所は以下にある赤枠のところです。

見本で出しているのは確定申告書の様式Bですが、AとBはレイアウトはほとんど同じです。

確定申告書の様式Aは第一表・第二表とも番号⑩に、様式Bは第一表・第二表とも番号⑭の箇所が「小規模企業共済等掛金控除」の記入箇所です。

<確定申告書 様式B の見本>

自営業の人などが利用する様式Aの場合、小規模企業共済等掛金控除の記入欄は⑭になりますが、該当箇所は上記の様式Bとほぼ同じと考えてください。

第二表は小規模企業共済あるいは確定拠出年金と記入して年間の掛金を記入します。月々1万円なら12万円です。

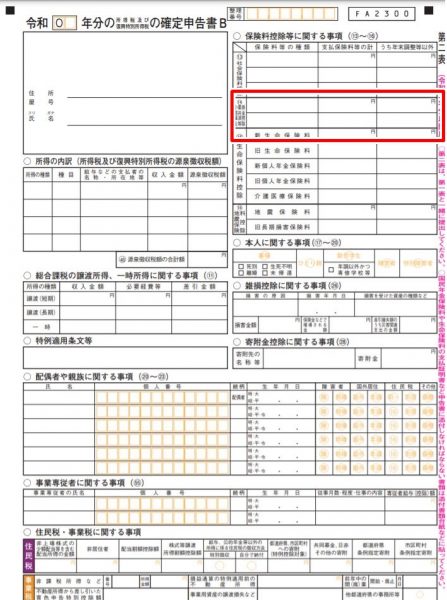

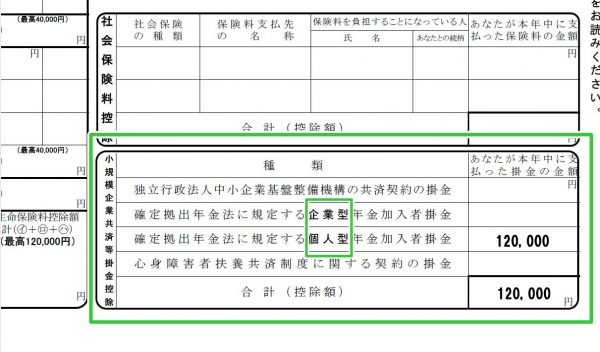

年末調整の場合は生命保険料控除と同じ保険料控除申告書に記載します。下記にあるように書類の右下が該当欄です。

保険料控除申告書-e1632190984411.jpg)

個人型確定拠出年金(iDeCo)で月々の掛金が1万円(年間12万円)なら次のように記載します。

小規模企業共済等掛金は、企業型の確定拠出年金は上から2番目、個人型の確定拠出年金(iDeCo)なら3番目に記入します。

月々1万円なら年間の掛金12万円を記入します。

まとめ

iDeCo(個人型の確定拠出年金)が多くの人が加入できるようになった結果、「小規模企業共済等掛金控除」も以前よりは身近になりました。

掛金の全額が控除できるのは大きな魅力です。お金を増やしながら、税金でも特になるように制度を理解して上手に活用してください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。