企業型確定拠出年金/制度のメリット・デメリット、個人型iDeCoとの併用

企業型確定拠出年金(企業型DC)は、確定拠出年金の種類の一つで、企業型DCを導入している企業勤務の会社員の人が加入することができます。

確定拠出年金にはiDeCo(個人型DC)もあるため、その違いなどがいま一つ分からない人も多いようです。

また2022年から受給開始時期の上限や加入時期の年齢が引き上げられる改正が決まりました(2020年5月29日法案可決)。

■この記事で学べること

【1】企業型確定拠出年金とは?基本的内容や掛金、iDeCoとの違い、2022年改正の内容

【2】企業型確定拠出年金の特徴、メリット・デメリット

【3】マッチング拠出や個人型確定拠出年金(iDeCo)との併用について

【4】退職の際の企業型確定拠出年金の手続きなどのポイント

【5】確定拠出年金の改定と企業型DCの動向

確定拠出年金の企業型にテーマを絞って、失敗しないためのポイントやおすすめの使い方についてまとめます。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

企業型確定拠出年金(企業型DC)とは?

確定拠出年金は、Defined Contribution Planといって略称DC、401kなどと呼ばれます。公的年金の上乗せで加入する私的年金の一つです。

最大の特徴は、年金資産の運用を加入者本人が自分で指示して行うことです。そのため将来の年金額がいくらになるかわかりません。その代わりにいくつかも税制優遇制度が設けられています。

確定拠出年金には、企業型と個人型(愛称:iDeCo)があります。企業型か個人型かというのは実は加入者が自分で選ぶことはできません。

国民年金の属性(第何号被保険者か)などによって自動的に決まります。掛金の上限額もバラバラです。次にこの確定拠出年金の企業型について詳細をみていきましょう。

企業型確定拠出年金とは?

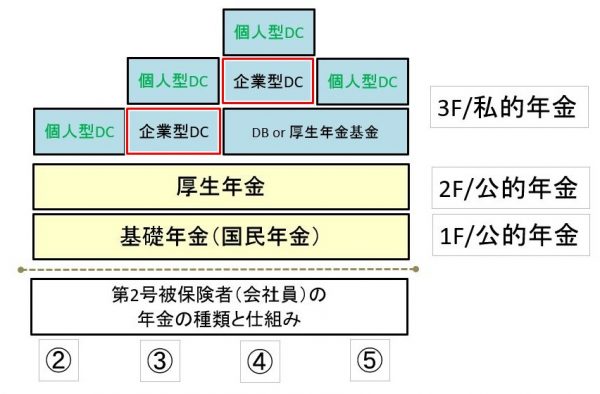

企業型確定拠出年金とは、勤務先が企業型を導入している会社員のみ加入することができる確定拠出年金です。次の図の赤枠で囲っているところが企業型の確定拠出年金(企業型DC)です。

このように勤務先が公的年金(国民年金+厚生年金)の上乗せで企業型の確定拠出年金制度を導入している場合のみ加入することができます。

会社員の場合の年金制度の仕組みは、1F・2F部分の公的年金と青い部分の私的年金(勤務先の導入状況による)でこの4パターンのいずれかです。

②~⑤のいずれかに該当しますので、自分の勤務先が青い部分(3Fから上)のどれに該当するかでみてください。

①がありませんが、他の記事の年金制度の図と連動させているためここでは気にしないで結構です(①は自営業にしているため)。自分の該当する番号から上を縦にみてください。

※④の3F部分にあるDBは確定給付企業年金のこと。厚生年金基金といずれかを適用。

一般的に企業型確定拠出年金は次のように呼ばれます。

- 企業型確定拠出年金

- 企業型DC

- 企業型401K

- 企業型

少し違う言い回しをすることがあるのでわかりにくいのですが、確定拠出年金の話で企業型という言葉がでたら企業型確定拠出年金のことだと考えてください。

なお個人型の確定拠出年金のiDeCo(イデコ)のような愛称は特にありません。

基本的な大枠の制度は個人型iDeCoと大きく変わりませんが、細かいところが少し違います。個人型iDeCoとの違いはこの後解説します。

②と⑤の加入者は勤務先に企業型DCがないので、自分でiDeCo(個人型DC)に加入します。③と④は企業型DCの上にiDeCoがありますが、これは上乗せを導入した場合です。

この後解説するマッチング拠出とiDeCoをいずれか選択して上乗せとして導入します(導入しなくてもよく企業による)。

企業型確定拠出年金の掛金の上限額

確定拠出年金の掛金は一般的に会社が負担しますが、それぞれ属性に応じて異なる上限額が設定されています。企

業型確定拠出年金の場合は次の2つのパターンがあります。

- 公的年金の上乗せが企業型確定拠出年金のみ 月々5.5万円

- 公的年金の上乗せが確定給付企業年金等+企業型確定拠出年金 月々2.75万円

上記の金額はそれぞれ月々の「上限額」です。

企業型確定拠出年金の掛金は一般的に勤務先が負担しますが、これらの金額を限度額まで目一杯加入しなければならないわけではありません。

ここまで加入することが可能な金額と考えてください。

多くの企業でこの限度枠を使い切っているわけではありませんので、本来支払することのできる掛金の枠が余ります。

この掛金の枠が余っている場合、先ほど解説したマッチング拠出か個人型確定拠出年金(iDeCo)を上乗せで追加することが可能です。企業型の上乗せについては後で別途開設します。

企業型確定拠出年金の2022年の改正内容

2020年5月29日に法案が可決されてことで、企業型の確定拠出年金の内容が改正されることになりました。主に下記の2つです。

- 年金受給開始時期の上限を75歳に引き上げ

- 企業型確定拠出年金の加入上限を70歳未満に

この下の関連記事にあるように、公的年金(国民年金や厚生年金)の受給開始を遅らせて増額する繰り下げ受給の制度が改正となり、最長75歳にすることができます。

働く時間を延ばし、老後に備えるお金を増やすための制度で、確定拠出年金もこれに合わせたかたちです。

またこれまで企業型確定拠出年金を導入していた企業では、iDeCo(個人型確定拠出年金)の併用に制限がありましたがこれが容易になります。

個人型(iDeCo)と企業型との違い

企業型と個人型iDeCoの違いについて確認しておきましょう。どちらも確定拠出年金ですから、大枠のところで制度に違いはありません。

具体的な違いをみていきましょう。見やすいように箇条書きにします。

- 企業型は労使の合意で会社がまとめて金融機関と契約、個人型iDeCoは自分で金融機関を比較して個人で契約

- 企業型は掛金は勤務先が負担、個人型iDeCoは加入者本人が掛金を負担する(自分で負担した掛金は全額所得控除の対象)

- 個人型iDeCoは、口座開設時に手数料がかかり(2,777円)、、口座を利用している間も手数料がかかる(最低毎月167円)

- 個人型iDeCoでは金融機関を自分で選べるが、企業型は会社が一括して契約するため自分では選択できない

- 企業型は会社が導入時の投資教育をするが、個人型iDeCoは自分で全部勉強する

主に異なるのはこうした点です。

簡単にいうと、企業型は会社が手続きを全部やってくれるけど自分の選択権がありません。

個人型は金融機関の違いを比較したり契約する手間はかかるものの、自分で好きな金融機関に加入することができます。

これを踏まえて企業型の確定拠出年金のメリットとデメリットをチェックしていきましょう。

企業型確定拠出年金制度のメリット・デメリット

念のため確定拠出年金(企業型・個人型共通)のメリット・デメリットと企業型のみのメリット・デメリットを両方記載します。

メリット・デメリットとも上段が共通のもの、下段が企業型独自のものと理解してください。

メリット

- 3つの税制優遇(企業型は所得控除はない)

- 年金資産は個別に分別管理・保護されて持ち運ぶことができる

- 金融機関の選定や投資教育など会社がやってくれるので楽

デメリット

- 将来の年金額が未定、自分で運用しなければならない

- 60歳までは資金の引き出しができない

- 会社が何でもしてくれるため、自分で年金資産を管理することを忘れがち

- 会社の決めた金融機関の運用商品があまりよくないと逃げ道がない

実際に自分で運用などしたくないけど、会社が制度を導入したから仕方ないと考える人もいるようです。確定拠出年金には運用商品に預貯金もありますが、掛金の全額を預貯金にする人もいます。

駄目なわけではありませんが、これだと確定拠出年金の特性やメリットは全く活かせない状態になります。

また勤務先が企業型の確定拠出年金の導入にどれだけ積極的かということもあります。金融機関ごとに運用商品のラインナップは異なります。投資信託などは手数料の高い安いもあります。

なかには投資信託の手数料高いものばかりということもあります。企業型では社員は金融機関を選べません。

手数料の割高な商品ばかりの金融機関と契約していると他に逃げ道がなくなってしまうのです。

但し法改正があり、委託する金融機関について5年ごとの評価が努力義務化されています。つまり加入者にとって金融機関がどうかというのを定期的に評価するということです。

努力義務化ですが、それによってその後の継続の是非について事業主は検討する必要がでてきます。

こうした部分は以前ほど「なあなあ」だったり、「業務上のしがらみ」などで決めるものではなくなってきているのです。

マッチング拠出あるいは個人型(iDeCo)との併用とは?

企業型との併用としてのマッチング拠出と個人型iDeCoとは?

掛金のところで解説したように確定拠出年金の掛金には属性に応じて上限が設けられています。

企業型でも同様ですが、上限の枠が余っている場合、企業型に上乗せしてマッチング拠出か個人型iDeCoを導入することができます。

この上乗せ制度は、いずれかを勤務先の選択適用になります。導入するかどうか決めるのも、どちらを選ぶか決めるのも勤務先になります。

- 企業型DCのみ

- 企業型DC+マッチング拠出

- 企業型DC+個人型DC(iDeCo)

企業型の上乗せ制度を導入するかの有無、上乗せする場合の選択はこのようになります。

いずれを選んだ場合でもこれらの上乗せについての掛金は加入者本人の負担になります。また加入も任意です。

この記事のタイトルにあるように個人型iDeCoとの併用は制度上は可能ですが、そうできるかどうかは自分で選ぶことはできないのです。

【2020年6月3日追記】

2022年改定のところで解説したように企業型確定拠出年金の導入企業でもiDeCoの併用が容易になる改正がされます。

詳細は適宜追記していきます。

企業型の上乗せ併用して使うマッチング拠出と個人型iDeCoの違い

企業型と併用して使うマッチング拠出あるいは個人型iDeCoの違いは次のようになります。

| 企業型DC+マッチング拠出 | 企業型DC+個人型DC | |

| 掛金限度額 | ①総額 月5.5万円 ②マッチング 事業主掛金を超えない範囲 |

①個人型:月2万円 ②企業型:月3.5万円 |

| 運用商品 | 企業型の運営管理機関の商品 | 企業型と個人型で商品構成がそれぞれ異なる |

| 手数料 | ①運営管理手数料: 一般的に企業負担 ②運用商品手数料: 一般的に割安 |

①運営管理手数料: 個人型は加入者本人負担 ②運用商品手数料: 企業型と個人型で異なる。一般的に割安 |

| 運営管理機関 | 企業が選定 | ①個人型:加入者が選定 ②企業型:企業が選定 |

| DC口座の管理 | 企業型口座で一元管理 | 別々に二元管理 |

どちらを選ぶか、またそもそも導入するかは会社が決めるので加入者が自分の希望で何を導入するか決められるわけではありません。

但しマッチング拠出あるいは個人型DC(iDeCo)のいずれかが導入された場合、掛金は自費になりますが加入は本人の任意で選べます。

企業型確定拠出年金以外の選択肢(選択制確定拠出年金、簡易型DC、iDeCo+)

企業型の確定拠出年金は、私的年金の上乗せとして退職金的な位置づけで導入されます。しかし「企業」といっても規模はさまざまでいわゆる大企業から中堅企業、中小・零細企業まであります。

会社の規模から考えて企業型の導入は難しい、あるいは小さな会社でなかなか人材が定着しないため制度の導入に踏み切れないという経営者もいます。

そこで制度改正によりいくつか選択肢が増えています。

選択制確定拠出年金

選択制確定拠出年金は企業型DCの一つです。

企業型DCと違う大きなポイントは、従業員の給与の一部を確定拠出年金の掛金とすることです。つまり掛金は加入者の自費となります。

選択制確定拠出年金は制度に加入するかこれまで通り給与を受け取るかは社員が自分で選択することのできる確定拠出年金制度です。

これはこれでメリット・デメリットがありますが、中小企業だと比較的提案されることが多いでしょうから念のため知っておいてください。

企業型DCに比べると比較的導入が容易であることから、規模の大きな会社でも導入することがあります。

簡易型DC

確定拠出年金を導入しようとすると、コストや事務手続きなどさまざまな負担が生じます。

大企業ならともかく、中小企業ではなかなか体制を取りにくいのが現状です。

そこで企業型DCでの設立条件をある程度パッケージにすることで、設立に必要な書類を削減あるいは手続きを簡素化することで中小企業でも導入を容易にした確定拠出年金です。

その半面100人以下の規模などいくつか要件があります。

iDeCo+(イデコプラス)

中小企業向け(従業員100名以下)の制度で導入における負担の大きさなどから、企業型DCが難しい企業でも比較的少ない負担で実施できる制度です。

具体的には従業員がiDeCo(個人型DC)に加入している場合、その掛金に追加して企業が掛金を上乗せして支払う制度です。

記事の中盤でマッチング拠出(企業型DCに従業員が自費で上乗せ)の話をしましたが、これの逆(個人型DCであるiDeCoに会社が負担して上乗せ)する制度です。

企業型確定拠出年金の退職時の手続きと注意点

企業型確定拠出年金に加入していて退職(あるいは転職)する場合の取り扱いについて説明します。

60歳で退職して退職金等を受け取る場合

確定拠出年金は企業型でも個人型でも原則加入者として掛金を支払うのは60歳までです(企業型は規約で60歳以上65歳未満で定めることが可能)。

加入期間が10年に満たない場合には60歳以降にずれる例外はありますが、60歳以降70歳までの間で受取ります。

この場合一時金受取なら退職所得控除、分割で年金受取なら公的年金等控除の対象になります(両方の併用も可能)。

どちらがいいかは他にお金が入ってくるものがあるかなど、他の所得の状況と税金の関係をチェックして決めてください。この制度最後の関門です。

手続きなどはコールセンター等に連絡して進めてください。

60歳より前に退職・転職

それでは60歳を待たずに転職あるいは退職した場合にどのようになるのか確認しましょう。

確定拠出年金は2017年1月より個人型の対象者が拡充されたため現在では現役世代のほぼすべての人が加入することができます。

大事なことをお話ししておくと、原則解約はできません。

そのためこれまで企業型確定拠出年金はで貯めた年金資産は転職先などで移す手続きが必要です(これを移換といいます)。

退職して自営業

個人型iDeCoに資産を移換します。金融機関は自分で比較・選択して契約します。個人型の場合、掛金は自分で支払います。

退職・転職して会社員

- 転職先の会社に企業型の確定拠出年金がある 転職先の企業型に年金資産を移します。

- 転職先の会社に企業型の確定拠出年金がない 自営業と同じように個人型iDeCoを金融機関と自分で契約して年金資産を移します。

退職して公務員

公務員は企業型の制度がありませんので、個人型iDeCoになります。他と同様に自分で比較して契約先を決めます。

退職して専業主婦(主夫)

結婚退職して専業主婦となった場合も個人型iDeCoの対象です。上記の属性の個人型を契約するときと流れは同じです。

専業主婦の場合、配偶者の扶養に入っているので、掛金は自費になるものの所得控除のメリットはありません。運用益が非課税になること、受け取るときに税金の控除がある点は同じです。

所得がほとんどなくなるので、どうするか悩ましいところでしょうが、掛金を最低のところまで落としても長い目でみた場合は継続した方が有利なケースは多いでしょう。

配偶者ともよく話をして方向性を決めてください。

企業型確定拠出年金は退職したら放置せず自分で確認

このタイトルのとおりですが、企業型確定拠出年金に加入していて退職・転職したら、自分で資産が移ったか確認することが大切です。

もともと資産を移す手続きを自分でしないまま半年間放ったらかしにすると、国民年金基金連合会に強制的に資産が移されてしまいました。

一定期間を過ぎるとペナルティでいらぬお金が取られて、さらに資産運用することもできません。つまり放っておくと損しかしません。

これを自動移換といいますが、問題が多かったため転職先に新たな口座があり、本人の情報がマッチすれば資産は移換されるかたちになりました。

もっとも情報がマッチしないと移換されません。たまたま婚姻などで姓が変わったり、何らかのミスで「オグラ」さんが「オクラ」さんになっていると情報がマッチしません。

改正前より良くなりましたが、資産が問題なく移ったかは自分で確認するようにしましょう。自分で貯めて殖やし、自分で管理する制度です。

会社員の人は何でも会社がやってくれると思っている人も多いので注意が必要です。

確定拠出年金の改定と企業型DCの動向

確定拠出年金の2018年の改定

確定拠出年金は2018年にいくつか改定がありました。簡易型DCやiDeCo+の制度もその一つです。

他にもいくつか改定されています。例えば運用商品の上限は35本(あまり多いと選べない人がでるため)、投資教育は事業主の配慮義務から努力義務へ変更などです。

筆者が色々見聞きしていると、企業型DCは事業主によってかなり差異がでています。積極的な企業がかなり前向きに運営しています。

会社によっては投資教育にかなり熱を入れているようなので、投資に自信がない人は積極的に参加してください。こうした環境があるのは企業型DCならではです。

また導入企業は少なくとも5年ごとに制度を委託している金融機関が実施する業務を評価、内容の検討や必要に応じて委託内容の変更や金融機関の変更などを行うことを努める必要があります。

金融機関との業務上の繋がりなどで金融機関をそのまま選ぶということはなくなってきます。

企業型の確定拠出年金2020年以降の改正予定

2020年度の税制改正大綱(2019年12月発表)の中に、確定拠出年金の掛金の支払いを企業型について70歳まで可能にすることが出てきました。

60歳以降も働く人が増えてきているためです。

改正が確定するのはこれからですが、できるだけ長く働いて資産形成する動きに拍車がかかるでしょう。

まとめ

企業型確定拠出年金/制度のメリット・デメリット、個人型iDeCoとの併用、についていかがでしたか。

企業型確定拠出年金について解説しましたが、個人型と違うので、企業型ではどう運用するかだけ考えて実行するだけです。

積立ですから、一度方針を決めてはじめれば年に1~2度状況をチェックするだけで、そんなにすることはありません。

せっかく企業型の確定拠出年金制度を勤務先が導入してくれているのですから十分に活用してください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。