確定拠出年金制度(401k)とは?初めてでもわかりやすく簡単に解説

確定拠出年金制度は401k、DCなど呼び方が複数あったり、iDeCoという愛称の個人型の確定拠出年金と企業型の確定拠出年金の2タイプがあります。

元々の年金制度が複雑なこともあり、確定拠出年金とは何かがよく分からない人も多いようです。

■この記事で学べること

【1】確定拠出年金制度(個人型iDeCo・企業型)とは?

【2】メリット・デメリット

【3】リスクとおすすすめの運用

【4】退職・転職したら

【5】確定拠出年金の解約

いまさら聞けない確定拠出年金制度(個人型iDeCo・企業型)について、確定拠出年金制度とは?をおすすめを含めてわかりやすく簡単に解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

確定拠出年金制度(401k)とは?

確定拠出年金制度(401k)とは?

確定拠出年金制度(日本版401k)とは、自分の将来のために、自分で運用商品・運用方法を決めて、自分でリスクを取り、年金資産を貯めて・殖やす私的な年金制度です。

国が強制加入で行う公的年金(国民年金・厚生年金)とは別の制度でこれらの上乗せ年金の一つと考えてください。

公的年金以外の上乗せの年金制度は他にもあります。

将来資産がどのくらい殖やせるかのリスクは自分で取ることが他の年金制度との大きな違いです(預金で運用してもよい)。

また他の年金制度と違って税金に関する特典が多く用意されている特徴があります。

確定拠出年金制度(401k)には「企業型」と「個人型(愛称:iDeCo・イデコ)」の2つがあります。

確定拠出年金が401kと呼ばれる由来

確定拠出年金が401kと呼ばれるのは、アメリカの改正された内国歳入法の条項名「401条k項」から401kと言われているのがもとです。

その日本バージョンとして「日本版401k」となったのが由来です。

他にも色々呼び名があるためか、現在では401kという言葉は以前ほど使われていません。

確定拠出年金の「拠出」って何?

そもそも「拠出」という言葉がよくわからないかもしれませんが、年金の制度の上では「掛金を払い込むこと」をいいます。

確定拠出年金制度とは、掛金の払い込みが「確定」している年金制度です。

確定拠出年金では、払い込む掛金は確定していますが、自分自身の責任で運用します。

そのため将来いくらの年金がもらえるかは払い込みをしている段階ではわかりません。

国民年金などの公的年金制度のように、お年寄りを現役世代が支えるのではなく、自分のために、自分で運用して年金を殖やしていく年金制度です。

次に公的年金も含めた年金制度の全体像を確認します。

公的年金制度と確定拠出年金制度(個人型DC・企業型DC)の関係

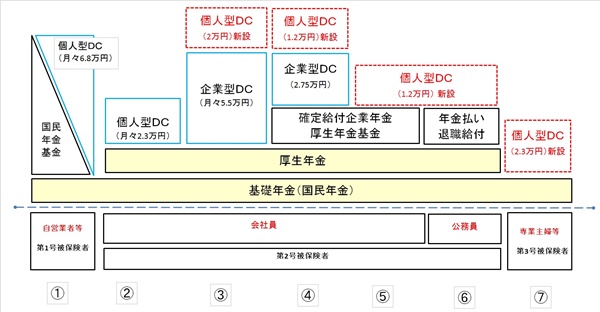

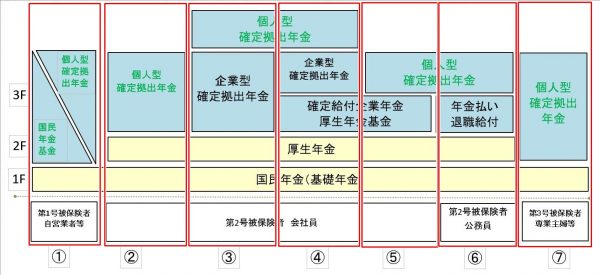

年金制度は、公的年金(国民年金・厚生年金、黄色の箇所)がベースです。ここに私的年金が上乗せするかたちになっています。

私的年金は原則として任意加入ですが、属性ごとにどのような制度があるか変わってきます。

年金制度の全体像は次のようになっています。

確定拠出年金は青い枠及び赤い破線の枠の「企業型DCもしくは個人型DC」とある部分です(赤い破線部分は2017年1月から拡充されたところです)。

国民年金の属性によって加入できる確定拠出年金が個人型DCのiDeCoか企業型か決まります。

- 自営業 ①

- 会社員4パターン ②~⑤

- 公務員 ⑥

- 専業主婦(主夫)等 ⑦

図の下に番号が振ってありますが、上記の7つのパターンです。会社員の人は勤務先の年金制度を確認して②~⑤のどれになるかチェックしましょう。

確定拠出年金制度の記事では、その都度お話していますが、図の全体をみる必要はありません。

自分に関係のある番号を縦にみてください。

少し画像をいじりますが、自分が該当する番号の赤枠のところだけみればOKです。ほんの少し図の枠の色が違うところがありますが内容は同じです。

薄い黄色になっている国民年金+厚生年金が公的年金(国の年金制度)」です。

青い枠の401kは元々加入できた分、赤い破線の枠の401kは2017年1月から拡充されて加入できるようになった分です。

但し③と④の会社員の人は一番上に個人型の確定拠出年金がありますが、会社が企業型に加えて上乗せで導入するかによって変わってきます。

これについても改正が実施されて、2022年10月から企業型DCの加入者も個人型DCに加入しやすくなります(現在は労使の合意などが必要)。

それ以外は私的年金といって運営主体はそれぞれですが、公的年金の上乗せの位置付けです。

自分に関係の無いところ(違う番号のところ)は混乱するだけですので気にしなくて結構です。

確定拠出年金の呼び名は英語表記も含めていくつかある(401k、DC、iDeCo)

確定拠出年金は、英語表記で「Defined Contribution Plan」のことを言うため、略して「DC」とも言われます。

確定拠出年金には企業型と個人型がありますから、それぞれ企業型DC、個人型DCなどとも呼ばれます。

ちなみに企業年金の一つに、確定給付年金(DB)がありますが、これは「Defined Benefit Plan」の略です。

401kの由来は先ほど説明したように、アメリカの確定拠出年金を参考に作られたため、その条項名(401条k項)という意味です。

なお個人型の確定拠出年金は、「iDeCo(イデコ)」という愛称で呼ばれています。

英語表記で「individual-type Defined Contribution pention plan」と呼ばれることから作られた愛称です。

なお、企業型DCには特に愛称はありません。

- 確定拠出年金

- 401k

- DC

- 個人型DC(iDeCo)

- 企業型DC

確定拠出年金制度にはこれらの呼び名があるため、知らない人には分かりにくいのです。

大きく分けると個人型、企業型の2つがありますが、上記の言い回しはすべて広い意味では「確定拠出年金」のことを指していると理解してください。

狭い意味では「個人型」「企業型」いずれを言っているのか区別する必要があります。

iDeCoというときには個人型の確定拠出年金のことを指しています。では個人型DCと企業型DCについて個別にみていきましょう。

個人型の確定拠出年金(iDeCo:イデコ)とは?

個人型の確定拠出年金(iDeCo)は、加入が任意です。2017年から個人型DCが拡充されたため、ほぼすべての人が加入できるようになりました。

(企業型DCを導入している会社に勤務している人は、上乗せで個人型DCに加入できるケースがあります)

個人型DCは、掛金を全額自分で負担すること、確定拠出年金を始めるにあたり契約先となる運営管理機関(銀行や証券会社、保険会社など)を自分で比較して、契約しなければなりません。

これらの運営管理機関は、それぞれ運用する商品の構成やもろもろかかる手数料が違います。

どこも同じようなものだとは思わないようにしてください。

個人型DCでは加入で少し手間ひまをかけなければならないのです。

その代わり自分の資産運用方針に沿った運営管理期間を、好きなように選ぶことができます。

企業型の確定拠出年金とは?

企業型の確定拠出年金は、勤務先が企業型DCの制度を導入していることで加入することになります。

この場合は退職給付制度の意味合いも兼ねていることから、一般的には掛金は会社負担で行われます。

企業型の確定拠出年金導入にあたっては、労使合意をして規約を作りますのでその規約に沿って運営されます。

金融機関とは会社が一括して契約しますから、こちらは自分で好きなところを選ぶことができません。

確定拠出年金は掛金の上限額が決まっていますが、企業型DCで上限額一杯まで掛金を必ずしも支払うわけではありません。

そうすると枠が余ってしまいます。

その場合には勤務先がマッチング拠出か個人型DCを上乗せで加入できる(いずれか一方で併用不可)ようになっていれば、自己負担の掛金で上乗せすることができます。

確定拠出年金の掛金の上限・限度額

加入している公的年金の属性によって、加入する確定拠出年金が個人型DCか企業型DCか変わります。

またそれぞれ掛金の上限額も異なります。具体的には次のようになっています。

- 自営業者(国民年金の第1号被保険者) 個人型DC 加入上限 68,000円/月:①

- 公務員 (国民年金の第2号被保険者) 個人型DC 加入上限 12,000円/月:⑥

- 専業主婦(国民年金の第3号被保険者) 個人型DC 加入上限 23,000円/月:⑦

- 会社員 (国民年金の第2号被保険者)

会社員の場合は、勤務先がどのような年金制度を導入しているかで4つのパターンに分かれます。

- 確定拠出年金有り+企業年金(※)有り 企業型DC 加入上限 12,000円/月:④

- 確定拠出年金有り+企業年金(※)無し 企業型DC 加入上限 55,000円/月:③

- 確定拠出年金無し+企業年金(※)有り 個人型DC 加入上限 12,000円/月:⑤

- 確定拠出年金無し+企業年金(※)無し 個人型DC 加入上限 23,000円/月:②

※企業年金とは確定給付年金や厚生年金基金 ※有り・無しは勤務先の企業に制度があるかどうか

※末尾の番号は上記の全体像にでてくる表の番号と一致しています。

確定拠出年金は、障害給付金・死亡一時金もある

確定拠出年金も年金制度の一つなので、老後に受け取れる年金給付のことだけ注目されがちです。

しかし老後を迎える前に障害を負ったり、死亡することもあります。

国民年金などの公的年金制度にも障害給付や遺族年金がありますが、確定拠出年金も同様に障害給付金や死亡一時金があります。

確定拠出年金制度(401k、DC)のメリット・デメリットとは?

確定拠出年金制度は、自分専用の口座に掛金を入れて、自分で運用して資産形成する仕組みです。

そのため自己責任で運用するため、いくつか資産形成のために有利な点が導入されています。また注意が必要な点も確認しておきましょう。

メリット

- 3つの税制優遇がある。自己負担で支払う掛金は全額所得控除の対象、運用中の儲けは非課税、年金受給の際にも控除がある。

- 確定拠出年金の運用商品(投資信託)は、普通に購入するより手数料が安いものがある。

- 自分専用の口座に資産を貯めるため、金融機関や勤務先が破たんしても資産は保護される。

- 原則60歳以降、受取る時期や受取り方法を選べる

デメリット

- 自分で運用するため、将来貰える年金額が確定しない。

- 60歳までは資金の引き出しができない。

- 自分で年金資産や口座の管理が必要(転職退職するときに自分で手続きしないと自動移換される)

- 個人型の場合、口座の開設や維持に自費でコストがかかる。

確定拠出年金制度もこのように特徴をしって活用すべき点、また気をつけておきたいポイントがあります。

制度上の仕組みをしっかり理解しておかなければなりません。

確定拠出年金制度のリスクとは?

確定拠出年金(401k)は、自分で運用して年金資産を殖やしていきます。具体的商品は次のような形で構成されています。

- 元本確保型商品(預金・保険商品など)

- 元本変動型商品(投資信託)

元本変動型商品は簡単に投資信託を書きましたが、株式型や債券型、日本国内あるいは海外などさまざまなタイプがあります。

資産運用の経験がない人がよく勘違いすることがありますが、個別の株式を日々売買するようなことは確定拠出年金ではできません。

毎月決められた掛金を、地道にコツコツ積立てしていきます(積立分散投資)。

制度上は高い運用成果を期待できる商品で投資する方がこの制度の特徴を最大限活かすことができます。

ある程度安定した運用がいいということであれば、元本変動型の商品を中心に運用方針を考えるのも方法の一つです。

確定拠出年金制度(401k)、iDeCoや企業型のおすすめや運用は?

確定拠出年金でも、おすすめがあるなら聞いておきたいという人はいるでしょう。具体的にみていきましょう。

確定拠出年金(401k)おすすめの使い方や運用

これに入るのがおすすめというわけではありませんが、メリット・デメリットを踏まえてこうしておくと特徴を上手く活用できるというのはあります。

- 高いリターンが期待できる商品で運用する(運用益が非課税のため)

- 投資信託で運用する場合には、信託報酬(要は運用にかかる手数料)が安いものを選ぶ

- 個人型の確定拠出年金など、自分で金融機関に口座管理料(運営管理費用)を支払う場合、なるべく安いものを選ぶ

おすすめというよりは、上記のことを理解して確定拠出年金(401k)をした方が上手に活用することができます。

運用益が非課税ということは、いくら儲かってもその段階では税金がかからないということです。

リスクの大きい(価格変動が大きい)商品での運用に抵抗のある人も多いでしょうが、その方が確定拠出年金を活用するのに理にかなっているのです。

自分にはそういう運用はできない、できる、ではなくそれを理解していることが大切です。

もちろん投資の勉強も必要ですし、できないものをいきなりすることはありませんが、少しずつ慣れて行くことも考えてみましょう。

事務手数料の安い金融機関、手数料の割安な投資信託もかなり増えてきてきます。

コストは安いものを選ぶと無難

いま解説したようにもろもろのコスト(手数料)が可能な限り安いものを選択した方が無難です。

これは説明が不要でしょうが、金融機関ごと、運用する商品ごとにコストは違います。

個人型のiDeCoでは、金融機関を自分で比較・選択、そして開設する手間がかかります。

コストの違いをよく調べてはじめるようにしてください。口座管理についてのコストを安くするところが増えてきています。

企業型の場合、マッチング拠出や個人型DCの上乗せも考える

最初に解説した図の③と④の会社員の赤い破線の401k部分は会社の制度導入次第と言いました。簡単にいうと勤務先が上乗せ制度を導入するかどうかです。

マッチング拠出あるいは個人型DCのいずれかを勤務先が選択導入して加入は本人の任意です。

企業型の掛金は通常会社が負担しますが、上乗せ分は本人の自費です。

確定拠出年金(401k)の活用としてはおすすめの方法です。他にもつみたてNISAなども検討してみてください。

退職時における確定拠出年金(401k)のポイント

401kには退職する際にポイントとして考えておくことがあります。ここでいう確定拠出年金(401k)の「退職」には2つの意味があります。

- 60歳で定年退職

- 60歳以前に転職あるいは退職

確定拠出年金の掛金は原則60歳までしか払込みできません(加入10年に満たない場合は例外あり)。

このときに年金資産をどう受取るかというのが一つ、もう一つは現役時代に転職・退職した場合です。

なお、改定があり2022年5月から企業型は70歳未満(実際には企業によって加入できる年齢は異なる)、個人型は65歳未満でも加入できるようになります。

60歳で退職

自分で運用して年金資産を殖やすことはこの制度の大きなテーマですが、もう一つ60歳近くなったら考えたいことが年金の受取り戦略です。

受取りについては次の2つのことが選べます。

- 受取る時期:60歳~70歳(2022年4月以降は改定され、60歳~75歳)

- 受取り方法:一時金、年金、併用

60歳でまだまだ働く人は慌てて受取らず運用を継続すればいいでしょう。

税金のメリットはあるもののこの制度は、受取るときには課税されます。

他に収入(退職金、勤労収入、その他年金など)があるなら、それらを含めて税金がどうなるのかで戦略をよく考える必要があるのです。

これは確定拠出年金(401k)の最後の関門です。

加入年齢や年金受け取り年齢も2022年以降引き上げられます。なるべく長く働いて年金を増やしていくという選択ができるようになります。

60歳以前に転職・退職

現役の人は、転職・退職する際に自分の年金資産を移すことを忘れないようにしてください。

この制度は他の年金制度と違い、自分専用の口座に自分だけの年金資産があります。

以前は必ず自分で資産を転職先などに移す手続きが必要でしたが、それをせずに自動移換される人が多かったため改正されています。

本人の情報がマッチングしているなど条件はありますが資産は移してくれます。

但し絶対ではないので年金資産がきちんと移されたか、どうなったかは必ず自分で確認してください。

確定拠出年金制度(401k)の解約はできる?

確定拠出年金制度は、将来の年金資産を節税メリットを活かしながら作っていく制度です。

2017年1月の個人型DCが拡充前は、加入できない人もいたため、条件つきで中途脱退ができました。

これは今も残っていますが、すべての現役世代の人が確定拠出年金制度に加入できるように変更されたため、中途脱退はほぼできなくなりました。

つまり原則、確定拠出年金を解約して資金の引き出しをすることはできないということです。

解約はできませんが掛金を減額したり、掛金の支払をやめてそれまで貯めた資産の運用のみをするということはできます。

掛金を支払って運用する人を「加入者」、掛金の支払いをせず運用だけする人を「運用指図者」といいます。

この運用指図者になるということです。

しかしこれでは確定拠出年金(401k)のメリットを活かせないのであまりおすすめしません。できれば加入前にこうした点も確認しておきましょう。

もちろんその後減額した掛金を増額したり、止めていた掛金の支払を再開することも可能です。

まとめ

個人型の確定拠出年金制度の加入対象者が広がったことで、これから加入する人も増えてくるでしょう。

自分で運用しなければならないのでハードルが高そう、自分には無理と考えている人は多いかもしれませんが、早く始めるほど確定拠出年金制度もメリットが活かせます。

特に税制面の節税メリットは、長いほど効果が大きくなります。

個人型DCでは、自分で資料を取り寄せて契約しなければならないので、忙しい、時間がない、面倒くさい、分からないなどの理由で手をつけない人もいます。

日々の細かい節約以上に効果がありますから、まずは行動に移してみましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。