公務員の個人型確定拠出年金(iDeCo)、おすすめの選び方・始め方

個人型の確定拠出年金(愛称:iDeCo)は公務員も加入できますが、公務員の年金制度が変わった状況の中で内容を確認して検討しなければなりません。

■この記事で学べること

【1】iDeCoと公務員年金の状況

【2】公務員のiDeCoの上限額

【3】iDeCoの取扱いと必要な手続き

【4】公務員のiDeCoのメリット・デメリット

【5】公務員のiDeCoの手続き・はじめ方

【6】公務員におすすめの金融機関の選び方

【7】節税に必要な年末調整・確定申告

公務員が個人型確定拠出年金(iDeCo)を検討して、比較して具体的にはじめるための個人型確定拠出年金(iDeCo(イデコ))について解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

- 1 個人型確定拠出年金「iDeCo(イデコ)」と公務員の年金

- 2 年金一元化で公務員の年金制度はどうなった?

- 3 個人型確定拠出年金(iDeCo(イデコ))はなぜ公務員も対象?

- 4 公務員の個人型確定拠出年金の上限額と節税

- 5 公務員に転職した、公務員から転職したときの個人型確定拠出年金の手続き

- 6 個人型確定拠出年金「iDeCo(イデコ)」、公務員のメリット、デメリット

- 7 50代の公務員が個人型確定拠出年金「iDeCo(イデコ)」への加入は?

- 8 公務員が個人型確定拠出年金「iDeCo(イデコ)」に加入する手続き・始め方

- 9 「iDeCo(イデコ)」、公務員におすすめの始め方、金融機関の選び方、運用方法

- 10 公務員のiDeCoの年末調整・確定申告

- 11 まとめ

- 12 関連書籍・関連記事

個人型確定拠出年金「iDeCo(イデコ)」と公務員の年金

年金一元化で公務員の年金制度はどうなった?

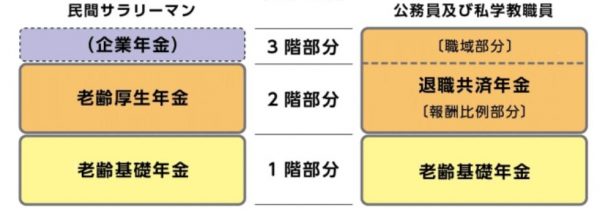

公務員の場合には、3種類の共済年金(国家公務員共済組合、地方公務員等共済組合、私立学校教職員共済)がありました。

これらが2016年10月より、会社員が加入する厚生年金と一元化されています。

具体的には下記のようになりました。

年金一元化・改定前

※老齢基礎年金=国民年金

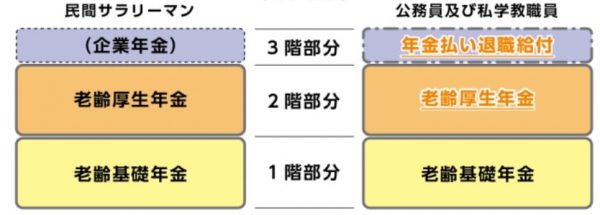

年金一元化・改定後

出所:改定前後ともに国家公務員共済組合連合会

老齢基礎年金(国民年金)と老齢厚生年金は公的年金ですが、企業によっては企業年金という私的年金の上乗せ年金を導入しています(導入していない企業もある)。

公務員は、民間の3F部分の企業年金にあたるところに職域部分というものがありました。

年金払い退職給付をかたちを変えて残っている状況ですが、職域部分より優遇された内容ではありません。

自営業者や企業年金がない会社員に比べると年金制度は充実している方ではあります。

しかしこれまでの制度と比較すると今までと同じようにはいかなくなりつつあります。

現在は移行期間になりますから、組合員であった期間によって受け取る年金も変わってきます。

年配の人ほど旧制度の「職域部分」が多く、新制度の「年金払い退職給付」が少なくなり、若い人ほどこの比率が逆になります。

簡単な話、以前よりも将来確定して貰える年金が若い人ほど減っている状況です。

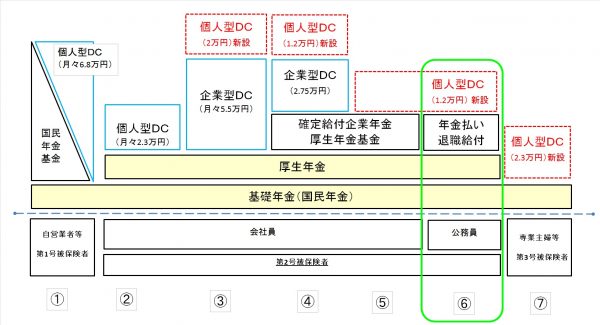

確定拠出年金と公務員の年金の全体像

上記を踏まえた上で、ここに個人型確定拠出年金を重ねたかたちにして公務員の年金制制度の全体像を確認しておきましょう。

この図は年金制度全体と確定拠出年金をのせた全体図です。全体を見ると分かりにくいでしょうから、「公務員」の人は緑色の枠の中⑥のところだけみてください。

⑥が公務員が加入している(またはこれから加入することができる)年金制度です。

他の番号は自営業や会社員、主婦などの年金制度で関係ありませんので見なくて結構です。

確定拠出年金とは何か?

確定拠出年金とは、公的年金とは全く別なもので、加入者自身がその年金の運用先を自分で決めて指示します。

位置づけは、公的年金の上乗せとなる私的年金の一つです。

年金額は運用結果次第のため、年金給付が増えることも減ることもあります。

確定拠出年金は、自分のために、自分の責任で年金資産を作る制度です。

そのため自分の年金資産も自分専用の口座を作り、他人の資産とは全く別に管理されます。

確定拠出年金のことを、「DC」あるいは「401k」などと呼ぶこともあります。個人型と企業型があり、公務員が加入できるのは個人型DCです。

個人型確定拠出年金の愛称を「iDeCo(イデコ)」といいます。

個人型確定拠出年金(iDeCo(イデコ))はなぜ公務員も対象?

年金制度は少子高齢化や運用環境など従来のようにはいかなくなっており厳しい状況です。

なぜ改正で公務員も個人型の確定拠出年金(iDeCo・イデコの対象になったのでしょうか。

これまでのように国でまるまる面倒をみる状況ではなくなっている為、自分で年金資産を作るウェイトを重くしています。

その代わりに制度の税制優遇や特典は用意するということです。

今回の制度改正によって、現役世代の誰もが確定拠出年金に加入できるようになることで、転退職にも対応するために公務員も対象になりました。

公務員の個人型確定拠出年金の上限額と節税

公務員の加入はいつから、どの制度?

個人型の確定拠出年金に公務員が加入できるようになったのは2017年1月からです。

加入できるのは個人型の確定拠出年金「iDeCo(イデコ)」です。なお、加入は任意です。

公務員の確定拠出年金「iDeCo(イデコ)」にいくら加入できる(上限額)?

確定拠出年金は、無制限に掛金を支払わるわけではなく、属性ごとに加入の限度額・上限額が決められています。

公務員の場合には、月々12,000円です。

ちなみに自営業者は月々68,000円ですので、限度額は一番多く設定されています。

これと比較すると少ないと思うかもしれません。

しかし自営業者の場合は、国民年金の他は自分で上乗せ年金に加入しなければなりません。

厚生年金もありませんから公務員とは年金のベースが違うのです。年金の全体像の図の①が自営業ですので、比較するとよく分かるはずです。

確定拠出年金は掛金の全額が所得控除の対象(節税)

iDeCoなど自分で負担した掛金はその全額が所得控除の対象です(小規模企業共済等掛金控除)。

生命保険料控除などと同じで年末調整や確定申告で節税になります。

公務員に転職した、公務員から転職したときの個人型確定拠出年金の手続き

公務員に転職したケースの手続き(iDeCo(イデコ))

2017年1月以降は、公務員もiDeCoに加入できるようになりますので、個人型DCに資産を移換して継続することが可能です。

公務員から転職したケースの手続き(iDeCo(イデコ))

公務員のときに積み上げた個人型の確定拠出年金の資産を転職先に持っていくことができます。

個人型の確定拠出年金(iDeCo(イデコ))では、加入や転職・退職時の手続きは自分でしなければなりません。

具体的には、公務員から「どの属性(会社員・自営業・主婦など)」に転職・退職して、その属性で「加入できる確定拠出年金制度は何か」によって必要な手続きが変わります。

この2つを転職先や現在加入している金融機関などに確認してください。

個人型確定拠出年金「iDeCo(イデコ)」、公務員のメリット、デメリット

確定拠出年金「iDeCo(イデコ)」にはメリットもデメリットもあります。

これらをきちんと理解して進めていくことが、活用のポイントです。具体的にみていきましょう。

メリット

公務員での確定拠出年金で最も有利な点が3つの税制優遇(節税効果)です。

税制優遇(節税効果)

個人型の確定拠出年金には、3つの税制優遇(節税効果)があります。

- 掛金全額が所得控除(公務員は月12,000円×12回=14.4万円)

- 運用の儲けはその全額が非課税

- 年金受給時には公的年金等控除あるいは退職所得控除

所得控除は生命保険料控除と同じようなものと考えてください。

「iDeCo(イデコ)」の場合には、上記のように掛金全額年14.4万円の控除分が節税になります。

投資商品のコスト割安なものがある

運用商品は、銀行預金や保険商品、投資信託など色々あります。

特に投資信託については確定拠出年金の外で購入するよりコストが安いものがあるので有利です。

具体的にいうと、投資商品の中心である投資信託の運用期間中にかかる運用管理費用(信託報酬)で安いものがあります。

金融機関によってはそうでもないところもあります。

コストが安いということは、資産運用する際に殖やしやすいということです。

さらにつみたてNISAもはじまって、手数料の安い投資信託商品が以前より広がっています。

受取る時期と方法を選べる

確定拠出年金は、原則60歳から受取りできますが、この時期をずらしたり(70歳まで)、一時金で貰うか年金分割で貰うか自分で選ぶことができます。

デメリット

資金の引出

確定拠出年金の掛金は、原則60歳まで引き出すことができません。確定拠出年金の目的は老後の資産形成です。

それより前に資金が必要な違う目的で資産を作りたいなら違う方法を考える必要があります。

もともと国民年金などでも途中で引き出せるわけではありませんから、個人型の確定拠出年金をはじめる前にここをよく認識しておきましょう。

年金受給額が不確定

年金受給額は、自分の運用成果次第で今の段階では分からない。確定拠出年金「iDeCo(イデコ)」で一番心配になるのはこの点でしょう。

価格の変動が心配なら、元本確保型商品(預金や保険など)を使うこともできます。

但し次に説明するように、iDeCoは口座の維持にコストがかかります。全額預貯金にするとこのコストに吸収されて資産が減るだけです。

少しずつでもいいので「資産運用」を勉強していきましょう。

節税効果がある以上、高いリターンの期待できる商品で運用した方がこの制度のメリットを活かせます。

確定拠出年金(iDeCo)の口座の維持・管理にコストが必要で自分で探して契約

普通は金融機関に口座開設してもお金は取られませんが、個人型の確定拠出年金では必要です。

なるべく口座手数料の安いところを選ぶのがポイントです。

最近はこうしたコストを引下げる金融機関が少しずつ増えてきています。

また個人型の確定拠出年金では、こうした手数料を自分で比較して選ばなければならない手間もデメリットといえます。

番外編のデメリットとしては、特別法人税の動向があります。

本来特別法人税1.173%課税されるのですがこれが凍結されています。

ちなみに確定拠出年金制度発足から一度も課税されたことなく、令和8年3月31日まで凍結期限が再度延長されています。

現状この税率を課税することは現実的ではありませんし、制度廃止の要望や検討などもでています。

今はそんなに気にする必要はないと考えますが制度があることは覚えておきましょう。

50代の公務員が個人型確定拠出年金「iDeCo(イデコ)」への加入は?

公務員に限りませんが、50歳代の方は積立期間や運用期間が短いために、加入に躊躇するケースもあるようです。

公務員も年金制度が民間と一元化され制度の移行期にあります。

現在50代なら改定前の年金資産のウエイトが多いので、若い世代よりも年金資産の形成には有利だったはずです。

確定拠出年金の受取期間と時期

iDeCo(イデコ)ですが、確定拠出年金の掛金の支払は60歳までです。

50代も後半になるほど積立期間が短くなります。また加入期間が10年にみたないと受取時期が60歳以降にずれこみます。

具体的に次の通りです。

- 10年以上 60歳

- 8年以上10年未満 61歳

- 6年以上8年未満 62歳

- 4年以上6年未満 63歳

- 2年以上4年未満 64歳

- 1ヶ月以上2年未満 65歳

50代の公務員のおすすめ商品はある?

長期の積立分散投資が基本の確定拠出年金で、期間が短くなるのはやはり不利です。

但し50代なら毎月の掛金の上限1.2万円一杯まで支払いやすいはずです。

12ヶ月分の14.4万円が所得控除(小規模企業共済等掛金控除)の対象になります。

投資知識のある人は、多少価格変動のある商品を使うことができるでしょう。

全くそうした経験のない人は比較的安全資産(債券や預貯金等)を中心に考えるといいでしょう。

但し、iDeCo(イデコ)は口座の開設や維持にコストがかかります。

このコストが限りなく安いところを選んで、運用で殖やすというより、掛金の所得控除で税金を減らすという考え方もあるでしょう。

50代から投資するなら新NISAも選択肢

2024年1月から新NISAがはじまります。これは掛金の所得控除はありませんが、投資からでた運用益はiDeCo同様非課税です。

改正前のつみたてNISAと新NISAのつみたて投資枠を比較すると内容が大幅に拡充されています。

預貯金などは商品にありませんから、投資が前提となります。NISAは口座開設や維持に手数料はかかりません。

また運用する商品には手数料など決められた条件があります。

投資信託の手数料は一定の条件を満たしたもの(割安なもの)しかありませんので、つみたて投資に興味があるならiDeCoと同様に検討してみましょう。

仕組みは違うのでiDeCo同様にメリット・デメリットの理解は必要です。

公務員が個人型確定拠出年金「iDeCo(イデコ)」に加入する手続き・始め方

個人型の確定拠出年金「iDeCo(イデコ)」では、自分で運営管理機関(取扱いの金融機関)を選び契約します。

主に、銀行や信用金庫、証券会社、保険会社があります。

取り扱っている商品は各社まったく違うため自分に合うところを探して、調べ、決めて、契約しなければなりません。

どこも同じような内容だろうと思ったら大間違いです。

投資経験の少ない人などはまずは口座管理手数料が安いところを中心に検討してみるとはじめやすいでしょう。

公務員が確定拠出年金「iDeCo(イデコ)」加入の手続き・始め方の流れ

- 運営管理機関(金融機関、銀行・証券・保険会社など)を比較・検討する

- いくつか候補を絞ったら、その運営管理機関から資料を取り寄せる(ネットで可能)

- 契約先を決めたら、運用方法(資産配分など)や申込書に記入

- 書類を返送して、「iDeCo(イデコ)」がスタート

「iDeCo(イデコ)」の手続きと掛金の給与天引(事業主払込)

職場ではお話したように事業主証明書などを記入してもらうことが手続きの一つです。

もう一つは「iDeCo(イデコ)」の掛金の支払を給与天引きにするかも決めなければなりません(事業主払込)。

給与天引きできれば年末調整での所得控除の手続きは簡単です。

その代わり掛金の変更をしたり、何かするときにいちいち職場を通す必要があるのでこの辺りも考慮しておくといいでしょう。

「iDeCo(イデコ)」、公務員におすすめの始め方、金融機関の選び方、運用方法

個人型の確定拠出年金(iDeCo)を始める際に、資産運用経験のない人が一番苦労するのがその手続きです。

公務員に限らず会社員の場合も同じですが、勤務先があれこれ手続きしてくれるわけではありません。

すべて自分で調べて、自分で選び・決めて、自分で手続きしなければなりません。一番面倒なのが最初なのです。

金融機関選びを失敗しても変更は可能です。

しかしまた手間やコストがかかること、変更する間は運用もストップするのでデメリットしかありません。

焦らずじっくり金融機関選びをしてください。

金融機関の選び方

個人型の確定拠出年金(iDeCo)は、金融機関で口座開設するとき、口座開設中、年金を受取るとき、それぞれに手数料がかかります。

例えば、あなたがあるネット証券で証券口座を開設するとします。

普通の口座開設では、何の手数料も取られませんが、iDeCoの口座になると手数料が取られるのです。

金融機関ごとに手数料に差がでるのが、口座開設中にかかる手数料です。どんなに安くても毎月171円(+α)は必要です。

この+αの部分がゼロの金融機関を選びましょう。

また運用商品のラインナップは金融機関ごとに違います。特に投資信託の運用管理費用(信託報酬)のコストは安いものを選ぶと失敗が減ります。

WEBの画面が見やすい使いやすいかなどもチェックしておいてください。

下記に関連記事に口座手数料が無料の金融機関を掲載しているので参考にしてください。リアルで店舗のある証券会社や銀行もありますがネット証券が中心です。

iDeCoの運用方法

次に運用方法についてです。投資経験のある人は、自分なりの投資スタンスで資産配分を決めてください。

取り上げたいのはこれから投資をはじめる人です。

どのような商品があるのか確認してみましょう。

次に必要なのが資産配分です。どんな資産(株式、債券、国内、海外など)にどれだけの割合を配分するかを決めることです。

これも契約する金融機関で診断ツールがあるので、色々やってみてください。

参考までに下記はマネックス証券のものです。

繰り返しますが、全額を預貯金にするとこの制度はメリットを享受できません。

企業型のように会社が投資教育をしてくれるわけではないので、iDeCoでは自分で多少なりとも勉強が必要です。

一度はじめてしまえばその後することはあまりありません。最初が少し面倒かもしれませんが、面倒くさがらずよく調べて、比較・選択して手続きしてください。

ここで面倒くさい・分からないと言って、放置する人とはじめる人の差が、60歳以降大きな差になります。

また資産運用をしたことがない人も、仕事以外で資産を殖やす方法や経験を積むチャンスだと考えてください。

公務員のiDeCoの年末調整・確定申告

公務員がiDeCoの年末調整をする手続きは生命保険料控除などとやり方は一緒です。

毎年9月末以降に掛金の控除証明書が届きます。小規模企業共済等掛金控除の欄に年間の掛金を記入します。

iDeCoの掛金は細かい計算はありません。掛金の全額が控除されます。

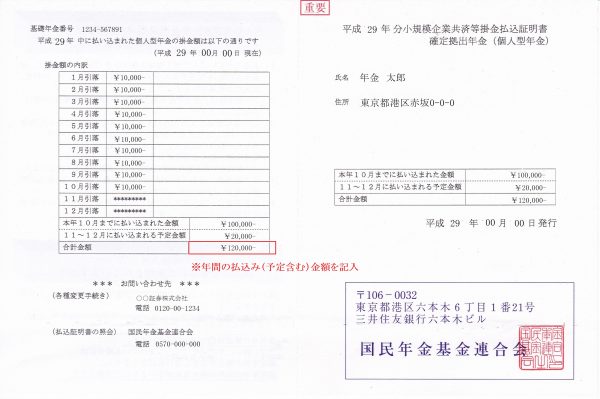

上記の写真は控除証明書の見本です。年末調整については下記の関連記事で詳細を確認してください。

公務員の人でも要件を満たす人は、確定申告をする必要がありますが、iDeCoの節税分については、通常は年末調整で済みます。

敢えてiDeCoの掛金を確定申告で手続きすることがあるとすれば次のケースです。

最初の加入が9月・10月以降で年末調整に間に合わなかった、控除証明書のハガキを紛失して年末調整に出せなかった場合などです。

控除証明書を紛失した場合は再発行が可能ですが、数日で発行できるものではありません。

早めに手再発行の手続きをしてください。加入先の金融機関のコールセンターでOKです。

まとめ

公務員の個人型確定拠出年金(iDeCo)、おすすめの選び方・始め方、についていかがでしたか?

公務員の年金制度も以前ほど確定されたものではなくなりつつあります。

今後10年、20年先にも制度が変わっていかない保証はありません。

公務員の人も安定した仕事での収入以外に資産形成できる手段を持つことはこれからは大切です。

余力があれば新NISAも検討してみてください。確定拠出年金もそうですが、少しずつでいいので投資知識を高めていく努力が必要です。

公務員だから何かがずっと保証されている時代ではなくなりつつあります。

副業はできませんが、給料以外のお金を増やすための知識と経験を貯めるチャンスと考えましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。