はじめてでも簡単!年金の種類一覧と仕組みを図解

年金には国民年金や厚生年金という公的年金から企業年金など私的年金もあり、年金の種類や仕組みはなかなかわかりにくいものです。。

■この記事で学べること

【1】年金の種類一覧と仕組みの図解・見方

【2】公的年金と私的年金の種類と仕組み

【3】自営業・会社員・公務員・専業主婦別の年金

はじめてだとちょっと複雑な年金の種類や仕組みについてそれぞれの属性ごとに、ファイナンシャルプランナーが図で解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

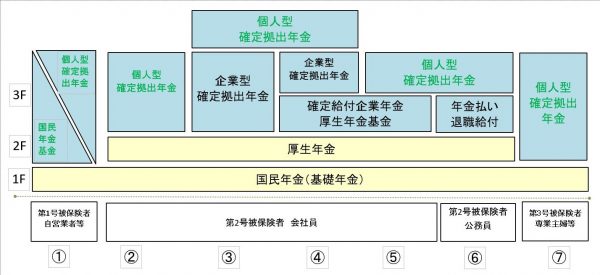

年金の種類の一覧と3階建ての仕組みの簡単な図解

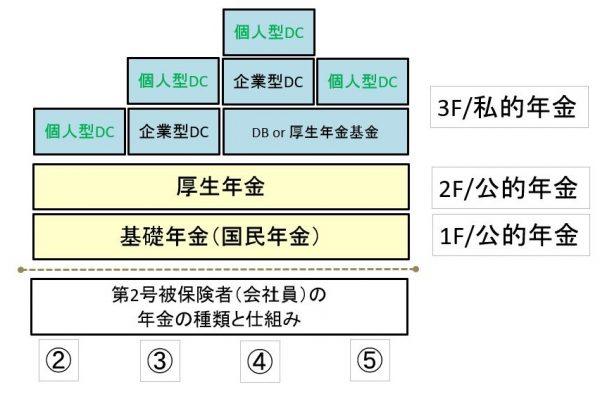

最初に年金の種類一覧と仕組みを図にしたものをみてください。

年金のことを調べたり、教わったりするときに必ずでてくる図表があります。それが次の図です。

年金の種類や仕組みを一目で理解するポイントは下記の図の見方を知ることです。

細かいことはともかく全体像はこれでわかります。

年金の種類の一覧と仕組みの図

いかがですか?

この図だけみるとめちゃめちゃ分かりにくいと思います。

年金では必ずと言っていいほどでてくる図ですが、見た瞬間に嫌になる人がほとんどでしょう。

わかりやすく簡単にどころかむしろ混乱すると思うので、次にこの図に少し手を加えて、図の見方を説明します。

年金の種類一覧と仕組み図の見方

この図の縦軸と横軸はそれぞれ以下のものを表しています。

◆横軸:自分の属性(国民年金の第何号被保険者か?)

- ①自営業(第1号被保険者)

- ②~⑤会社員(第2号被保険者):企業年金の導入状況で異なる

- ⑥公務員(第2号被保険者)

- ⑦専業主婦(第3号被保険者)

◆縦軸:加入している、加入することのできる年金制度

- 1F~2F部分 公的年金(黄色部分)、属性によっては1Fのみ公的年金

- 3F部分 私的年金(青色部分)私的年金で文字が緑のところは個人の任意加入

①の2F部分にある国民年金基金も公的年金制度ではあるのですが、強制加入でないのと分かりにくくなるためここでは青色で表示しています。

なお、この図では特に記載していませんが、生命保険会社などで加入する「個人年金保険」は各個人が自助で加入する4F部分の制度と考えてください。

年金の種類一覧と仕組み図のわかりやすい見方3つのポイント

これを踏まえて下記の3点に注意して先ほどの図をみてください。

個別の年金の名称などは分からなくても気にしないでください。最初の段階では必要ありません。

- 全体を見ない。自分の属性(会社員など)の番号だけ1Fから3Fまで縦にみる。

- 公的年金(国民年金、厚生年金)と私的年金をわけて考える(図の黄色と青色)

- 文字が緑色の箇所は最終的に加入するかは、自分で決められる

自分に関係のない年金の種類や仕組みについては見る必要はありません。

自分に関係あるところだけ、公的年金と私的年金に分類してみるようにしてください。

関係ないところを見ると混乱するだけです。そのために下に①~⑦(サラリーマンのみ②~⑤の4パターン)まで番号をつけています。

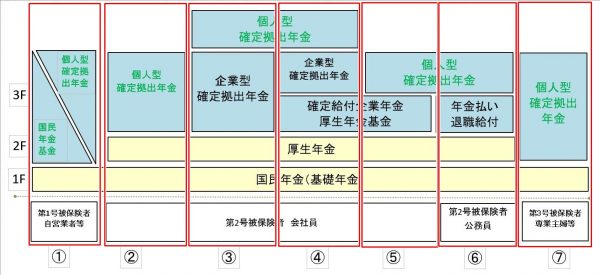

先ほどの図に少し手を加えました。赤い枠を入れただけですが、自分の関係する枠の番号のところだけ縦に枠の中だけみます。

なお、黄色の国民年金と厚生年金は強制加入です。

自分が該当する番号の赤枠の中に入っている黄色(公的年金)と青色(私的年金)の黒文字の年金には必ず加入します。

特に私的年金の数が多いので混乱しますが、勤めの人なら勤務先の企業年金等の導入状況次第ですので、自分で加入をコントロールできるものではありません。

自営業や主婦などは私的年金に関する加入は自由ですが自助努力は必要です。

いずれにしてもこの番号ごとの赤枠の中が加入しなければならない年金制度、加入することができる年金制度です。

加入した年金の種類がその人が受け取れる年金種類ということになります。

なおこの記事の最後にそれぞれの属性ごとに年金の種類と仕組みを個別に図解にして解説しています(上記の図の赤枠ごとに図解)。

次にこの年金種類の一覧の図を分解して、公的年金・私的年金をそれぞれ個別に詳細な種類や仕組みを解説していきます。

公的年金(国民年金、厚生年金)の種類と仕組みとは?

個別の年金ではなく、最初に公的年金そのものについてまずはお話しします。

公的年金(制度)は、年をとったり、障害などで働いて稼ぐ力が減ったり、失ったりしたときに備えるための社会保険制度です。

社会保険は、病気やケガ、加齢・失業・死亡・障害・出産などが原因で生活に突発的な問題があった際に一定の支払をする公的な保険制度のことです。

社会全体で支え合う助け合いということです。

この一つが公的年金制度でこの後お話しする私的年金とは決定的に違うところです。

次に2つの公的年金について確認していきます。まずは国民年金です。

国民年金(基礎年金)の種類と仕組み

国民年金という言い回しが一番馴染みがあるでしょうが、正式には「基礎年金」といいます。

年金というと年を取ってから(老齢という)もらえる年金をイメージする人がほとんどだと思います。

しかし基礎年金には3つ種類があるのです。

- 老齢基礎年金:保険料を支払った期間に応じた額を支給

- 障害基礎年金:障害等級に応じた額を支給(子がいる先は加算)

- 遺族基礎年金:老齢基礎年金の満額に子の数に応じて加算した額を支給

老齢基礎年金のイメージが多いでしょうが、大黒柱の配偶者が亡くなったときの遺族基礎年金や事故などで障害状態になったときの障害基礎年金もいわゆる「年金」です。

3つあると言われてみれば、「ああっ」という感じでしょうが、基礎年金のベースはこの3種類です。

高齢になったときにもらえる(老齢)年金だけが、国民年金ではありません。

よく若い世代が年金制度は損というような議論もありますし、実際に高齢の方に比べると老齢年金はもらえる金額が少なくなるでしょう。

しかし本質的なところは社会保険ですので、損得勘定で語るものではないのです。

若い人でも一定の障害状態になれば障害基礎年金を受取ることができます。

若い人ほど気持ちの上で納得しがたいところはあるでしょうが、まずは仕組みを理解してください。

国民年金は、サラリーマンから公務員、自営業、主婦まですべての人が加入している年金制度です(強制加入)。

掛金は変動しますが、将来受け取ることのできる年金の受給額は固定されています。

厚生年金の種類と仕組み

サラリーマンや公務員、条件を満たせばパートなど勤めている人は、国民年金に加えて公的年金が2階建てになっています。

先ほどの基礎年金の上に厚生年金が乗っているわけです。

厚生年金保険料は労使折半で支払う仕組みになっています。

勤務先が半分だしてくれますのでその点では助かります。厚生年金も基礎年金と同じように3種類あります。

- 老齢厚生年金:保険料納付期間と賃金に応じた額を支給

- 障害厚生年金:障害等級や賃金、加入期間に応じた額が支給

- 遺族厚生年金:死亡した人の老齢厚生年金の3/4を支給

厚生年金は2階建て部分になるので、3つの基礎年金のそれぞれの上にこの厚生年金が乗っていると考えてください。

遺族と障害については2つを総称して遺族年金、障害年金などと言っていることもありますが、基礎年金と厚生年金があるのでそのつもりでいてください。

厚生年金は労使折半といいましたが、報酬比例方式といってその人が得ている報酬(つまり給料)によって金額が違います。

公的年金としては自営業などと違って厚生年金がある分(さらに掛金は会社と本人の労使折半)、サラリーマンなどの方が手厚い内容になっています。

ちなみに公務員の場合、2015年9月まで基礎年金の上の2階部分は共済年金でした。

年金一元化の改正でいま現在は厚生年金(3種類)です。公務員については後で属性別のところで詳しく解説します。

私的年金(年金の仕組みの3階建て部分)の種類と仕組み

私的年金といってもこちらの方が数がたくさんあります。まずは私的年金をいくつかに分類してみていきます。

企業年金の種類

サラリーマンなどが勤務する企業が、退職や死亡などを原因としてその本人や家族に支払う福利厚生の一つとしての制度です。

企業年金もいくつか種類があるので、どのような企業年金制度を導入するかはその企業ごとに違います。

主な企業年金について具体的に3種類を紹介します。

- 確定給付企業年金(略称:DB)

- 厚生年金基金

- 企業型の確定拠出年金(略称:企業型DCなど)

それぞれ個別にみていきましょう。

確定給付企業年金(DB)

従業員本人が将来受け取ることのできる年金額が加入段階で決められている企業年金制度のことをいいます。

会社側で年金資産の運用責任を負うので運用結果が約束通りにならなければ不足分は企業側でカバーします。

厚生年金基金

国に代わって企業が厚生年金の給付の一部を代行して行い、個別の企業の状況などによって独自に年金の上乗せ支給ができる制度です。

すでに新規設立(2014年4月1日以降)はできず、この制度を利用している企業も少ないため多くの人は気にしなくて構いません。

企業型の確定拠出年金(企業型DC、企業型401K)

企業型の確定拠出年金制度は、掛金が各加入者ごとに区分して管理されて、年金原資の運用を加入者本人が行います。

将来の年金は掛金の元本と運用益の合計をベースにして個別に給付額が異なる年金制度です。

自己責任の年金制度で運用における責任を加入者自身が負うことから近年導入する企業が増えています。

民間生命保険会社の個人年金保険

年金の種類と仕組みを図解した全体像にはあえて記載しませんでしたが、民間の生命保険会社が個人年金保険の取り扱いをしています。

銀行の窓口でも販売が盛んな分野です。

ここ数年は運用が厳しいこともあり、外貨建て・変額の年金などにシフトしています。

生命保険会社で加入する年金ですから当然加入は任意ですが、年金制度全体で見たときの位置づけは私的年金です。

生命保険の営業の人や銀行の窓口で勧められる機会が増えてくるので念のため覚えておいてください。

先ほど少し説明しましたが、実務的にはこれも上乗せする年金です。

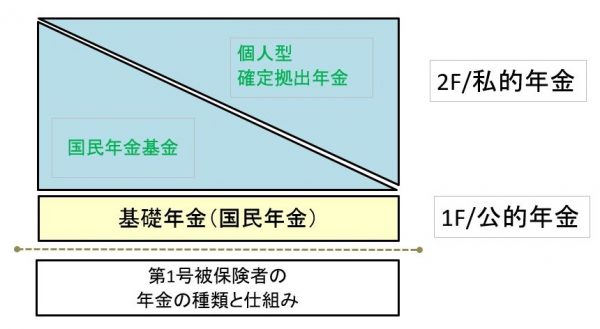

国民年金基金

国民年金基金は、国民年金の第1号被保険者である自営業者などが公的年金制度の上乗せとして加入する私的年金です。

全体像でみたように自営業者の場合には強制的に加入するのは国民年金しかありません。

元々の主旨は国民年金を補完して厚生年金を受給する人との年金格差を解消するための制度です。

掛金の上限68,000円/月は次の個人型の確定拠出年金と合算した上限額です。

付加年金

付加年金とは国民年金基金と同様に国民年金の上乗せで加入する年金制度です。

第1号被保険者(自営業・フリーランスなど)などを対象に月々400円の付加保険料で加入することができます。

こちらも先ほどの図解に入っていませんが、国民年金基金と同じ位置にある上乗せ制度と理解してください。

国民年金基金に加入している場合、付加年金に加入することはできません。

物価スライドがない点など注意が必要なことはありますが、年金を受取りはじめて2年で元が取れますので一考の余地があります。

個人型の確定拠出年金(略称:iDeCo、個人型DC、個人型401k)

企業型も個人型も確定拠出年金の主旨は同じです。

個人型DC(iDeCo)は掛金が自己負担であるのと、金融機関との契約は自分で選定して自分で選ぶところが主に違います。

2017年1月から加入対象者が拡充して広がりをみせています。

加入できるのは、国民年金の第1号及び第3号被保険者(自営業、主婦)、公務員、企業型DCのないサラリーマンです。

企業型DCを導入していても、勤務先が上乗せ制度を導入しているときは加入することができます(全体図の③と④の緑色のところ)。

*今後も改正等が予定されています。

属性(会社員・公務員・自営業・主婦)ごとの年金の種類と仕組み

ここまでみてきたことを踏まえて国民年金の第1~3号被保険者ごとの属性によって違う年金を個別にみていきます。

最初に年金の種類と仕組みの図を関係あるところだけ縦(それぞれの年金制度の1Fから3F)にみてくださいといいました。

属性ごとにそれをクローズアップして確認していきましょう。

全部読む必要はないので、自分や家族に関係ある属性のところだけ読んでください。

該当部分があなたが受け取れる年金種類ということになります。

自営業などの年金の種類と仕組み(年金全体図の①)

※黄色:公的年金 青色:私的年金 青色の緑文字:加入者の任意加入

国民年金の第1号被保険者である自営業やフリーランスの人は、強制加入するのは国民年金のみです。

その先は自助努力なので自分で上乗せする私的年金に加入しなければなりません。

緑色のところは任意加入です。具体的な方法は次の4つです。

- 個人型の確定拠出年金(iDeCo)

- 国民年金基金

- 付加年金

- 民間生命保険会社の個人年金保険

※便宜上、青色の私的年金としていますが、国民年金基金は国民年金法の規定にもとづく公的な年金です。

確定拠出年金(iDeCo)と国民年金基金は2つ合せて月々68,000円が加入限度になります。

付加年金とiDeCoは併用可能です。

但しこちらも合算した加入限度は68,000円です。

付加年金は月400円ですから、この場合にはiDeCoが67,000円(1,000円単位のため)+付加年金400円となります。

上記の図には入れていませんが、退職金や年金制度の一環で自営業の人には、小規模企業共済があります。

自分で商売をしている人はこちらも検討してみるといいでしょう。月々7万円が加入の限度額です。

サラリーマン(会社員)の年金の種類と仕組み

※黄色:公的年金 青色:私的年金 青色の緑文字:加入者の任意加入

サラリーマンの場合、公的年金が国民年金+厚生年金の2F建てになっています。

給与明細に厚生年金保険料と書かれて給与天引きされているので、国民年金には加入していないと思っている人がいますがそうではありません。

サラリーマンの年金でややっこしいのは、私的年金が勤務先の導入状況でまったく変わるためです。

基本的には勤務先の企業年金等(確定給付企業年金、厚生年金基金、企業型の確定拠出年金)の導入状況でパターンが4つになります。

勤務先の企業年金の導入状況によって②~④のいずれかになります。

次にこれをさらに細分化してみていきます。

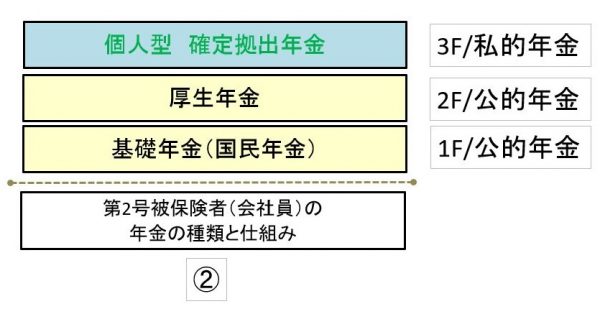

サラリーマンの年金の種類と仕組み(年金全体図の②)

※黄色:公的年金 青色:私的年金 青色の緑文字:加入者の任意加入

公的年金+個人型の確定拠出年金のパターンです。勤務先では企業年金などは一切導入していないケースです。

零細企業などはほとんどこのケースが多いでしょう。

個人型の確定拠出年金の加入は本人の任意です。

後は生命保険会社で加入する個人年金保険などが公的年金の上乗せになります。そのため公的年金のみなので自助努力での上乗せが必要です。

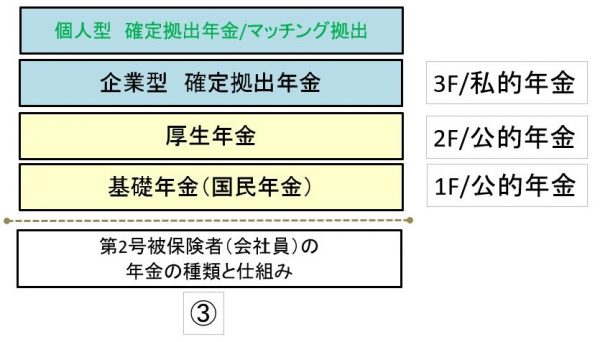

サラリーマンの年金の種類と仕組み(年金全体図の③)

※黄色:公的年金 青色:私的年金 青色の緑文字:加入者の任意加入

公的年金+企業年金(企業型の確定拠出年金)のパターンが③です。この3階建てまでは必ず加入しています。

勤務先の導入状況によっては会社の選択で確定拠出年金をさらにここに上乗せしているケースがあります。

具体的にはマッチング拠出か個人型の確定拠出年金(iDeCo)選択導入します。

会社がこれらの制度いずれかを上乗せ導入しても、この部分は本人の自費で任意加入になります。

いずれも所得控除の対象になるので老後資金を貯める目的なら利用を検討してください。

あとは他と同様に生命保険会社の個人年金保険が上乗せに該当します。

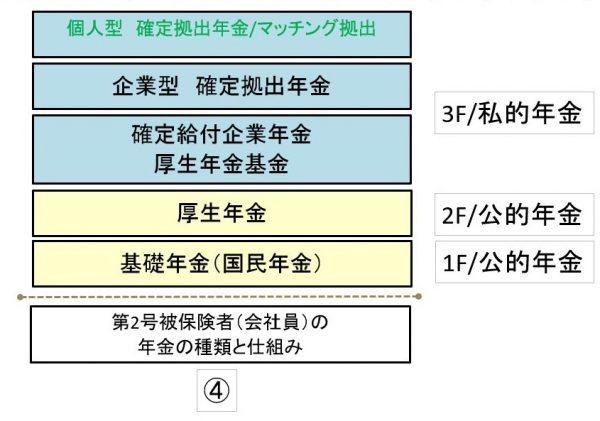

サラリーマンの年金の種類と仕組み(年金全体図の④)

※黄色:公的年金 青色:私的年金 青色の緑文字:加入者の任意加入

公的年金+企業年金(確定給付企業年金or厚生年金基金+企業型の確定拠出年金)のパターンです。

ここまで導入されているのはある程度規模感のある企業が多くなります。

サラリーマンのパターンでは最も企業年金が充実しているパターンです。

③のケースと同様に勤務先が導入するかによりますが、マッチング拠出か個人型の確定拠出年金(iDeCo)をさらに上乗せすることができます。

加入者本人の自費で任意加入になります。

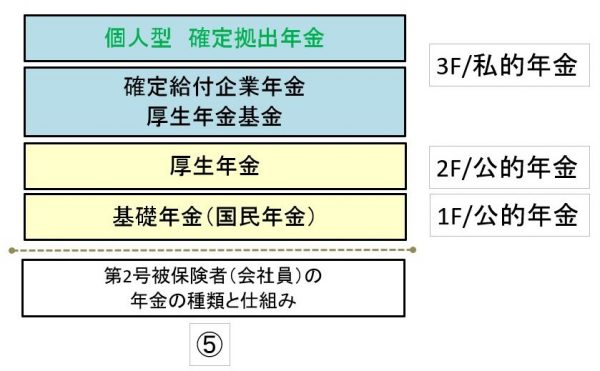

サラリーマンの年金の種類と仕組み(年金全体図の⑤)

※黄色:公的年金 青色:私的年金 青色の緑文字:加入者の任意加入

公的年金+企業年金(確定給付企業年金or厚生年金基金+個人型の確定拠出年金)の人が最後です。

このパターンに該当する人は2017年1月から個人型の確定拠出年金に加入できるようになりました。

個人型の確定拠出年金(iDeCo)の加入は任意です。他に自助努力の上乗せは生命保険会社の個人年金保険などが該当します。

サラリーマンの場合には、公的年金にプラスして勤務先の企業がどのような企業年金に加入しているか、いないかがポイントです。

一般的に大企業ほど企業年金は充実していますし、中小・零細企業だとどうしても少ないあるいはなしになります。

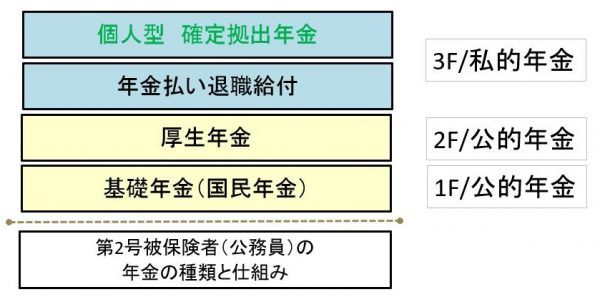

公務員の年金の種類と仕組み(年金全体図の⑥)

※黄色:公的年金 青色:私的年金 青色の緑文字:加入者の任意加入

公務員によって年金制度での大きな改正は、2015年10月からの共済年金と厚生年金の年金一元化でしょう。

もともと公務員年金は国民年金+共済年金+職域部分の公的年金の3F構造でした。

民間の年金制度とあった差異を年金一元化で解消するというのが目的です。

年金一元化後は、次のように変わりました。

- 共済年金→厚生年金

- 職域部分→年金払い退職給付

職域部分は廃止され、変わって年金払い退職給付が創設されています。

そうは言っても多少配慮して制度を残したかたちで一元化しています。

民間に比べるとまだ有利ですが、現役の公務員の場合は年齢によって3F部分が職域部分と年金払い退職給付の両方があります。

年配の人ほど職域部分が多く、若い人ほど年金払い退職給付の割合が多くなります。最終的には完全に年金払い退職給付となります。

そのため若い人ほど年金払い退職給付が多く年齢を重ねている人に比べると不利です。

- 個人型の確定拠出年金(iDeCo)

- 民間生命保険会社の個人年金保険

個別に上乗せをするなら、上記のいずれかになります。

自営業などに比べるとはるかに有利な年金制度ですが、今後は自助努力の部分も若い人ほど考えておく必要があるでしょう。

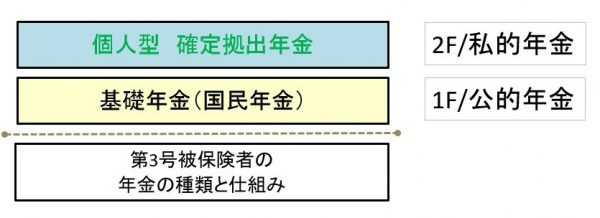

専業主婦の年金の種類と仕組み(年金全体図の⑦)

※黄色:公的年金 青色:私的年金 青色の緑文字:加入者の任意加入

国民年金の第3号被保険者である専業主婦などは、公的年金は自営業と同じように国民年金のみです。

上乗せを考えるには下記の2つの制度のいずれかになります。

- 個人型の確定拠出年金(iDeCo)

- 民間生命保険会社の個人年金保険

もっとも主婦(第3号被保険者)の場合、当然のことながら必ず配偶者がいます。

上乗せの年金制度は、配偶者(夫)が加入した方がいいのか、自分(主婦)が加入した方がいいのか家計の状況も含めてよく検討してください。

※便宜上専業主婦と書きましたが、専業主夫の場合は逆にみてください。

まとめ

はじめてでも簡単!年金の種類一覧と仕組みを図解、についていかがでしたか。

年金制度は種類と仕組みが複雑なためわかりにくいのが難点です。

図解で年金種類の一覧をみて、自分の関係するところのみを1F~3Fを積み上げて公的年金と私的年金に分けてみるところがポイントです。

属性(公民年金の何号被保険者か)が変わると、図にあるように年金制度も変わります。

転職や退職などの際には年金の仕組みがどのように変わるかよくみておいてください。

確定拠出年金(個人型・企業型)の場合には自分で資産を動かす手続きが必要になります。

まずは年金(公的年金・私的年金)の種類と仕組みについて、大まかに知るところからはじめてください。

自分が受け取れる年金種類の理解が深まり、自助努力としてどのようなことをしていけばいいのか考えるきっかけにもなります。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。