国民年金基金はやばい・入ってはいけない?デメリットからみる加入の良し悪し

国民年金基金は国民年金の上乗せ制度です。ネットで国民年金基金やばいとかやめた方がいい、入ってはいけないなどの情報を調べる人もいますが実際はどうなのでしょうか。

■この記事で学べること

【1】国民年金基金はやめた方がいい?そのデメリット

【2】国民年金(老齢基礎年金)と国民年金基金の違い

【3】国民年金基金の加入をどう考えるか?

国民年金基金についてデメリットを確認しつつ、入ってはいけないというのは本当かなど加入についてどう考えたらいいのかをファイナンシャルプランナーが解説します。

この記事のもくじ

国民年金基金はやめた方がいい?そのデメリット

国民年金基金はやめた方がいい、やばい、入ってはいけないなどという意見があるということはデメリットを指しているのでしょう。

まずはこれについて確認してみましょう。

国民年金基金のデメリット

インフレリスクがある。

国民年金基金には物価上昇に対応する仕組みがありません。

将来受け取る年金は確定しているものの、将来年金で増える金額よりも物価上昇が上回ることがると実質的に資産は目減りする可能性があります。

任意解約できない、資金を自由に引き出せない?

国民年金基金をやめた方がいいという理由などがネットで書かれているようです。

その理由の一つが国民年金基金は任意解約できない、払い込んだ掛金を自由に引き出せないということがあります。

ちなみに解約できないなどはiDeCo(個人型確定拠出年金)も同様です。

色々言われているようなのでここでもあえて記載しました。これがデメリットかは考え方によります。

そもそも簡単に資金を引き出せたらお金は貯まりませんし、掛け金が支払われ続けるからその資金を運用して殖やすことができるのです。

いつの時代でもいま使うお金を減らして何十年も先の将来のためにコツコツ貯めるのは大変なことです。

自分で資産運用ができる人はそれを優先すればいいでしょう。

一方で敢えてお金を自由に引き出しにくい仕組みを使って将来の年金資産を貯めるというのも一つの考え方・方法です。

ちなみに任意脱退はできませんが、次の場合などには加入資格を喪失します。

- 第一号被保険者から転職して会社員(第二号被保険者)になった

- 結婚して第三号被保険者(専業主婦・主夫)になった

また国民年金基金の任意脱退はできませんが、掛け金を変更して減額することなどは可能です。

国民年金基金が解散した場合の取り扱い

国民年金基金が万が一解散した場合、残余財産額を加入員と受給者等で分配するため、支払った掛金額を下回る可能性があります。

このような可能性があるのもデメリットといえるでしょう。

【参考】

基金が解散した場合の取り扱いについて

基金は公的な制度として、国民年金法に基づきその設立から運営について厚生労働省から指導、監督を受け、代議員会での議決を経て運営されております。また基金の財政状況を毎年チェックし、健全な運営に努めております。基金の財政状況は決算書に記載されていますので、随時閲覧できます。仮に当基金が解散した場合は国民年金法に基づき、基金の解散時点での残余財産額を加入員および受給者等で分配することとなっており、それまで支払われた掛金額を下回ることがあります。なお、分配される額を国民年金基金連合会へ移管して、将来年金として受け取ることができるような措置を講じております。

出所:国民年金基金WEBサイト 重要なお知らせより

念のため国民年金基金のメリットも記載しておきます。

国民年金基金のメリット

- 将来受け取る年金額は一生涯受給が続く

- 掛金の全額が社会保険料控除の対象

- 将来受け取る年金額は確定している

- 7種類の給付プランを組み合わせて設計の自由度が高い

ポイントは社会保険料控除として掛金が全額控除の対象であること、受給がはじまれば一生涯年金が貰えることがポイントです。

掛け金の上限額は68,000円/月(816,000円/年)です。

iDeCo(個人型確定拠出年金)にも加入している場合は、国民年金基金と2つ合わせて68,000円/月が上限になるので注意してください。

iDeCoも掛け金の全額が所得控除の対象ですが、社会保険料控除ではなく、小規模企業共済等掛金控除の対象です。

控除の種類が違うと考えてください。

国民年金(基礎年金)と国民年金基金の違い

国民年金と国民年金の違い(図表)

【国民年金基金と国民年金の主な違い】

| 国民年金基金 | 国民年金 | |

| 加入対象者 | 自営業

フリーランス |

自営業

フリーランス |

| 加入 | 任意 | 強制 |

| 掛金負担 | 本人 | 本人 |

| 加入プラン | 複数 | 一つ |

| 保険料控除 | 社会保険料控除 | 社会保険料控除 |

いずれも公的年金制度ではありますが、国民年金(老齢基礎年金)は強制加入です。

国民年金基金は自営業やフリーランスのための上乗せという位置づけです。

本来比較する対象ではありませんが、この視点で双方の違いを認識してください。

国民年金と国民年金の違い(詳細)

国民年金(基礎年金)は、20歳以上60未満のすべての人が、原則全員として加入しなければならない制度です。

基礎年金とも言いますが3つの種類があります。

- 「老齢基礎年金」

- 「障害基礎年金」

- 「遺族基礎年金」

このように基礎年金の受給には「老齢」「障害」「遺族」の3種類があるのです(厚生年金も同様)。

年金制度の話をすると、年を取ったとき(老齢)に受け取る年金だけが語られますが、障害基礎年金や遺族基礎年金も重要な仕組みです。

これに対して国民年金基金は任意加入となっています。

国民年金の第1号被保険者(自営業やフリーランスなど)を対象に国民年金に上乗せするかたちで加入します。

第2号被保険者(会社員や公務員)、専業主婦・主夫(第3号被保険者)は国民年金基金には加入することができません。

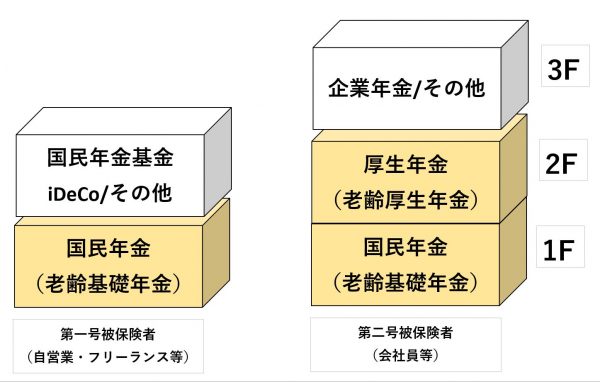

図を見ると分かるように会社員などの場合、国民年金+厚生年金は強制加入です(保険料は労使折半)。

また企業によっては独自の企業年金制度(確定給付企業年金や企業型確定拠出年金など)がさらに上乗せされています。

しかも勤務先の企業が制度を整えてくれます。

自営業やフリーランスの場合、国民年金の上乗せは自分で手配しなければなりませんし、将来の年金額が厚生年金加入者と比べると大きく変わります。

このような経緯もあり、年金額の差をカバーするための上乗せ年金制度の一つとして創設されたのが「国民年金基金」です。

国民年金と名称が似ているので分かりにくいかもしれませんが、比較して良し悪しを決めるものではありません。

国民年金に加入していないと国民年金基金には加入できないからです。

*国民年金の保険料を滞納していても加入できません。

位置付けとしては国民年金基金は国民年金の上乗せの制度で、任意加入と覚えておくといいでしょう。

国民年金基金の加入をどう考えるか?

国民年金の上乗せは必要

自営業やフリーランスの場合、健康であれば働き続けることができます。

いまでも昔からの商店街などでは、お店をしている人は高齢でも仕事をしている人はたくさんいます。

一方で、病気や事故、災害などで仕事が続けられないあるいは長期間休むことになると、代わりがいない人が多いため事業が続けられない可能性は高くなります。

高齢になると病気になる可能性も高くなるためなおさらです。

会社員などの場合でも、いまは雇用継続などで定年が65歳になったり、70歳まで働ける環境が少しずつ整えられています。

もともと自営業に比べて公的年金が2階建てになっているにも関わらずです。

その点から考えると自営業やフリーランスは自分で何らかの国民年金の上乗せの保障は入っておくべきでしょう。

平均寿命が延びている状況ではその必要性はより高くなっています。

国民年金の上乗せの方法

具体的に国民年金の上乗せにどのような方法があるかみておきましょう。

- 国民年金基金:将来の年金は確定・掛け金は全額所得控除・任意解約できない・年金は一生涯受け取れる

- iDeCo(個人型確定拠出年金):将来の年金は運用結果次第・掛け金は全額所得控除・任意解約できない・受取は一時金か期間の決まった年金方式など

- 新NISA:運用で殖えた金額は非課税、運用結果次第で増えたり減ったりする・途中解約可能

- 生命保険会社などの個人年金保険:種類によって将来の年金が変動するものもある・掛け金は一定額が生命保険料控除の対象・任意解約可能・将来の受取は種類による

- 付加年金

- 小規模企業共済

こうした上乗せの選択肢があります。

最後の民間の生命保険で加入する個人年金保険はいまは予定利率が低いのであまりおすすめできません。

また個人年金などには外貨建ての年金などもありますが、為替リスクがあります。

為替リスクを取れるくらいなら、ある程度自分で運用できる知識もあるでしょうからこれに拘る必要はないでしょう。

事業資金の貸し付けなども視野に入れるのであれば、小規模企業共済もおすすめです。

掛け金の所得控除、将来の年金額や受け取るお金が決っているか(運用結果で変わるか)、年金などはいつまで貰えるか、などを比べて自分に合うものを検討してみてください。

国民年金基金に合う人

国民年金基金はやめた方がいいか、入るべきかはその人の考え方にもよります。

積立投資はコツコツ長い時間をかけて殖やすことに向いていますから、興味のある人はiDeCoやつみたてNISAなどを検討してみるのもいいでしょう。

それは自分には向かない、将来の年金資産を安全に貯めたいというのであれば国民年金基金の方が向いているでしょう。

自分に何が合うのかをしっかり見極めてください。

予算にもよりますが、月々68,000円が上限です。ここまで予算を掛けられない人でもiDeCoと半々にしたりするのも方法です。

まとめ

国民年金基金はやばい・入ってはいけない?デメリットからみる加入の良し悪し、についていかがでしたか。

年金不安、老後不安などが報じられることが多い中で、どうすればいいか分からないままの自営業やフリーランスの人も多いでしょう。

どのような方法を使うにしても老後資金はコツコツと長い時間を掛けて積立していかなければ年金資産を増やすことができません。

それには少額でもなるべく早い時期からスタートしておくことが大切です。

取引先を増やす営業活動の継続が重要なことは言うまでもありませんが、一方で国民年金の上乗せの仕組みを使うこともしておきましょう。

国民年金基金はその一つの選択肢と考えてください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。