マッチング拠出とiDeCo、企業型確定拠出年金の上乗せ・節税はどっちがお得?

マッチング拠出制度は、確定拠出年金(企業型)の掛金に上乗せして従業員が自分で掛金を支払う制度です。

■この記事で学べること

【1】マッチング拠出とは?

【2】マッチング拠出をやるべき?(メリット・デメリット)

【3】所得控除における節税効果とマッチング拠出

【4】iDeCoとマッチング拠出の比較、年末調整・確定申告

【5】NISAはもう一つの選択肢、マッチング拠出で得になる人と今後の改正動向

DCのマッチング拠出とiDeCoとの違いや掛金の上限・節税、活用方法(メリット・デメリット)、年末調整や確定申告の取扱い比較について解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

マッチング拠出制度とは?(仕組み、やり方、節税、限度額)

確定拠出年金(企業型)のマッチング拠出とは?

マッチング拠出とは、確定拠出年金(企業型)の加入者(従業員)が自分で掛金を上乗せして支払う制度です。

企業型の確定拠出年金は、通常は会社が掛金を支払う仕組みとなっています。

掛金の上限は、確定拠出年金以外の企業年金(確定給付企業年金、厚生年金基金)の有無で異なります。

これらの企業年金が無ければ、確定拠出年金(企業型)の掛金の上限は55,000円/月、他の企業年金が有れば27,500円です。

しかし必ずしも上限額一杯まで会社が掛金を支払うわけではありません。

2012年1月の法改正より、加入者も所定の範囲で事業主の掛金に上乗せして掛金を支払うことができるようになりました。これが「マッチング拠出」の制度です。

わかりやすく言うと、掛金の限度額に対して使い残している分を従業員が自費で掛金を負担して上乗せする制度と考えてください。

マッチング拠出は規約に定めれば導入可能です。

また事業主(会社)でこの制度を使うことになってもマッチング拠出を利用するかしないかは加入者自身の任意です。

マッチング拠出の掛金の上限・限度額

加入者が個人で掛金を支払うといっても上限や限度額があります。

マッチング拠出は、会社が支払う掛金と同額までになります。企業型DCの掛金の上限は55,000円/月あるいは27,500円/月のいずれかです。

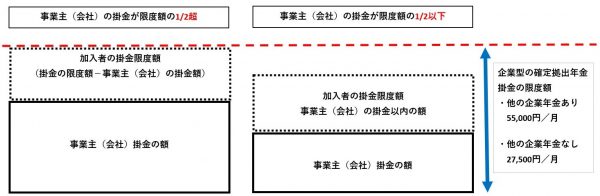

下記の図をみながらマッチング拠出の限度額について説明します。

マッチング拠出の掛金の上限と限度額のルールは次のとおりです。

・会社の掛金と同額まで

・会社の掛金と加入者(従業員)自身の掛金の合計が企業型確定拠出年金の限度額を超えていない

会社の負担する掛金と加入者個人が負担する掛金の合計が、この上限額までになっていなければなりません。

企業型の確定拠出年金の掛金の限度額は、55,000円か27,500円のいずれかです。例えば上限額が55,000円の会社だとします。

上の図に合わせてみていきます。

■事業主(会社)の掛金が限度額の1/2超

企業型の掛金を会社が30,000円支払っていたら、マッチング拠出の掛金はこれを超えることはできません(上の図の左側)。

また元々の限度額である55,000円も超えることができないため25,000円までとなります。

55,000円(掛金の限度額)-30,000円(会社の掛金額)=25,000円 これが加入者がマッチング拠出で支払える金額の上限です。

■事業主(会社)の掛金が限度額の1/2以下

企業型確定拠出年金のもともとの限度額に対して会社の掛金が1/2以下の場合、会社が月々20,000円支払っていれば、加入者本人の掛金負担は20,000円までとなります。

合算すると40,000円になりますが上限額(55,000円)の範囲を超えていませんのでこの金額になります。

55,000円に対してあと15,000円ありますが、マッチング拠出のルールでは事業主(会社)の掛金よりも加入者が多く掛金を払うことができません。

この場合は20,000円までとなります。

このように確定拠出年金の上乗せであるマッチング拠出は、企業型の掛金の元々の限度額を超えない範囲で同額まで支払うことがルールです。

マッチング拠出制度のやり方と加入できる人、できない人

マッチング拠出の加入の仕方は、規約の定めなどで勤務先の企業がいまの企業型の確定拠出年金に上乗せして制度を導入するかどうかで決まります。

勤務先で導入されればマッチング拠出に加入できますし、導入されなければ加入できません。

その際会社は企業型の確定拠出年金の上乗せとしてマッチング拠出かiDeCo(個人型確定拠出年金)を選択していずれかを導入するかたちになります。

マッチング拠出の所得控除による節税

企業型DCは会社が掛金を負担するため、加入時に所得控除(生命保険料控除などと同じ)はありません。

しかしマッチング拠出やこの後説明するiDeCoは自分で掛金を負担します。

その分については掛金の全額が所得控除の対象になって節税になります。

難しい計算はありませんので、月々2万円マッチング拠出に加入すれば、年間24万円税金から所得控除されます。

これはiDeCoでも同じです。節税額は本人の年収によって変わりますが(税率が違うため)、自費であるものの節税効果もあるのです。

企業のマッチング拠出の導入の割合

企業年金連合会の「2021年度(令和3年度)決算 確定拠出年金実態調査結果(概要)」によるとマッチング拠出制度の実施状況は次のとおりです。

- 実施している 55.2%

- 現在実施に向けて準備あるいは検討をしている 1.7%

- 自社では導入の予定が全くない 36.0%

- わからない(未定である) 7.0%

準備検討も含めて約半数強がマッチング拠出制度の実施を導入・検討しているという状況です。

会社が導入して自費でマッチング拠出をするかは任意ですが、そもそもの導入は勤務先次第なのです。

マッチング拠出制度をやるべき?メリット・デメリット

マッチング拠出のメリット

- 自分で掛金を支払うので、掛金は全額所得控除の対象

- 企業型の確定拠出年金で使い切れなかった掛金の限度額を活用できる

マッチング拠出は、個人型確定拠出年金のように加入者の掛金に所得控除が適用されることです。将来のために毎月積立てた掛金を差し引けるので所得税・住民税が軽減されます。

マッチング拠出の掛金は自分で負担しますから、会社が負担している企業型の確定拠出年金の分と違う扱いになります。

年末調整、確定申告の際に「小規模企業共済等掛金控除」の対象となり、全額を控除できますので所得税・住民税がの負担が軽くなります。

マッチング拠出のデメリット

- 企業型DCの会社負担が少ないと、マッチング拠出の掛け金も少なくなる

- 掛け金は、企業型DCと違い自費

- 金融機関(運営管理機関)を企業が選定

マッチング拠出の掛け金は、企業型DCの上限・限度額内で、企業型DCの掛け金以上に支払うことができません。

企業型DCの掛け金が元々少ないとマッチング拠出の掛け金も比例して少なくなります。

自費になる点はデメリットといえるかは分かりませんが、企業型DCは会社負担が一般的なので少し違う感覚になることはあるでしょう。

また契約する金融機関(運営管理機関)は企業が選びます。良い運用商品が揃っているところならいいのですが、そうでない場合はデメリットといえます。

それ以外は、確定拠出年金のデメリットと同一です。将来の年金資産を作るのが目的の制度ですから、途中で資金の引き出しや解約ができないのはマッチング拠出も一緒です。

確定拠出年金を活用するなら、マッチング拠出は大いに利用するべきです。

資金的に可能なら選択肢の一つなのでこの機会に家計の見直しもしてみましょう。マッチング拠出を行うには、会社が規約の変更をする必要があります。

個人型の確定拠出年金(iDeCo)とマッチング拠出

個人型DC(iDeCo(イデコ))とは?

iDeCoは、「individual-type Defined Contribution pension plan」の頭文字をとった略語で、個人型の確定拠出年金(個人型DC)の愛称です。

その名の通り「individual(個人)」ですから、個人型の確定拠出年金というわけです。

2017年1月から対象加入者が大きく拡充されて事実上ほぼすべての現役世代の人が個人型DCに加入できるようになっています。

- 個人型の確定拠出年金

- 個人型DC

- iDeCo(イデコ)

言い回しが色々あるので分かりにくいかもしれませんが、この3つについては同じものを指していると考えてください。

企業型DC加入者に、個人型DC(iDeCo)はどう関係する?

2017年1月の拡充に伴い企業型DCの上乗せについてマッチング拠出だけでなく、個人型の確定拠出年金(iDeCo)でも上乗せできるようになっています。

マッチング拠出と個人型DC(iDeCo)が選べる(併用不可)

2017年1月からiDeCo(個人型の確定拠出年金)の加入者が拡充されました。企業型DCの加入者もiDeCoに加入できるようになりました。

しかしすべての会社員ができるようになるわけではありません。ちょっとわかりにくいかもしれませんが、中身をみてみましょう。

マッチング拠出と個人型DC(iDeCo)は選択適用(併用不可)

2017年1月から個人型DC(iDeCo)を上乗せで導入できるようになりますが、それは現在マッチング拠出を使っていない前提です。

マッチング拠出を使っておらず、個人型とどちらかを検討するつもりということであれば、いずれかを会社が選択して決めることになります。

つまりこれらを併用することができません。

なお、加入者個人が会社はマッチング拠出にしたが、自分は個人型DC(iDeCo)がよいということもできません。

先ほど説明したように、マッチング拠出を行うにしても会社は規約の変更しなければなりません。

なぜマッチング拠出とイデコは併用できないの?

解説したように上乗せと言っても、もともとの上限額がさらに増えているわけではありません。

確定拠出年金が属性(会社員、公務員、自営業など)によって、確定拠出年金の種類や掛け金の上限が違うのは、この属性ごとに公的年金などのベースが違うためです。

定められた上限額を無駄なく使うための制度なのです。

※個人型確定拠出年金(iDeCo)の見直し議論がはじまっています。

これに関連してマッチング拠出にも見直しの動きがあります。記事の最後にて改めて解説しています。

マッチング拠出と個人型DC(iDeCo(イデコ))の違いと比較

会社員にとっては、マッチング拠出と個人型DC(iDeCo)ともに、企業型DCに上乗せする形の制度です。

しかし単に同じ仕組みの制度かというと実はそうではありません。掛金が月々55,000円のケースでマッチング拠出と個人型DCの違いを比較してみましょう。

企業型の確定拠出年金+マッチング拠出

| 企業型DC+マッチング拠出 | |

| 掛金限度額 | ①総額 月5.5万円、2.75万円 ②マッチング 事業主掛金を超えない範囲 |

| 運用商品 | 企業型の運営管理機関の商品 |

| 手数料 | ①運営管理手数料: 一般的に企業負担 ②運用商品手数料: 一般的に割安 |

| 金融機関 | 企業が選定 |

| DC口座の管理 | 企業型口座で一元管理 |

企業型の確定拠出年金+iDeCo(個人型の確定拠出年金)

| 企業型DC+iDeCo | |

| 掛金限度額 | ①個人型:月2万円、1.2万円 ②企業型:月3.5万円、1.55万円 |

| 運用商品 | 企業型と個人型で商品構成がそれぞれ異なる |

| 手数料 | ①運営管理手数料: 個人型は加入者本人負担 ②運用商品手数料: 企業型と個人型で異なる。一般的に割安 |

| 金融機関 | ①個人型:加入者が選定 ②企業型:企業が選定 |

| DC口座の管理 | 別々に二元管理 |

一見どちらも企業型DCの上乗せでそんなに違うが無いように思いますが、こうして比較するとかなり違います。マッチング拠出の方が事務的な手間はかかりません。

但し個人型DCは自分で契約先となる運営管理機関(銀行や証券会社など金融機関)を選ぶことができます。

理想的なのは自分の投資スタンスにあった投資商品がある運営管理機関にて確定拠出年金が使えることです。

2022年10月より企業型DC導入企業での従業員のiDeCo加入の要件緩和

法改正により企業型DC加入者のiDeCo加入の要件が緩和されます(2022年10月1日施行)。

従来は企業型DC加入者のうちiDeCoに加入できるのは、iDeCo加入を認める「労使合意に基づく規約の定め」があり、かつ「事業主掛金の上限を引き下げた企業の従業員」限定でした。

2022年10月からは、企業型DCの加入者は規約の定めや事業主掛金の上限の引き下げがなくても、iDeCoに原則加入できるようになります。

つまり企業型DC導入企業の加入者がiDeCoに加入しやすくなるわけです。

マッチング拠出している場合などは、iDeCoには加入できませんから、すでにマッチング拠出を導入している企業の加入者に影響はありません。

これから企業型DCに加えて何らかの上乗せを検討している企業には選択肢になるでしょう。

マッチング拠出と個人型DC(iDeCo(イデコ))の節税、年末調整と確定申告

確定拠出年金の年末調整・確定申告

加入者個人が負担する掛金については、お話したようにその全額が所得控除の対象です。

会社員は多くの人が事業主の年末調整で済みますからここで節税になります。

企業型DCで会社が負担した掛金は所得控除の対象外ですが、マッチング拠出あるいは個人型DCで自分で負担した掛金は所得控除で所得税と住民税を安くすることができます。

家計に無理のない範囲でなるべく多く掛金を支払えば、それだけ年金資産を増やしながら所得税や住民税の負担が軽くなります。

マッチング拠出の節税効果のよくある勘違い

マッチング拠出あるいは個人型の確定拠出年金などで加入者自身が自分で掛金を支払った分はその全額が所得控除の対象となり節税になります。

具体的には「小規模企業共済等掛金控除」が適用されます。位置づけとしては生命保険料控除などと同じと考えてください。

但し節税になるといってもその加入者ごとの所得や納税額によって違います。

所得控除が適用できることで払いすぎている税金が戻ってきます。

言い方を変えると元々支払っていない税金は戻ってきません。

会社員の場合はその多くが年末調整ですから、毎月勤務先が源泉徴収するかたちで税金を先払いしています。

年末調整でそれを精算することで税金が戻るわけです。

例えば住宅ローン控除などを受けていてそこで還付される分を使い切っていると、節税効果が期待できないこともあります。

収入のない(税金を納めていない)専業主婦には掛金を支払っていることによる節税効果がないのと同じです。

NISAも企業型DCの上乗せの選択肢

NISAは確定拠出年金とは違う制度ですが、運用して利益がでた分は非課税であることは同じです。

確定拠出年金のように積立して資産を作るところは同じですから、制度の中身を理解すれば企業型DCの上乗せで自費で加入する選択肢に入ります。

2024年からは新NISAが始まります。

NISAとマッチング拠出との主な違い

- 掛金の上限 年間 つみたて投資枠120万円 成長投資枠240万円(全体の上限額あり)

- 運用商品 預金や保険はない。ほとんどが投資信託(インデックスタイプがほとんど)で要件を満たしたもの

- 手数料 つみたてNISAは口座の開設・維持に手数料はかからない。運用手数料は要件を満たした割安なものだけ

- 金融機関 自分で選べる

- 運用期間 無期限(2024年より)

- 解約 中途解約可能

- 税制優遇 運用益は非課税。ただし所得控除や退職所得控除はない

掛金の余裕がある人は払出しできる金額が多い、また確定拠出年金のように60歳ではなく20年なのである程度年齢を重ねている人でも長く積立投資が可能です。

他にも中途解約ができるので換金性があるところもポイントです。なお預金は運用商品いません。

価格変動の少ないものがよければ最低でもバランス型で株式などの比率の低いものしかありません。

NISAの方が合う人は?

マッチング拠出(あるいはiDeCo)よりNISAの方が合う人を考えてみましょう。

- 積立の資金に余裕がある人

- 60歳までの積立期間が短いため、もっと長い期間資金を投資したい人

- 老後の資産形成のみが目的でない人

- 60歳までに換金できる方がいいと考えている人

つみたてNISAの場合、運用商品の信託報酬(運用にかかる手数料)が高いものはありません。

損失がでた場合に損益通算できないデメリットがあるのは通常のNISAと同様です。

メリット・デメリットもよく比較して検討してみるといいでしょう。(マッチング拠出・iDeCo(いずれか選択))、NISAの2つはどちらか選択しなければならないわけではありません。

双方の主旨を理解して、予算が2万円あるなら1万円ずつ両方やってみるという考え方もあります。

マッチング拠出をした方が得になる人は?今後の見直しの動き

最後にマッチング拠出をした方がお得になる人と今後の見直しの動きについて確認します。

マッチング拠出をした方が得になる人

- 運用管理費用(信託報酬)など手数料の安い投資信託が運用商品を使う

- 預貯金などマッチング拠出を元本確保型だけにしない

- マッチング拠出を使って資産を殖やしたい、また60歳までにその資産をすぐに使う必要はない

- 住宅ローン控除などは関係ない人

マッチング拠出かiDeCoができるならした方が良いうのは一つの結論です。理由は節税効果も含めてメリットが大きいからです。

老後の資産形成がテーマなら真っ先に検討してください。

その上で上記のように運用商品の手数料が高かったり(殖やしにくい)、預貯金だけでいいなどとなると制度本来のメリットが活かせないことがあります。

住宅ローン控除についてはこれがあれば、所得控除の節税効果が薄れますが、それを理解していて運用益が非課税などに目を向けられればOKです。

NISAも選択肢に入れつつ、税制上有利になっている制度は積極的に活用してください。

また2022年10月1日から企業型DC導入企業の加入者がiDeCoに入りやすくなったのは説明したとおりです。

会社員の場合、勤務先の企業がどのような企業年金制度を導入するかで大きく変わります。

iDeCoは自分の意思で加入しやすくなるので前向きに検討してみるといいでしょう。

まとめ

企業型DCは会社が掛金を負担したり、契約をまとめてしてくれるので会社員である加入者は運用についてのみ考えておけばいいのがメリットです。

さらに勤務先の会社がマッチング拠出あるいは個人型DCを上乗せで導入するなら、非課税の優遇があるこれらを活用しない手はありません。

但し確定拠出年金の主旨や注意点を加入前によく確認してください。最後に紹介したように2018年からつみたてNISAも選択のテーブルにのってきました。

面倒くさがらずに国が用意した優遇制度の内容をよく理解してフル活用することがポイントです。将来資産を築く上で後々大きな差になります。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。