老後に必要お金(老後資金)はいくら?その貯め方と不安を解消するコツ

老後に必要なお金(老後資金)はいくらかを考える際、ポイントは老後に必要なお金(老後資金)の収入と支出の目安を知ることです。

■この記事で学べること

【1】老後に必要なお金(老後資金)はどう計算(シミュレーション)する?

【2】老後の最低日常生活費とゆとりある老後生活費

【3】公的年金は老後資金としていくらもらえる?

【4】老後に必要なお金(老後資金)の支出の内訳(高齢夫婦、単身(独身)世帯)

【5】老後破綻する原因、老後に必要なお金(老後資金)の貯め方・殖やし方の対策と考え方

老後資金がいくら必要か気になるところでしょうが、実際には夫婦か一人暮らしの独身とでは違いますし、持ち家・賃貸、属性(自営業、会社員など)でも異なります。

老後破綻しないための老後に必要なお金(老後資金)貯め方と不安を解消する考え方のコツについて解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

老後に必要なお金(老後資金)はどう計算(シミュレーション)する?

現役でも老後でも必要なお金の計算の仕方が異なるわけではありません。基本的な考え方は同じです。

- 老後の収入-老後の支出=不足分 ×平均寿命

おおよその目安ですが、このように計算していきます。では次にその老後資金の収入と支出についてみていきます。

老後の生活資金源はなに?

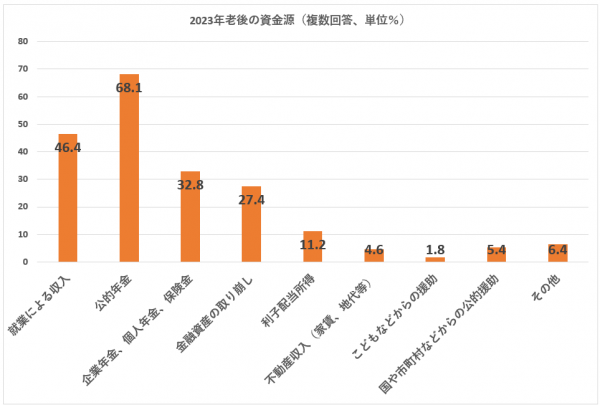

金融広報中央委員会の調査によると、老後の生活資金源は3つまでの複数回答で次のとおりです。

出所:金融広報委員会 家計の金融行動における世論調査 二人世帯以上(令和5年調査)を元に筆者作成

現在老後の生活資金源の中心は公的年金ですが、5~6年前と比べると就業収入や利子配当等の比率が上昇、年金関係の割合が減っています。

生活資金源のトップ3から見る老後の収入

複数回答ですが、老後の生活資金源のトップは公的年金(国民年金、厚生年金)です。

2番目が就業収入、3番目が企業年金、個人年金、保険金です。

4番目は金融資産の取り崩し、そして不動産投資なども活発な印象があるでしょうが現状では4.6%程度です。

確実に言えることは、いま現役世代の人が老後を迎えるときはこの比率が変わる可能性もあるということです。

公的年金がなくなることはないと考えていますが、すでに新NISAやiDeCoなど自助努力の扉が開いてきています。

老後の資金源から具体的な老後の収入を確認する

こうした老後の資金源から、自分が老後にいくらの収入が取れそうなのかなるべく「具体的に」確認してみてください。

- 就業収入 老後の働き方をどうするか?

- 公的年金 日本年金機構 ねんきん定期便

- 企業年金・個人年金・保険金 勤務先、加入先の生命保険会社・損害保険会社等に確認

- 金融資産の取り崩し 現在の金融資産の額、これから老後までに積立できそうな額

- 利子・配当所得 現在の利子配当所得の確認

- 不動産収入 現在の家賃等からシミュレーション

ざっとこのように分解していけば、老後の収入をある程度チェックすることができます。

子供などからの援助は子供の有無はもちろんですが、当然子供の経済状況にもよります。

子供の援助等については比率も少ないですが、基本は当てにしないで考える方がいいでしょう。

このようにしてわかる範囲で収入を出してみます。

就業収入については、自営業などの人以外は計算しにくいでしょうから、一旦シミュレーションからは外しておきましょう。

可能であれば今の収入などから老後に稼げる目安を考えて計算してみてください。

これらは老後が近づくほど具体的な数字になっていきます。いずれにしても老後の生活を支える基礎を作るのは現役時代の自分自身です。

老後の最低日常生活費とゆとりある老後生活費

老後の生活費の話をすると、必ず目にする統計がありますので、念のためここでも取り上げておきます。

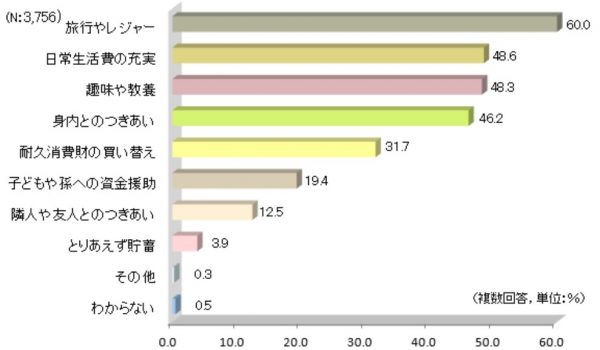

「老後の最低日常生活費」、「ゆとりある老後生活費」「老後のゆとりのための上乗せ額の使途」です。

先にデータの出所元です。

出所:公益財団法人生命保険文化センター(生活保障に関する調査」/2022年度調査)

老後の最低日常生活費

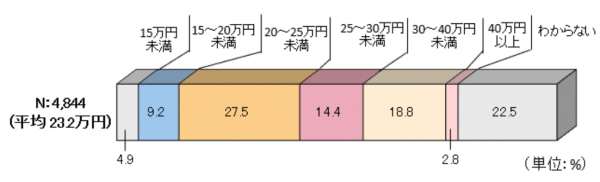

老後の最低日常生活費は月の平均23.2万円です。

ゆとりある老後生活費とその使途

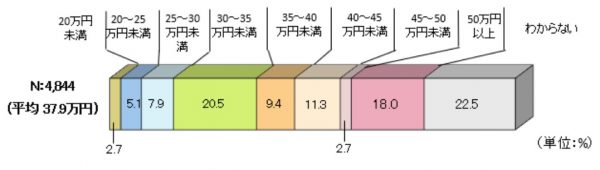

ゆとりある老後生活費の月の平均は37.9万円になっています。なお、このゆとりための使途はその下のとおりです。

誰しもゆとりある老後がいいのでしょうが、これらのゆとりが誰にでも必要と思うかは個々人で違うでしょう。

平均で生活できる金額に多少プラスがあればいい、悠々自適な生活がしたい、老後の過ごし方によってかかるお金、かけるお金は変わってきます。当然そのための準備も違います。

こうした統計は参考にしながら自分なりに必要で譲れないものは何か改めて俯瞰してみてください。

繰り返しますがかかるお金、かけるお金は皆それぞれ違います。

仮に上記のような計算をすれば一つの目安にはなるかもしれませんがあくまで参考程度に思っていてください。

公的年金は老後資金としていくらもらえる?

厚生労働省によると、2024年度(令和6年度)の年金の新規裁定者(67歳以下)の年金額が次の数字になっています。

つまり毎月もらえる公的年金の金額です。

| 令和5年度 | 令和6年度 | |

| ■国民年金 (老齢基礎年金(満額):1人分) | 月66,250円 | 月68,000円 |

| ■厚生年金 (夫婦2人分の老齢基礎年金を含む標準的な年金額) | 月224,482円 | 月230,483円 |

出所:厚生労働省 令和6年度の新規裁定者(67歳以下)の年金額の例

先ほどの収入の公的年金にあたる部分です。生命保険文化センターの最低日常生活費にあたる部分については、約23万円でほぼ一致しています。

但しこれは厚生年金を入れているので、自営業などの人や会社員などでも得ていた収入(標準報酬)によって変わります。

公的年金以外で不足する部分は、他の企業年金や個人年金、就業収入、金融資産の取り崩しでカバーする必要があります。

ここは現役時代からの貯め方と準備次第です。

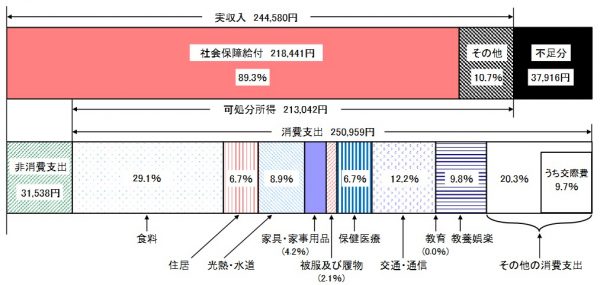

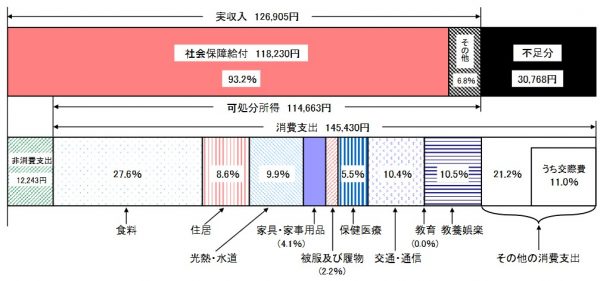

老後に必要なお金(老後資金)の支出の内訳(夫婦・独身)

収入が確認できたら次は支出です。念のため老後に必要なお金(老後資金)の統計も内訳をみて確認しておきましょう。

総務省の統計から引用します。

高齢夫婦無職世帯と単身世帯(独身世帯)の実支出の内訳になります。

老後の生活で収入を少しでも増やせる状況にしておくことはもちろんですが、支出のコントロールと両輪で考えておかなければなりません。

場合によっては持ち家の売却して住み替えすることなども選択肢になります。固定費は家計管理のキモですから、色々な可能性を検討してみてください。

出所:総務省 家計調査報告(家計収支編)―令和5年(2023年)平均速報結果の概要― より筆者作成

高齢夫婦無職世帯の家計収支 2023年度月平均額

高齢夫婦でも働いている場合は、また違う数字になります。

高齢単身無職世帯の家計収支 2023年度月平均額

就業の有無はもちろんですが、独身だからといって夫婦の半分にはなりません。

あくまで一つの目安にして、自分の家計と比べてみて減らせるところなどをチェックしてみてください。

先ほどの公的年金の統計で厚生年金の平均までもらえれば、現状はプラスアルファ何とかすれば最低限の生活は何とかなりそうなイメージです。

人によってはこんなにかからない、足りないという感想もあるでしょうが自分の家計に照らし合わせてみましょう。

老後破綻する原因とは?

実際に老後破綻するかどうかはともかくとして、老後は収入が少なくなります。

老後の生活資金源のところで、現役世代の自分が老後の自分を支えると言いましたが、これは支出にも言えることです。

家計管理できていない

老後に限らず、現役のときから家計管理がきちんとできているかが重要です。

細かく家計簿をつけるという意味ではなく、収入と支出の流れを大まかでも把握できているかどうかです。

これは老後の収入の大小は関係ありません。公的年金、企業年金、預貯金、その他でこれくらいあれば老後は悠々自適と思っても、老後は急な出費がでることがあります。

意外と最初に家計に余裕がある人ほど家計管理が甘くなることがあるので気をつけてください。

何とかなるでは何ともなりません。

お金は使うためにあるので、暮らしを豊かに有意義にするために使うことはいいことです。但しそれと単純な無駄遣いや散財とは違います。

現役のときからある程度の家計管理ができていないと、老後になってできるものではありません。最低限押さえるところは押さえておきましょう。

住宅ローンの返済が老後にかかる

持ち家の人は住むところが老後も確保できているのは大きな強みです。但し住宅ローンの返済が会社員なら定年後、自営業でも年金を貰うときまで食い込んでくると話は違います。

人生の3大資金となる教育資金・住宅資金・老後資金ですが、教育は子供が学校を卒業すれば終わりますが、晩婚などで子の独立が老後に食い込むと老後資金を圧迫します。

住宅ローンは老後資金・教育資金と違い時間軸は自由に決められますが、あまり老後にかかる返済プランを作ると老後資金が作れなくなります。

現役のときから住宅ローンの返済がいつまでに終わるのか、老後に食い込む前提の返済なら繰り上げ返済も含めて検討してください。

住宅ローンの返済が老後に長く食い込んでくるとかなりキツくなります。

晩婚の人の場合には教育費なども60歳以降にかかってくることもあります。

子どもが生まれた段階で分かることですから、しっかり準備しておいてください。

平均寿命の延びによる生活費、医療費等

平均寿命が延びたことで老後のセカンドライフの時間も延びています。

その分生活費がかかるわけですから、老後に必要なお金もいくらか増えてきます。

長生きすることは、医療費もかかりがちです。医療技術が上がっていて、良くも悪くもそう簡単に死亡しにくくなっています。

生命保険や医療保険に加入するというより、健康を維持する生活を心がけることも大切です。

多様化するライフプランと老後のライフプラン

人のライフプランは本当に多様化しています。老後と取り巻く環境も変わっています。

いまの高齢者と20年後の高齢者は状況が全く変わっているでしょう。

また晩婚化などで住宅ローンの返済に教育資金が重なり、老後資金が貯めにくくなることもあります。

いくつか統計を出しましたが、自分の生活設計にあった動きをすることが大切です。

老後は家計管理は継続して続ける必要がありますが、年を取れば、お金に関わることは医療・介護・葬儀・相続などの順で色々関わってきます。

例えば子供のいない夫婦でそれぞれ兄弟姉妹がいれば、夫か妻が亡くなったときに何もしなければ配偶者とその兄弟姉妹が相続人になります。

遺言書の作成など何も対策を取っていないと、残った配偶者が兄弟姉妹と金銭的なトラブルになることもあります。

夫婦ともに自分のお金の始末は自分で済ませられるようにしておきましょう。

夫→妻、妻→夫、いずれにも言えることです。

一般的には女性の方が長生きですが、夫婦の年齢差もありますし、必ずしも夫が先に他界するかはわかりません。

老後に必要なお金(老後資金)の貯め方・殖やし方の対策と考え方

ここまでみた老後に必要なお金も収入と支出について、自分の場合がどうなるのかざっくりでも計算してシミュレーションしてみることが第一歩です。

頭で考えるだけでなくて、紙などに書く、シミュレーションして目に見えるかたちにする(専門家に計算してもらう)などしてください。

目で見て具体的に数字で考えられる状況にすることが大切なのです。収入と支出を見える化してみましょう。

老後のお金を見える化して対策をとる

ざっくりでも老後のお金を計算してそれをシミュレーションしてみることで、老後にいくらお金が必要か(収入がいくら、支出がいくら)見える化します。

不足しているのであれば、どうカバーするのが具体的にみえてきます。

老後は働きたくないというのも考えですが、不足する部分があれば必要な年数だけ働く、家計を見直すなど具体的な対策がでてきます。

自分で資産を殖やす

iDeCo(個人型の確定拠出年金)やNISAが何度も改正され使いやすくなっています。

2024年からは新NISAも始まっています。

いずれも運用して収益が上がった分については税金がかからない制度です。勉強する必要はありますが非課税になるという制度は使わないと損です。

年金には上乗せの制度が他にもあるのでできる範囲でやってみましょう。

一般的に高齢になるほどリスク資産を減らしていくのは王道です。

しかし60歳、65歳で仕事を辞めても資産を取り崩しながら運用するなら15年、20年あるいはそれ以上の運用期間があります。

過大なリスクを取る必要はありませんが、知識や経験としてそれを持っているかは老後に大きな差になってきます。

人生の三大資金を整理する

教育資金・住宅取得資金・老後資金が人生の三大資金と呼ばれているものです。

教育(子どもがいる場合)と老後は何もしなくても必要な時期が自動的にやってきます。

今生まれたばかりの赤ちゃんも75年後には後期高齢者です。これは老後資金も同様です。

これはすべての人に決まっていることです。いつからどのくらいかかるのか個別に計算すれば見えてきます。

その上で老後に必要なお金を貯める準備ができるのか、いくらくらいなら可能なのかシミュレーションしていきます。

貯蓄ができていないようなら家計の見直しを考えてください。

老後に必要なお金の考え方

自分(及び配偶者)の望む老後の生活について今一度話してみてください。一人暮らしの独身の人ならどう老後を過ごしたいのか。

なるべく現役時代にお金を稼ぐ、貯める、殖やす方法を身についておくことを意識してください。

仕事がら人生の先輩方の老後を目にする機会は多いのですが、ご年齢なりに健康で最低限生活に必要なお金と社会との関わりを持っている人は充実しているように見受けられます。

ご本人でなければわからないことはあるでしょうが、数十年先に老後を迎える人はさらに平均寿命が延びます。

学校を卒業して社会人になってから、大半の時間を過ごしてきた時間の半分以上の年数が老後にあります。

通勤や仕事をしている時間がなくなることを考えれば、ほぼ同じような時間がセカンドライフに待っています。

この機会に改めて「自分らしく」「自分らしい」「自分のための」人生をどう過ごしていくか考えてみてください。

それによって老後に必要なお金(老後資金)は変わってきます。

老後に漠然と不安に思うことはあるでしょうが、漠然として不安の見える化も大切なことです。

具体的に収入や支出を仮計算するだけでも対策、具体的にするべきことが見えくるからです。

可能な限り生涯現役でいることが「お金」「体」「心」のそれぞれの健康を保つのに良い方法だと考えます。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

まとめ

老後に必要お金(老後資金)はいくら?その貯め方や不安を解消するコツ、についていかがでしたか。

収入と支出、そして自分の寿命がわかっていればこんなに簡単なことはありませんが、長いようで早く過ぎる貴重な時間をどう過ごすか考えてみてください。

忙しい、時間がない、余裕がない、難しい、分からない、など言い訳しているうちに老後資金を貯めて殖やす時間が無くなっていきます。

老後にいくらお金が必要かは、具体的な数字に落としていけば、具体的な課題が見えてきます。

老後を迎えている人はこれからの課題を、これから老後を迎える人はそれに向けて対策をとってください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。