住宅ローン固定金利/はじめての固定金利の比較方法とポイント

住宅ローンの金利にはいくつか種類がありますが、金利上昇の動きが出てきて注目されるのが「全期間固定金利」です。

■この記事で学べること

【1】住宅ローンの固定金利とは?

【2】固定金利と変動金利の選び方

【3】住宅ローン固定金利の比較や方法、ランキングの見方

【4】固定金利・フラット35と民間の金融機関の住宅ローン

【5】住宅ローンの固定金利、利用前に知っておきたい注意点

はじめての住宅ローンの固定金利について知っておきたい特徴や注意点、比較のポイントについてファイナンシャルプランナーが解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

住宅ローンの固定金利とは?

最初に固定金利について基本的なところを確認しておきましょう。まずはいくつかある住宅ローンの金利のタイプからです。

住宅ローンの金利タイプ

- 変動金利 返済期間中でも定期的に金利が変動するタイプ

- 固定金利期間選択型 一定期間のみ金利が固定されているタイプ

- 固定金利型(全期間) 金利は返済期間中変わらないタイプ

変動金利と固定金利(全期間)は間違えないでしょうが、勘違いしがちなのが固定金利期間選択型(一定期間固定)です。

一定期間(例えば固定期間1年~20年など)のみ金利は固定されていますが、固定期間が終わると金利が変動します。

固定期間は任意に選ぶことができますが、当然のことながら固定期間が長いほど適用金利は高くなります。

この記事では固定金利型(全期間)を中心に解説をしていきますので、混同しないようにしてください。

住宅ローンの固定金利とは?

住宅ローンの固定金利とは、借り入れをしたときから返済が終わるまで金利が変わらない全期間固定タイプのものです。

金利が上昇する局面になっても、借入れした際の金利で返済額が続きますので資金計画は立てやすいのがメリットです。

その一方で、金利はずっと固定されたままですから、仮に借り入れをした後に金利が下がっても返済額は減りません。

一般的には金利が低いときに、借入金利を低利で固定するのが基本的な使い方です。

税金や社会保障、収入、老後、金利上昇の動きなど将来の生活設計が見えにくい状況で、これから固定金利は有利な選択肢の一つです。

固定金利と変動金利の選び方

色々なところでよく議論されるのは、住宅ローンは固定金利と変動金利どちらを選ぶべきかということです。

どちらを選ぶかはともかく、まずはそれぞれの特徴と基本的な考え方、掛かるリスクは知っておきたいところです。

固定金利が有利なとき、変動金利が有利なとき

一般論になりますが、固定金利が有利なときは今のように金利が低いときです。

お金を借りるわけですから、低い金利で長く借りる方が有利なわけです。

逆に金利が高いときにはその後下がっていくことが予想できますので変動金利が有利です。これが前提です。

なぜ業者は変動金利を勧めるのか?

住宅展示場やマンションのモデルルールなどを見に行って、予算などを伝えつつプランを作ってもらうと変動金利のことがままあります。

理由は簡単ですが、変動金利の方が固定金利よりも金利が低いからです。

住宅ローンでお金を貸す側からすれば、例えば35年も先まで安い金利で貸すのはリスクです。

下記は変動金利の過去からの推移ですが、25年位前に8%を超えている時期がありました。

超長期の期間でみると金利はこのくらい動くということです。

安い金利でプランを作る方が、多少経済的に難しい物件でも買えそうなプランができてしまいます。

返済可能かどうかはともかく、借りることができてしまうということです。

変動金利で今ほどの低金利の弊害があるとすれば、借りすぎてしまう可能性があることです。

住宅ローン、固定金利と変動金利をどう選択する?

日銀のマイナス金利解除ととともに今後固定金利を選択するのは比較的自然な流れでしょう。

一方で、当面金利は低いまま、短く借りるならと考えるなら変動金利なども選択肢です。

- 変動金利を利用 金利動向を見ながら機動的に動けること。金利はまだ下がるもしくは現状維持と予想

- 固定金利を利用 金利の動きをこまめに見るのが苦手な人。金利は底と予想

おおよそこのように考えてください。

くせ者なのは変動金利の方が金利が低いため、これで返済プランを設計すると当然より高い物件、良い物件が選べるわけです。

仮に30年住宅ローンを借りるなら変動金利はかなりのリスクです。

繰り上げ返済で積極的に返済していくくらいの気持ちで借りることが必要です。

変動が必ずしもNGではありませんが、未払い利息というリスク(元本が減っていかない)があるのでこの仕組みは良く理解してください。

40代前半くらいまでの人は金利が高い時代を知らない人が多いので、1%を切る変動金利を見ると、全期間固定金利は高く見えるでしょう。

一方で全期間固定金利にしても過去の金利から見れば、空前絶後の低金利であることも忘れてはいけません。

住宅ローン固定金利の比較や方法、ランキングの見方

ネット社会の現在では、住宅ローンの比較サイトやランキングなども頻繁に見かけます。

同じ固定金利での金利の比較やランキングの見方などもチェックしておきましょう。

固定金利の最安値で判断!?

住宅ローンは、「金利」「借入額」「借入期間」がキモです。

これらが高く・多く・長くなるほど資金の負担が増えていきます。

その意味で固定金利でも、より最安値で借りることができる住宅ローンを利用するのは賢い選択です。

しかしそれだけではない点も覚えておきましょう。

金利だけでない住宅ローン比較の方法

住宅ローンには、お金を借りて元本につく利息があります。またこれ以外に保証料や手数料負担があるのがポイントです。

単純に固定金利が最安値だからといって飛びついてはいけません。

全期間固定金利と言っても金利はそれぞれ違います。

またランキングや比較サイトなどで最安値の固定金利をトータルの支払でみた場合、本当に安いかはこれらを考慮してみないと分かりません。

他にも繰り上げ返済にかかる手数料や方法、借り換えのしやすさなど住宅ローンの固定金利でも比較するポイントは色々あるのです。

固定金利・フラット35と民間の金融機関の住宅ローン

長期の全期間固定金利と言えば、フラット35が有名です。

しかし民間の金融機関でも長期の住宅ローンの取扱いは当然あります。

主な違いは以下の通りです。

- フラット35 :住宅金融支援機構と民間の金融機関が提携融資する住宅ローン

- 民間金融機関の住宅ローン :各金融機関の独自融資の住宅ローン

フラット35

国と民間が協力しているフラット35は金融機関ならどこでも取扱いがあります。

そのため住宅ローンの内容や利用条件は統一して決められた基準で実施されます。

そのため金利や事務手数料以外のローンそのものはどこから借りても同じです。

一部のサービスなど違いはあります。なお団体信用生命保険の加入が必須でないのも特徴です。

民間金融期機関の住宅ローン固定金利

保証会社に借入するときに保証料を支払うのが一般的なのと、団体信用生命保険の加入が必須です。

そのため健康状態によっては住宅ローンの利用が厳しくなるときもあります。

フラットのように団信の加入が必須ではないケースもありますが、もしものときに住宅ローンの返済が大変なことになります。

もちろん住宅ローンに重要な審査の基準や事務コストなどもそれぞれ違います。

住宅ローンの固定金利、利用前に知っておきたい注意点

固定金利期間選択型の落とし穴に注意

「固定金利期間選択型」は全期間固定金利なわけではなく、一定期間だけ固定です。

変動金利の過去の推移でもみたように金利は上がったり下がったりを繰り返しています。

固定金利期間選択型の仕組みを理解して使う分には問題ありませんが、変動金利と同じリスクがあります。

ダメなわけではありませんが、仕組みが分からずにリスクを理解せずに利用するのはNGです。

固定金利という言葉が入っているので勘違いする人が多いので注意してください。

住宅ローンの金利はいつ決定するのか?

資金計画を立てる際に知っておかなければならないのは、住宅ローンの金利が決定されるタイミングです。

フラット35をはじめほとんどの民間金融機関の住宅ローンは「融資実行時」に金利が決定します(申込時ではありません)。

申込したときより金利が下がっているケースは問題ありません。

しかし申込時点よりも金利が上昇した場合、申し込み当初の資金計画が狂ってしまうケースがでてきます。

これは変動金利でも固定金利でも変わりません。申し込みから融資の実行まで間が空くときは特に金利動向を気にしてください。

マンションなどでは物件ができあがる前から販売しますから、1年以上間が空くことも珍しくありません。

住宅ローンの返済計画がもともとキツキツになっていると、全般的な見直しが必要が生じることもあります。

まとめ

お金のことや金利や経済に疎い人や苦手な人ほど固定金利を選択するケースは多いはずです。

それでも変動金利が安いので、そちらに気持ちが動くこともあるでしょう。

金利は常に変動します。長いこと低金利が続いているので、若い人ほど金利が上がる感覚が分からない人は多いでしょう。

ここまで低金利になっても世帯収入が下がっているケースや税金や社会保障の負担が増えているので、低金利だから以前より有利なわけでもありません。

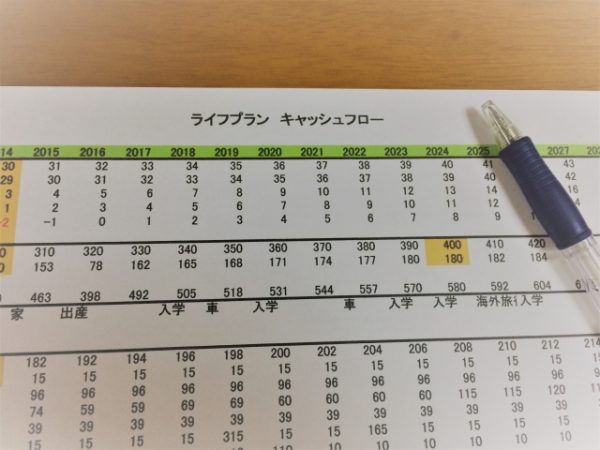

ライフプランの計画において住宅購入は特別な思い入れがあるものです。

住宅ローンの仕組みとリスクをしっかり理解して、自分らしい豊かな人生を送りましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。