ほったらかしの長期の分散・積立投資で初心者が失敗しない為のポイント

投資の初心者におすすめが、ある程度ほったらかしの「長期・分散・積立投資」です。

預貯金のようにコツコツ長期に積立をして投資する銘柄を分散します。

■この記事で学べること

【1】初心者にほったらかし投資が有効な理由

【2】おすすめの方法(積立NISA、iDeCo、投資信託その他)

【3】ほったらかし投資のメリット、デメリット

【4】ほったらかし投資の銘柄選び・選定のコツや方法

【5】積立投資・分散投資・長期投資の考え方と活用

ある程度はほったらかし・放置状態にできるのが長期の積立分散投資です。

これからはじめる初心者のためにほったらかしの積立投資・分散投資・長期投資について失敗しないポイントについてお話します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

初心者のほったらかしの積立投資・分散投資・長期投資とは?

ある程度のほったらかし投資するポイントは次の3つです。

- 長期投資

- 分散投資

- 積立投資

どれか一つではなく、3つ揃っていることが重要です。

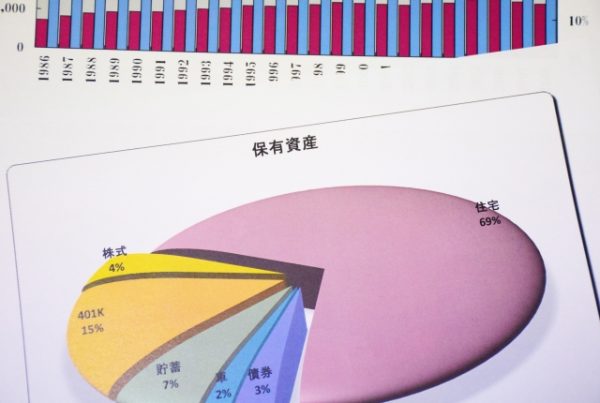

長期間に渡り、毎月コツコツ、幅広い投資対象(株式・債券・不動産、これらの国内・海外など)にリスク分散して投資を行うことです。

具体的には多くの人からお金を集めて専門家が運用する「投資信託」を使ういます。

長期の積立分散投資のための投資信託

投資信託は、多くの投資をしたい人がお金を出し合って(ファンド)、まとまったお金を専門家(ファンドマネージャー)が投資する仕組みです。

投資対象の選定や運用そのものは、専門家に任せるかたちになりますので、ある程度ほったらかしの投資が可能です。

メリット・デメリットのところで改めて説明しますが、人に任せるので投資信託はコストがかかります。

どのくらいのコストを取られるかを事前によく調べる必要があります。

長期の積立分散投資で個別銘柄の株式投資ではだめか?

単純に長期投資、積立投資ということならば、個別の銘柄の株式投資という考え方もあります。

はじめて投資をする人(もしくは初心者)が投資する場合、個別の銘柄を選び定期的に手を入れて投資するのは少々ハードルが高いでしょう。

個別の銘柄の株式などで長期の積立投資そのものは否定しませんし大いにありです。

但し銘柄選びや定期的にメンテナンスをすることが必須になります。

投資の勉強を深くやっていきたい、その時間も手間も惜しまないということであればどんどんやってほしいと思います。

個別銘柄の株式ですと、「長期投資」「積立投資」はともかく、銘柄の選定と何よりも「分散投資」のハードルが上がります。

例えば外国為替が円安になったときに、業績に好影響の銘柄ばかりでは円高のときに対応できません。

日本国内だけでなく、海外の資産も使うとより分散効果が高くなります。

これを一個人の投資の初心者が行うのはかなり手がかかります。

多くの投資の初心者の人には、如何せんはじめの一歩が難しいものになりがちです。

ここではある程度ほったらかしにできる長期の積立分散投資をおすすめしています。

次に具体的な方法についてみていきましょう。

長期積立分散投資のおすすめの方法(新NISA、iDeCo、投資信託その他)

長期投資・積立投資・分散投資ということであれば方法は色々ありますが、この3つを有効に活用できるものをチェックしていきましょう。

新NISA(つみたて投資枠)

新NISA(つみたて投資枠)は、期間は無制限、年額120万円が上限となり、計1,800万円まで投資可能です。

運用益については課税がかからないので、一般の投資口座で長期の積立分散投資をするよりも有利に運用することができます。

いつでも売却することができるのも特徴です。iDeCoのように預金や保険などの安全資産はありません。

長期に渡る投資なのである程度はほったらかし投資で可能な方法です。

iDeCo

新NISAと並んで長期の積立分散投資に適しているのが、個人型確定拠出年金であるiDeCoです(企業型確定拠出年金も同様)。

運用益に課税されないのは、新NISAと同様です。

さらに掛金を自分で負担する場合には、全額が所得控除、年金資産を受け取る際に退職所得控除あるいは公的年金等控除の対象となり、税金が軽減されます。

投資信託のコストが割安なものもあるので、上手く活用するといいでしょう。

新NISAとの使い分けですが、確定拠出年金は60歳まで資金の引き出しができませんので、何の目的で積立投資を行うかを考慮してください。

また例えばETF(株価指数連動型上場投資信託)などで投資したい場合、確定拠出年金にはありません。

ETFで投資したい場合には新NISAに優先して資金を割り当てるといいでしょう。

投資信託・個別銘柄の株式等

長期投資・積立投資・分散投資の3つが初心者でも使いやすいため、新NISAや確定拠出年金がを中心に考えていくといいでしょう。

あまり初心者向きではないかもしれませんが、個別銘柄の株式などでは多少手は掛かります。

ほったらかしという主旨からは外れますが、可能は可能です。

先ほどもお話したように、個別の場合には銘柄選びやメンテナンスが必要です。

例えば株価が低迷して回復することが見込めないようなケースでは長期投資にこだわらず、売却する必要がでてきます。

過去に優良企業・大手企業と言われた会社でも経営破たんした企業はいくらでもあります。

だからこそ長期・積立投資に加えて分散投資が必要になるのです。

ほったらかしの積立投資・分散投資・長期投資のメリット、デメリット

メリット

- 分散投資でリスクを散らし、積立で少額からはじめられる

- 目先の価格変動に振り回さず心理的に楽

- 自動的に積立てていくので、手間がかからない

- 売買コストの節約や課税を繰り延べなどによる複利効果

デメリット

- 結果がでるまでに時間がかかる

- 投資信託は商品が多いため、はじめてだと商品の選択に混乱する

- 一方的な上昇相場だと、一括購入した場合より利益が出にくい

- 売却時に相場が下落傾向だと、マイナスが出る可能性

何事も良し悪しがあるのは、長期の積立分散投資でも同じです。

投資経験を積んでいくとそんなに気にならないものもありますが、それぞれ特徴は知っておきましょう。

ほったらかし投資の本当の意味とは?

長期の積立分散投資は、ある程度ほったらかし投資でOKなのですが、この「ある程度」というのがミソです。

ずっと何もしないでいいわけではありませんから、勘違いしないようにしてください。

ほったらかしとはいうものの、始めるときにはどの証券会社等で口座開設するか、どのような商品で運用するかを自分でしっかり決めなければなりません。

また積立分散投資も換金・売却するときに相場が暴落していると損失が発生する可能性が高くなります。

そのため投資資金の換金や売却が近くなってきたら、リスク資産を減らすあるいは状況の良いときに少しずつ売却できるものは売却するなど対策が必要です。

積立投資における出口戦略(換金・売却)は最後の関門です。

何も考えずにただ売却すると長期の積立の努力が水の泡になりかねません。

その意味で「ある程度」ほったらかしなのです。

自分の大切な資産ですから、年に一度や二度は状況をみておくようにしてください。

長期積立投資で投資信託の銘柄選び・選定のコツや方法は?

ある程度ほったらかし投資にするには、投資信託のように人に運用を任せる必要があるのはお話したとおりです。

投資信託には、一般的に次のコストがかかります。

- 購入時:購入時販売手数料

- 保有中:運用管理費用(信託報酬)

- 換金時:信託財産留保額

最近はノーロード型投資信託と言って、購入時の販売手数料がないものも珍しくなくなってきました。

投資信託を銘柄を選ぶ際のコツの一つは、この運用管理費用(信託報酬)が割安なものを考えておくことです。

資産を運用している保有中にずっと負担しなければならないものです。

はじめての人には、投資信託はインデックスファンドと呼ばれる特定の指数に連動した運用を目指すものが入りやすいでしょう。

つまり市場平均並みの運用を目指します。

市場平均に連動した運用なので、ある程度機械的にできることから、投資信託のコストも割安なものが多く長期・積立・分散投資に適しています。

なお、インデックスファンドなら、運用管理費用(信託報酬)の低いものを前提に検討してください。

金融商品の売り手におすすめを聞くと、手数料の高いものを勧めるケースもあります。

投資対象も日本株式、日本債券、外国株式、外国債券などさまざまなので分散もきかせやすいのが特徴です。

投資信託そのものは数多くありますし、何でも手数料ありき選択するものではありません。

初心者という主旨からすると、手数料よりもパフォーマンスなどに着目したかたちでの選択は手間が掛かりすぎると考えます。

積立投資・分散投資・長期投資の考え方と活用

長期の積立分散投資をするための必要なことと考え方

- 何のために、いつまでに投資するのか

- 何にどれだけ配分するか、どこに何をおくかを重視する

- 自分にダメージの少ない額で、投資に慣れていくことがコツ

例えば確定拠出年金でお話したように60歳までは資金の引き出しができません。

60歳前に使う予定があるのに、確定拠出年金に投資したら主旨から外れます。

何のために、いつまでを目標に投資するのは明確にしましょう。

また新NISAなども含めてそれぞれ使える商品など制度に特徴があります。どの銘柄を買うかよりも、どの資産にどれだけ配分するかが投資では最重要です。

加えて配分した資産をどこに置くか(新NISA、確定拠出年金、一般の課税口座など)を考慮してみましょう。

資産配分なんでやったことないので分からないと言う人は、日本の年金運用の配分を参考にしてみてください。

こうすれば間違いないわけではありませんが、一つの参考にはなるでしょう。

長期の分散・積立投資を活かすためには最後の出口戦略が重要

デメリットのところでも少し触れましたが、長期・分散・積立でリスク分散をすることができます。

弱点があるとすると最終的に換金するときに、右肩下がりあるいは急落していると上手くいかないことです。

先ほどのデメリットの4つ目のところです。

そのため売却して換金する時期が近づくにつれて、分散投資している銘柄のリスクの高いものは減らしていくなど投資する資産の配分も調整する必要があります。

例えば確定拠出年金は、いまの制度では60歳まで払込をして受取りはそれ以降になります。

最長70歳まで受取りを延ばすことができるのです。10年間があればある程度市場の動きにも対応しやすくなります。

長期の積立・分散投資は、ある程度は放置・ほったらかしでOKです。

但し、次のことはしてください。

- 年に1回くらいは資産がどうなっているか状況をみること

- 必要に応じて資産配分の割合を変える

- 換金するときの時期を目標に、出口戦略を考える

それでもやっぱり投資は怖いという人へ

やった経験のないことは誰でも最初は不安です。仕事やバイトなどを思い出してください。

誰でも社会人になってはじめてやった仕事、はじめてやったバイトなど経験があるはずです。

会社や店の経営を左右する仕事なんていきなり任されることはありません。小さな仕事から任されて失敗や成功、経験を積んで上手くなったはずです。

投資についても基本的には考え方は一緒です。

長期の積立分散投資でも、自分の中でダメージの大きな金額を投資する必要はありません。無理をせず少額からの積立でもOKです。

価格変動が怖ければ、価格の変動幅の少ない投資商品からはじめる方法もあります。

まとめ

ほったらかしの長期の分散・積立投資で初心者が失敗しない為のポイント、についていかがでしたか。

預金などでは資産が殖えなくなった状況で、投資が苦手な人ほど選択肢がなくなっています。

投資は必須ではありませんが、これからの時代はお金を増やす・殖やす方法を多く持っている方が間違いなく有利です。

その上で投資をするかしないかは別のことです。

長期投資・積立投資・分散投資は、でも価格の変動のリスクがあるのは事実ですが、慣れてくると預金の積立感覚でできるようになります。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。