つみたてNISA改正・延長!おすすめな人と新NISAとの比較と活用方法

※つみたてNISAおよび一般NISAは、2024年から新しいNISA制度に改正されます。詳細はこの下にある関連記事をご覧ください。

つみたてNISAは税制上は有利な制度ですが、デメリットもあるのでどう活用するかがポイントです。

■この記事で学べること

【1】つみたてNISAのメリットとデメリット、改正の動き

【2】つみたてNISAと一般NISAは両方併用できる?

【3】つみたてNISAの解約の時期とタイミング

【4】個人型の確定拠出年金(iDeCo)とつみたてNISAとの使い分け

【5】勘違いしている人が多いつみたてNISAと年末調整・確定申告

長期の資産形成手段として有力な「つみたてNISAとは?」について、メリットやデメリットその特徴、対象商品の条件、他のNISAとの比較など解説します。

*新NISAについては下記の記事を参考にしてください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

つみたてNISAとは?

つみたてNISAとは?

NISA(Nippon Individual Saving Accountの略)とは少額投資非課税制度のです。運用して利益がでた場合にかかる税金は非課税で済むお得な制度です。

つみたてNISAとは、この従来型のNISAの積立版です。「つみたてNISA」と記載していますが、平仮名で書くのが正式名称です。現状3種類のNISAがあります。

この記事では、2014年に最初にはじまった従来型のNISAを一般NISA(2024年に新NISA)と記載します。

- 一般NISA(改正され2024年に新NISAへ移行)

- ジュニアNISA(新規口座開設は予定通り2023年に終了)

- つみたてNISA(非課税期間が延長の見込み)

ジュニアNISAは子や孫への贈与などを意識した制度ですので、この記事では割愛しますが、最初にはじまった一般NISAとつみたてNISAをどう使い分けるか悩む人もいます。

つみたてNISAは投資額を現行のNISAよりも少なくした反面、投資期間を長くしたことで総額の投資金額が多くなりました。

まとまった資金で投資できない人、地道に積立て投資をしたい人など比較的投資初心者向にも向いている制度です。

つみたてNISAの内容(投資額・投資期間)

特に大きなポイントとなるのが次の項目です。

- 対象者 :日本に住んでいる20歳以上の者

- 年間投資額:40万円

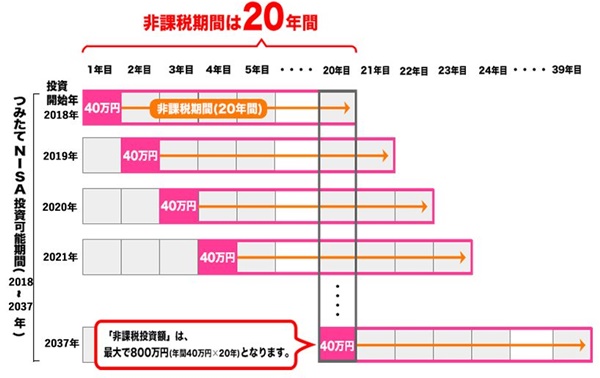

- 非課税期間:20年(2018年~2037年)→改正により2042年まで5年間延長

- 投資対象 :長期の積立・分散投資に適した一定の投資信託(対象商品の条件や商品は後で解説)

当初年間投資額60万円、非課税期間10年という案がでてきましたが、40万円・20年間というかたちに決まりました。長期投資という観点では10年よりも20年の方が主旨にあっています。

つみたてNISAの全体像は下記の図のとおりです(出所:金融庁)。

*2037年から2042年に5年間延長される見込みです。

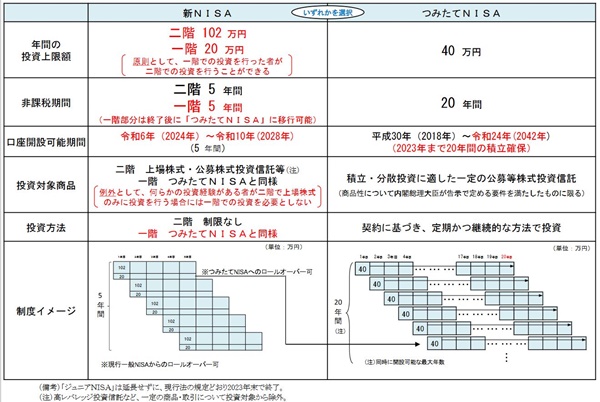

つみたてNISAと新NISAは何が違う?

現行のNISAは新NISAに移行されますのでそれをベースに違いをみてみましょう。現行のNISAは新NISAへ移行して2階建てに変更されます。

出典:財務省

主に異なるのは非課税期間、年間の非課税限度額、投資方法などです。

つみたてNISAの改正の動きについて

上記のように現行のNISAが2024年に新NISAへ移行されることに伴い、つみたてNISAは非課税期間が5年間延長(2042年)されます。

つみたてNISAのメリット・デメリット

一般NISAと重複する部分もありますが、つみたてNISAのメリット・デメリットを確認しましょう。

メリット

- 運用益が非課税、つみたてNISAは最長20年間

- 非課税となる投資金額が最大で800万円(40万円×20年間)に拡大

- 積立なので少額での長期投資が可能

- 積立なので一度はじめればその後の手間はかからない。

- 運用商品は手数料の安いものだけで構成されている

デメリット

- 損益通算(儲かった分と損した分の相殺)ができない。損失の繰り越しも不可。

- 年間の非課税金額が40万円(投資金額が多い人には不足)

- 投資なので元本割れの可能性

- 非課税期間は期限がある

- 非課税枠が余った年があっても、次の年に持ち越しはできない。また非課税枠は復活しない

年間40万円まで非課税枠がありますが、月にすると約33,333円です。この金額を投資できなければ非課税枠が余る計算ですが、余っても持ち越しはできません。

一般NISA(新NISA)は年間40万円以上投資をしたい人、頻繁に株式の売買をする人にはいいでしょう。

つみたてNISAがおすすめな人

つみたてNISAがおすすめな人についてみていきましょう。

- 投資初心者の人

- 投資の予算が年間40万円以内の人

- 頻繁な売買はせずに長期でコツコツ積立てする意向の人

長期に渡る積立分散投資によって資産を作っていくことが制度の主旨です。初心者向きであると同時にゆっくり積立しながら非課税を使うという人には向いています。

つみたてNISAは投資対象となる商品には、手数料が一定以下であることなどの制限があります。

ですので手数料の安いものと言ってもすでにそうした商品で構成されています。

その意味でもはじめて投資する人には、入りやすい仕組みといえます。

誤解されている人も多いですが、コツコツ続ける積立分散投資は決して専門的な投資知識が豊富でないとできないものではありません。

その一方でもっと大きな金額を投資したい、頻繁に株式などの売買をする人にはあまり向いていません。

つみたてNISAと一般NISAは両方併用できる?変更・切り替え方法

つみたてNISAと一般NISA(新NISA)の併用

つみたてNISAは一人一口座で、一般NISA(新NISA)との選択制になります。そのためこれらを併用はすることはできません。

つみたてNISAと一般NISAの口座の変更・切替え

例えば1年ごとにつみたてNISAと一般NISAの口座を変更・切り替えるすることは可能です。

つみたてNISAにしていたが、今年は株価が下がっているので安いうちに短期間に非課税枠を使うということであれば一般NISAに変更・切り替えする使い方もあります。

金融機関に開設している口座は変更はできる?

つみたてNISAも一般NISAと同様に金融機関は変更することができます。

ただし変更しようとする年の9月末までに金融機関で変更の手続きを完了しなければなりません。

つみたてNISAの解約の時期とタイミング

つみたてNISAが非課税で有利な制度といっても、最終的に利益がでていなければ非課税も何もありません。

そうするとつみたてNISAをはじめた際に頭に入れておきたいことは売却して換金するタイミングです。

タイトルには解約と書きましたが、売却する時期やタイミングによって、つみたてNISAの非課税のメリットを活かしきれない可能性もあります。

非課税期間は最長20年ありますから、はじめたからしばらくはそんなに気にする必要はありません。

年に何度かは資産がどのくらいになっているかの確認はしてください。

またこの非課税期間は年単位で考えます。

制度開始の2018年からはじめた場合、この枠の非課税期間は2037年12月末までです(改正・延長後は2042年)。

制度のところでも説明しましたが、以降は1年ずつずれていきます。

最悪なのが非課税期間ギリギリになって相場が暴落しているようなケースです。そのため非課税期間が半分過ぎたくらいから売却のタイミングを探るようにしてください。

随分まえからと思うかもしれませんが、残り10年くらいあれば市場環境の良いタイミングもあるでしょうから選択の機会が増えます。

非課税を活用するには出口戦略が大事であることを覚えておいてください。

個人型の確定拠出年金(iDeCo)とつみたてNISAとの使い分け

iDeCoとつみたてNISAを使い分けるための考え方

積立NISAと比べるポジションにあるのが個人型の確定拠出年金(愛称:iDeCo)です。

2017年から制度が拡充されましたが、積立NISAも確定拠出年金の拡充と背景をみていくと同じところに行き着きます。

似たような制度に見えるかもしれませんが、対象商品や投資期間、税制優遇の仕方など特徴が違います。

それぞれのポイントを理解して、それぞれの制度で税制など最も有利になるものを、それぞれの制度(積立NISA,確定拠出年金など)に資産をはめ込んでいければ理想です。

例えばETF(上場投資信託)を投資対象にしていくのであれば、個人型の確定拠出年金(iDeCo)では、ETFは取り扱っていません。

運用益が非課税(両者共通)なだけでなく、iDeCoは掛金が全額所得控除、お金を受取るときにも控除があります。

積立にまわせる予算と何にどう使うかを明確にしていくと使い分けが見えてきます。

両方をフルに使えるなら、利用した方が税制面でも有利なのは言うまでもありません。

iDeCoを優先させた方がいい人

iDeCoの場合、運用商品に預金や保険など運用リスクの低いものもあります。商品設計上はこうしたものがあった方がいい人は考慮するといいでしょう。

積立するお金を将来の年金として利用する、年末調整や確定申告で所得控除を利用したい、60歳未満という人ならiDeCoを優先させることを考えてみてください。

iDeCoは年金制度の一つなので60歳までは原則として資金の引出しが不可、60歳以降に加入することもできません(2022年に65歳に引き上げ)。

つみたてNISAを優先させた方いい人

つみたてNISAの運用は投資信託が中心で少しETFがあります。あまりリスクは取れないでしょうが、60歳や65歳からでも加入可能でiDeCoと異なり資金の引出しも可能です。

基本的にはどちらも長期の積立分散投資ですが、つみたてNISAを考えたい人は、該当する条件から当てはめてみてください。

それから勘違いしている人がいますが、つみたてNISAはiDeCoのように年末調整や確定申告で掛金が所得控除の対象になるわけではありません。

勘違いしている人が多いつみたてNISAと年末調整・確定申告

つみたてNISAは、iDeCo(個人型の確定拠出年金)とよく比較されます。

iDeCoが所得控除の対象になるため、つみたてNISAも年末調整・確定申告で控除があるのではないかと考える人が多いようです。

つみたてNISAの掛金は、所得控除の対象にはなりませんので、年末調整や確定申告で控除できるものはありません。

投資して儲かった分については、税金がかからない制度を考えてください。

まとめ

つみたてNISA改正・延長!おすすめな人と新NISAとの比較と活用方法、についていかがでしたか。

これからは誰もが積立分散投資を考えないと資産形成が難しい時代になってきます。

世間の煽りに乗ってよく分からないまま慌ててはじめる必要はありません。しかし少しだけ勉強してなるべく早くはじめる方が先々間違いなく有利に資産形成ができます。

長い時間をかける方が効率的な運用ができるからです。また万が一運用成果が今ひとつだった場合でも運用期間を長く取れている人の方が修正をかけやすいからです。

積立分散投資は最初に方向性を決めるところは時間をかけてやった方がいいですが、それ以降は定期的な見直しの他はある程度の放置・ほったらかし運用でOKです。

あとは最後の出口戦略を立てて、売却の時期やタイミングを探ってください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。