【所得税の給与所得控除】早見表と最低55万円控除の基礎知識

所得税の給与所得控除はサラリーマンや公務員、会社役員など給与所得者が利用できる控除制度です。103万円の壁の改定議論において基礎控除とともに注目されています。

■この記事で学べること

【1】給与所得控除(額)とは?

【2】基礎知識と早見表

【3】給与所得控除の計算方法

【4】給与所得控除と働き方

給与所得控除の知っておきたい基礎知識ついてファイナンシャルプランナーがまとめて解説します。

この記事のもくじ

所得税の給与所得控除とは、給与所得控除額の表・上限額

所得税の給与所得控除とは?

所得税の給与所得控除はサラリーマンや公務員、会社役員などが利用できる控除制度です。

簡単にいうとサラリーマンや公務員、会社役員などお勤めの人(給与所得者)の「必要経費」という意味です。

自営業の人が、交通費や取引先との飲食を必要経費にしたりしますが基本的な考え方はこれと同じです。

接待交際費や通信費、交通費などを必要経費にして収入から控除することができます。

サラリーマンには接待交際費などを自分の収入の経費にできません。

その代わりの経費い相当するものが、「給与所得控除」です。

自営業の接待交際費のように実際には現金が出ていっていないにも関わらず、経費として控除できるわけですからその分手取りが増えます。

必要経費と言われるとその領収書が必要などと考えてしまうかもしれませんが、収入金額に応じて控除できる金額が決まっています。

お勤めの人でも一定上限までは固定で経費として認めています。サラリーマンの控除というわけです。

収入によって固定で決まっているので、源泉徴収票にもあったようにすでにそれが控除された金額で書かれています。

次にその給与所得控除額について具体的にみていきます。

給与所得控除額の早見表と55万円

給与所得控除額は、給与の源泉徴収票の支払金額によって次のように決められています。

- 2020年分(令和2年分)~給与所得控除額の早見表

| 給与等の収入金額(※) | 給与所得控除額 |

| 162.5万円まで | 55万円 |

| 162.5万円超180万円 | 収入金額×40%-10万円 |

| 180万円超360万円 | 収入金額×30%+8万円 |

| 360万円超660万円 | 収入金額×20%+40万円 |

| 660万円超850万円 | 収入金額×10%+110万円 |

| 850万円超 | 195万円上限 |

※給与所得の源泉徴収票の支払金額 出典:国税庁

小見出しのタイトルに入っている55万円の意味は上記の早見表の通りです。

2020年の改正前は65万円でしたが、55万円に改正されました。収入が少ないケースでも最低55万円は必ず控除することができます。

但し、このとき基礎控除が38万円から48万円に改正されています。

給与所得控除額の上限の推移

早見表のところで見たように収入によって給与所得控除額は変わりますが、控除することのできる金額上の上限は収入850万円超の場合で195万円です。

ちなみに直近の給与所得控除額の上限は、過去次のように改正されてきました。

- 2020年分 収入850万円超 給与所得控除額 195万円

- 2018年分 収入1,000万円超 給与所得控除額 220万円

- 2016年分 収入1,200万円超 給与所得控除額 230万円

- 2013-2015年分 収入1,500万円超 給与所得控除額 245万円

- 2012年分以前 収入1,000万円超 給与所得控除額 収入金額×5%+1,700,000円

このように少しずつ高所得者の給与所得控除額の上限は減ってきています。

ちなみに金額の上限は決められていますが、その人(納税者本人)の収入については1,000万円超などとなっているため上限はありません。

3,000万円の人でも5,000万円の人でも給与所得控除を使うことができたのです。

給与所得控除の図解と改正前後の比較

給与所得控除について、もう少し理解しやすいように図解にしてみましょう。

過去の改正も絡めてどう変わったのかを入れています。

給与所得控除の図解と2020年改正での比較

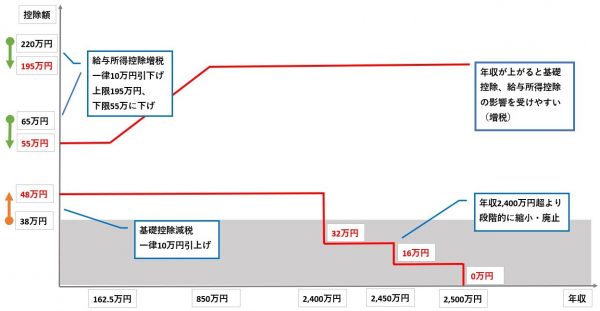

下の赤線が基礎控除(関連記事参照)、上の赤線が給与所得控除です。

給与所得控除は最低65万円の控除が55万円に引き下げられました。

一方、すべての人に関係のある基礎控除(図のグレーの箇所)は38万円から48万円に引き上げられています。

所得金額によるものの、これでプラスマイナスなしです。この改正で下記のように年収によって増税となった人もいます。

物凄くシンプルに図にすると上記のようになります。基礎控除額が10万円アップしているものの一律ではありません。2,400万円のラインから段階的に引き下がります。

この図で増税の箇所が2,400万円で区切っているのはそのためです。一つ上の図(線グラフ)を見ると下が基礎控除です。

2,400万円、2,450万円、2,500万円と段階的に下がっているのが分かると思います。

高所得者ほど影響が大きくなります。

特定支出控除

サラリーマンには仕事に直接必要な技術や知識を得るための研修費や資格取得費を所得から差し引くことができる特定支出控除があります。

これが拡充されました。具体的には下記の内容です。

- 職務に必要な旅費等で通常必要と認められるものを追加

- 単身赴任者の旅費につき、1月に4往復を超えた分の旅費を対象外とする制限の撤廃

- さらにこれに自動車を使用することでのガソリン代、高速道路の料金も追加

これまで単身赴任者の旅費などには回数など制限がありましたが、拡充されたかたちです。

所得控除(基礎控除など)と給与所得控除の違いとは?

給与所得控除の話の前に、所得控除について簡単に説明します。給与がついているだけなので同じように思うでしょうがまったく別なものです。

税金の話の中ではよく、「収入」と「所得」という言葉がでてきます。この2つも違うものです。

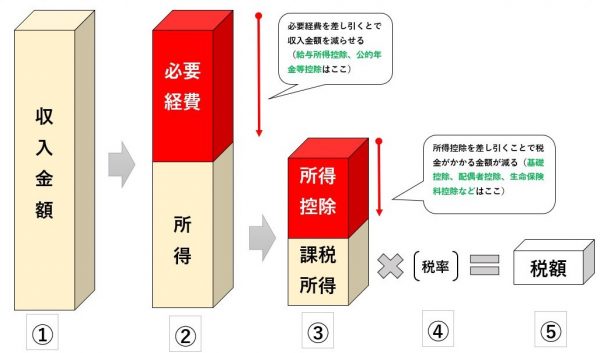

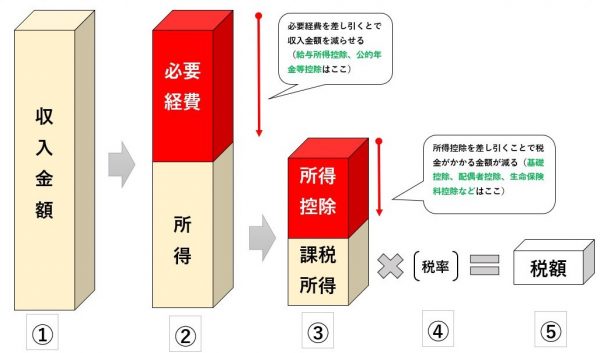

他の記事でも使っていますが、以下が所得税を計算する流れを簡略化した図です。

まずは所得税の計算の大まかな全体の流れと給与所得控除の位置付けを確認してください。

- 所得控除と所得税の計算

収入から必要経費を差し引いたものを「所得」といいます。サラリーマンの場合、収入を年収に置き換えてください。

この図で給与所得控除額に該当するのが必要経費です(②の赤い必要経費とあるところ)。

収入から必要経費を引いたものを「所得」といいます。さらに所得から差し引くことができるのが各種の「所得控除」です。

所得控除は、基礎控除や配偶者控除、扶養控除、医療費控除、生命保険料控除、寄付金控除、雑損控除など14種類あります。

控除が多く利用できれば、税金のかかる所得が減らすことができます。最終的には所得控除を差し引いたものに税率をかけるので所得が下がるほど税金が安くなります。

控除できる金額や数が多いほど、税金は安くなります。

- 「収入」と「所得」の違い

- 「給与所得控除」と「所得控除(基礎控除や配偶者控除など)」の違い

まずはこれらの違いをざっくりとでいいので理解することを意識してください。

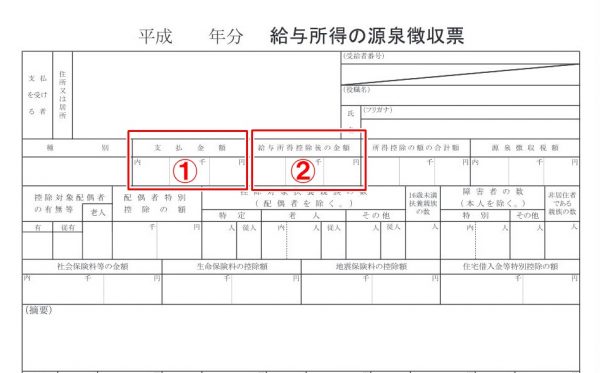

ちなみにこれを源泉徴収票でみると下記のとおりです。

①の支払金額と入っているところがいわゆる年収です。②が給与所得控除後の金額となっているので必要経費を差し引いた所得です(この場合、給与所得)。

所得控除は人によって適用できるものが変わります。

源泉徴収票の他のところをみると配偶者特別控除や社会保険料、生命保険料控除などの記載欄があるので該当するものに記入されます。

所得控除と所得税の計算の図と合わせながらみてください。

給与所得控除の計算式・計算方法

所得税の計算をする際、その所得の種類に応じて計算方法が違います。

全部で10種類ありますが、サラリーマンや公務員、会社役員などの場合は給与所得です。

計算の方法は次の流れになります。

給与所得の計算 給与所得は給与等の収入金額(源泉徴収票で確認)から給与所得控除額(前述の早見表)を差し引いて計算

【給与所得控除の計算例】収入金額700万円のケース

- 給与所得控除額=700万円×10%+110万円=180万円

- 700万円(収入金額、図の①の黄色)-180万円(給与所得控除額、図の②の白)=520万円(給与所得、図の③の黄色)

これが給与所得の計算式の例です。最初の図をもう一度みてください。

税金(税額)を計算するなら、ここからさらに各種の所得控除(基礎控除や医療費控除、生命保険料控除など)を控除して、計算した出した金額に税率をかけて税金の計算をします。

厳密にはこの後さらに税額控除というものもありますが、ここでは一旦スルーして給与所得控除の計算の流れを確認してください。

なお給与所得控除額の表を使う場合の注意点があります。

同じ一年間の給与所得の源泉徴収票が2つ以上ある場合、つまり2カ所から給与などを貰っているケースではその支払金額の合計額で表を当てはめてください。

それぞれの収入ごとにバラバラに計算するのではなく合算して計算します。

会社役員などをしている人の場合だと比較的よくあるケースだと思います。

給与所得控除と働き方

自分だけでない家族も含めた働き方・収入の取り方

2018年からは配偶者控除・配偶者特別控除が改正されています。いわゆるパート主婦などの年収が103万円の壁に見直しされたことです。

- その家の中で収入が入ってくる流れはいくつあるのか。

- 誰が働いているのか。

- その他収入はあるか。

これらについて税金がどう関係してくるのか、または改正されてくるのかは個別に変わってきます。目先のことだけでなく、将来の働き方、キャリアの積み方について世帯全体で考えてみてください。

以下は現状の給与所得控除にかかる内容ですので基礎的な内容を理解する上で続けてお読みください。

まとめ

【所得税の給与所得控除】早見表と最低55万円控除の基礎知識、についていかがでしたか。

サラリーマンや公務員、会社役員には必須の給与所得控除(額)ですが、103万円の壁が改正されることがあると、給与所得控除についても改正される可能性があるでしょう。

基礎控除とともに103万円の壁の改正議論に注目してください。最終的には個々人の働き方に大きく関係してきます。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。