介護医療保険料控除(確定申告・年末調整)、控除の計算と対象商品は?

「介護医療保険料控除」は、2012年1月1日以降の契約から創設され、医療保険や介護保険、がん保険などが対象です。

■この記事で学べること

【1】介護医療保険料控除とは?

【2】計算方法と控除限度額

【3】確定申告・年末調整での手続き

【4】確定申告・年末調整での書き方

【5】介護医療保険料控除のQ&A

2025年(令和7年)年末調整や2026年(令和8年)確定申告で、介護医療保険料控除の具体的な計算方法や対象となる商品について確認していきましょう。

この記事のもくじ

介護医療保険料控除とは?対象商品は何?

介護医療保険料控除とは?

介護医療保険料控除とは、3種類ある生命保険料控除制度の一つです。

対象となる要件に該当する保険契約で負担した保険料(掛金)を、実際に保険料を支払った人の所得から差し引く(控除できる)ことができます。

もともと生命保険料控除は「一般」と「個人年金」の2種類でしたが、医療保険やがん保険などの第三分野の保険が自由化の流れの中で多く発売されるようになりました。

一般の生命保険料控除の限度額だけでは、複数契約があるとこの枠をうまく使えません(掛金によって1契約で限度額を使い切る)。

高齢化が進み、平均寿命が延びることで、どうしても医療保険、がん保険、介護保険など生存している間のリスクをカバーする保険のニーズも増えてきます。

そこで新たに「介護医療保険料控除」を新設したことで、保険料控除全体の限度額を増やすかたちにしたのです。

保険金受取人が本人または配偶者やその他の親族である契約が対象です。

控除することで所得が減少するので、所得税や住民税が有利になります。

介護医療保険料控除の対象商品

介護医療保険料控除は、いわゆる第三分野の保険といわれる医療にかかる入院・通院等に関連する給付にかかる商品の保険料(掛金)が対象です。

主な対象となる保険商品を見てみましょう。

- 医療保険

- 医療費用保険

- がん保険

- 所得補償保険

- 介護保障保険

- 就業不能保険 など

「保険」という言葉で統一して記載しましたが、例えば他の保険(死亡保障など)に特約として付帯している医療特約などの特約保険料も介護医療保険料控除の対象です。

また対象となる保険商品は加入先としては生命保険会社、損害保険会社、共済などで対象となる商品の取り扱いがあります。

損保や共済でも医療保険などの取り扱いはありますので、これらも介護医療保険料控除対象になります。

なお少額短期保険については、医療保険などの取り扱いがあっても介護医療保険料控除(他の生命保険料控除も同様)の対象になりません。

特約の場合の介護医療保険料控除の扱い

死亡保障の生命保険に医療特約などが付帯している契約もあります。

この場合でも2012年1月1日以降の契約であれば、特約部分は介護医療保険料控除の対象です。

また保険の始期日が2011年12月31日以前でも、更新タイプの保険等で2012年1月1日以降に新たに契約更新された場合は、該当部分の保険料は介護医療保険料控除の対象です。

介護医療保険料控除の控除額(所得税・住民税)と上限額の計算

介護医療保険料控除の控除額

具体的な控除額は以下のようになります。この表は新一般生命保険料控除、新個人年金保険料控除ともに共通です。

2012年1月1日以後に締結した第三分野(医療保険・がん保険等)の控除額

上記の日時以降に契約した医療保険やがん保険、介護保険などは介護医療保険料控除として手続きします。

2012年1月1日以後に締結した第三分野(医療保険・がん保険等)の控除額と上限額

◆所得税

| 所得税 | |

| 年間の支払い保険料等 | 保険料控除額 |

| 20,000円以下 | 支払保険料等全額 |

| 20,000円超40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

◆住民税

| 個人住民税 | |

| 年間の支払い保険料等 | 保険料控除額 |

| 12,000円以下 | 支払保険料等全額 |

| 12,000円超32,000円以下 | 支払保険料等×1/2+6,000円 |

| 32,000円超56,000円以下 | 支払保険料等×1/4+14,000円 |

| 56,000円超 | 一律28,000円 |

介護医療保険料控除は、所得税が最高4万円、住民税が最高2.8万円を所得控除することができます。

2012年1月以降の契約なら一般生命保険料控除と個人年金保険料控除を併せて4万円×3で所得税12万円、住民税7万円を所得控除することができます。

4万円控除するには年間保険料が8万円、月払いでは6,667円です。

年齢や性別によりますが、医療保険の契約が一つあるいは他にがん保険など加入していれば使い切る金額です。

生命保険料控除は2012年(平成24年)1月1日から改正されているため、一般生命保険料控除や個人年金保険料控除は、新旧の制度が混在しています。

介護医療保険料控除は2012年(平成24年)1月1日から新設された制度ですので、該当するのは、この時期以降に契約した保険契約になります。

2011年12月31日以前に締結した第三分野(医療保険・がん保険等)の控除額

医療保険やがん保険などはこの改定前から契約しているものもあるでしょうから、契約日によっては下記の控除額が限度になります。

繰り返しますがこの日時の契約であれば、医療保険の契約でも「一般の生命保険料控除」の対象です。

なお、定期タイプの医療保険など一定の期間で契約が更新していく場合、更新日が2012年1月1日以降に新たな契約に更新されたら、介護医療保険料控除の対象です。

毎年送られてくる保険料控除証明書にどちらに該当するか記載があるので確認してください。

◆所得税

| 所得税 | |

| 年間の支払い保険料等 | 保険料控除額 |

| 25,000円以下 | 支払保険料等全額 |

| 25,000円超50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 50,000円 |

◆住民税

| 個人住民税 | |

| 年間の支払い保険料等 | 保険料控除額 |

| 15,000円以下 | 支払保険料等全額 |

| 15,000円超40,000円以下 | 支払保険料等×1/2+7,500円 |

| 40,000円超70,000円以下 | 支払保険料等×1/4+17,500円 |

| 70,000円超 | 35,000円 |

一般の生命保険料控除や個人年金保険料控除それぞれの新旧契約が混在していて、双方の控除を適用する場合は次のように計算します。

新契約の控除額と旧契約の控除額の合計額(3種類保険料控除それぞれについて、1控除あたり最高4万円)。

介護医療保険料控除の計算

そんなにいくつも対象になる保険に加入していなければ、上記の表に当てはめて具体的にいくら控除できるかすぐに分かります。

生命保険会社などでは、WEB上に生命保険料控除の簡易試算ツールを用意しているところもあります。

介護保険料控除に限らず生命保険料控除は、それぞれ上限額が決まっています。

それ以上は保険料を多く支払っていても対象になりません。

3つの保険料控除の合計での限度額は下記のとおりになります。

- 新契約合計 所得税4万円×3種類=12万円 住民税2.8万円×3種類=8.4万円(但し限度額は7万円まで)

- 旧契約合計 所得税5万円×2種類=10万円 住民税3.5万円×2種類=7万円

介護医療保険料控除の手続きについて

他の生命保険料控除と同様ですので、必要な書類は毎年10月頃に送られてくる保険料控除証明書を確定申告あるいは年末調整の際に添付します。

介護医療保険料控除証明書には9月まで保険料を支払った証明額とその後支払う予定の1年間の合計保険料となる申告額が記載されていることがあります。

書類に記入する際には、年間の見込み保険料を記入してください。

保険契約を解約した場合であっても、その年に途中まで支払った保険料分は控除の対象です。

介護医療保険料控除の書き方

下記に確定申告及び年末調整の必要書類について記載箇所を掲載します。

確定申告の必要書類と書き方

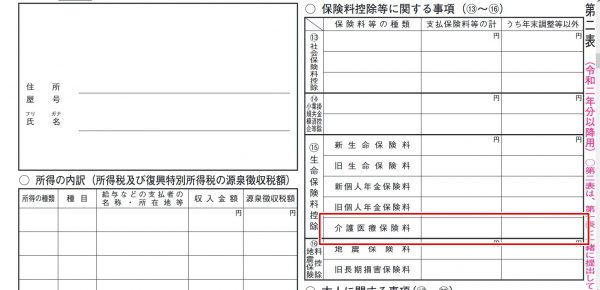

確定申告書は様式Bをサンプルに入れてあります。第1表(サンプルの上)と第2表(サンプルの下)があります。

まずは内訳を入れる第2表からみていきましょう。

生命保険料控除は⑮番に記載があります(第1表、第2表とも。様式Aは異なりますが同じレイアウトです)。

第2表は生命保険料控除全体の内訳を記載します。介護医療保険料控除は一番下です。

なお旧契約に該当する医療保険は、一般の生命保険料控除といいました。

この場合、下のサンプル画像の右上にある「旧生命保険料」の欄に記入します。

他に一般生命保険料控除と個人年金保険料控除があるなら上の枠内に控除対象の保険料を記載してください。

第1表は同じ⑮番ですが、生命保険料控除の合計額を記載します。

控除金額は、保険会社から送付されてくる介護医療保険料控除証明書の申告額(年間の払い込み金額)を記載してください。

実際に支払った金額が対象になるので途中で解約したら支払った月まで、新規に加入したら加入月から年末までの分になります。

なお、会社員の人などで確定申告書の様式Aを利用する場合、形式はほとんど変わりませんが記入する番号欄は「⑧」になります。

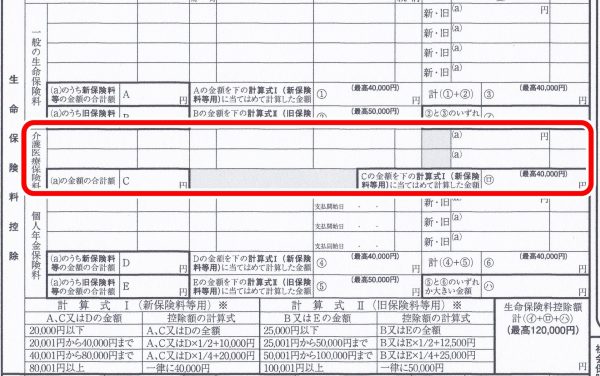

年末調整の必要書類と書き方

年末調整は、該当年分の保険料控除申告書を使います。左側が生命保険料控除に関することで、介護医療保険料控除はその真ん中あたりに記載箇所があります。

保険会社名、保険の種類、氏名、保険料等を記載します。

実際には介護医療保険料控除だけでなく、一般生命保険料控除や個人年金保険料控除も関わってきます。

契約があれが介護医療保険料控除の上段あるいは下段に記載して合計額を計算します。

他の生命保険契約等がある際には、その分を記入してください。

年末調整にかかるこの書類の書き方は、他の控除も含めて下記の記事に具体例と詳細があるのでご覧ください。

介護医療保険料控除の素朴な疑問Q&A

介護医療保険料控除を年末調整で書類が間に合わなかった分を年明けに確定申告できる?

可能です。年末調整で必要な書類が間に合わないケースは珍しくありません。

専業主婦の妻名義(配偶者名義)の医療保険を夫の介護医療保険料控除として控除できる?

医療保険の保険料を夫が支払っているなら、夫の医療介護保険料控除に入れます。お金を支払っている人で判断します。

契約者が妻(配偶者)でも保険料引落し口座が夫のものなら、夫名義で控除可能です。

年金などから引かれている介護保険料も対象になりますか?

介護医療保険料控除の対象は民間の保険会社や共済で加入している分が対象です。

年金から引かれる公的な介護保険料は社会保険料控除の対象です。

介護医療保険料控除申告書の電子交付とは?

保険料控除証明書は、毎年10月頃にハガキで郵送が当たり前でしたが、控除証明書も電子交付ができるようになってきています。

QRコードから印刷したり、電子化でデータ送付もできるようになっていきます。

加入先の保険会社にも案内ページありますので、下記の記事などを参考にしてください。

住民税も介護医療保険料控除の対象になる?

すでに解説したように介護医療保険料控除は所得税だけでなく、住民税の控除も可能です。

但し他の生命保険料控除との合計は7万円が限度になります。

介護医療保険料控除を申告をせずにいました。遡って申請できる?

法定の申告期限から5年間遡って請求することができます。

まとめ

平均寿命の延びとともに介護や医療の保険契約も増えてきました。

対象となる保険に加入する時期によって所得控除で差し引ける金額は違ってきます。

生命保険料控除の改正以降、控除が3種類に増えた反面、1つの該当契約の最高控除額が減っています。

特に今はマイナス金利の影響で、個人年金保険のメリットは薄くなっています。その分生命保険料控除の枠を使い切れないケースも今度は増えてきます。

- 自分の生命保険・医療保険の契約時期と保険料

- 更新型のように今は対象害でも更新時に対象となる契約があるか。

- 新たに保険を契約するときに、介護医療保険料控除がどの対象になるか確認

これらをよく理解して税務上、医療保険やがん保険、介護保険などがどう有利になるかチェックして検討するようにしてください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。