自動運転は自動車保険をどう変える?自動車保険とこれからの損保の対応

自動運転の技術も進んでおり、今後自動運転が普及されるとこれからの10年、20年で自動車保険の仕組も大きく変わる可能性があるのです。

■この記事で学べること

【1】自動車保険の自由化とこれまでの動き

【2】自動運転とは?

【3】自動運転と自動車保険で自動車はどう変わっていくのか?

【4】自動運転と自動車保険の今後の動き

ほんの少し先ですが、実はそう遠い未来でもない自動運転と自動車保険、について解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

自動車保険の自由化とこれまでの動き

自動運転を自動車保険の話の前にこれまでの自動車保険の自由化以降の動きについて改めて確認しておきましょう。

自動車保険も以前は護送船団方式のもと、どこの損保で加入しても自動車保険の商品内容及び掛金(保険料)はまったく同じ時代がありました。

そうすると自動車保険を選ぶ基準は加入先の損保や担当する人以外に選ぶ基準はありません。

1996年に日米保険協議が最終合意となり、リスク細分型の自動車保険が解禁されました。

1997年に日本ではじめて当時のアメリカンホームダイレクトがリスク細分型の自動車保険を発売しました。

その後通販型のダイレクト系の自動車保険が次々に参入しました。

業界大手の東京海上(現:東京海上日動)は人身傷害保険を開発して、当時安い自動車保険の参入に対して補償を手厚くする戦略をとりました。

その後業界を巻き込んでの保険金の不払い問題や収支の悪化などによる掛金の引き上げが相次ぎ、それにより自動車保険の仕組みを変更する大きな改定もありました。

現在では各社リスク細分型の自動車保険を中心にして販売していますが、それが1997年から2017年までの20年の動きです。

これは自動車保険の制度や仕組みにかかる業界の動きですが、これからの10年、20年は自動車そのものが変わり、それに伴う自動車保険制度の大きな変革動きです。

自動運転とは?

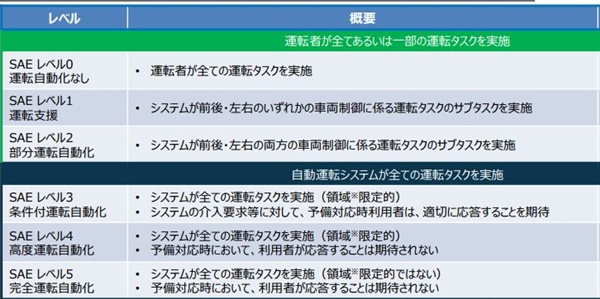

最初に自動運転について基本的な部分をみていきます。国際標準では自動運転には数段階のレベルがあります。最も自動運転の定義もそれを行う機関や国によって違いもあります。

米の SAE Internationalが2016年9月に定めた自動運転の定義は次の6段階です(レベル0-レベル6)。

レベル0は人間かすべて手動を行う現在の自動車で、完全な自動運転はレベル5です。

日本でも官民一体となって2025年を目標にレベル4-5を目指す動きをしています。

日本では自動車保険にAEB(衝突被害軽減ブレーキ)の割引が2018年以降導入されていますが自動運転でいうとレベル1くらいです。

世の中への普及にはまだまだ時間がかかるでしょうが、自動運転の技術についてはここからの数年で大きく変わる可能性があります。

普及は先でも自動運転の車の発売が始まったときに従来の自動車保険制度が昨日するのかという問題もでてくるのです。

自動運転と自動車保険で自動車はどう変わっていくのか?

自動車保険は強制保険である自賠責保険とその上乗せとなる任意の自動車保険で構成されています。

正確には対人賠償事故については自賠責保険から支払いとなりそれを超えるところから、任意の自動車保険の支払いとなります。

対物賠償事故や搭乗者の傷害保険、契約車両の損害については自賠責保険の補償がないためすべて任意の自動車保険でカバーします。

自動車保険業界の収支

一時期非常に悪化していた自動車保険の業界の収支ですが、ここにきて大きく改善してきています。

2016年度の業界の自動車保険の損害率は58.8%でこれは自由化前の1996年度と同じ数字です。

2021年度は56.5%とさらに下がっています。

ちなみに自動車保険の料率改定が続いた年の前後、2010年度は71.4%と非常に悪化していましたがここにきて改善してきています。

自動車保険の仕組を変えたり、保険料率改定を何度も行っていることもありますが、AEB(衝突被害軽減ブレーキ)などの導入も大きく寄与しているようです。

自動運転が導入されると人によるうっかりミスが減ることから、収支のさらなる改善が期待できます。

自賠責保険と自動運転

自賠責保険(強制保険)は、「無過失責任」の保険です。第三者への対人賠償事故の補償については、加害者に落ち度(過失)があるから、相手に損害賠償をします。

自賠責保険では無過失責任ですので、必ずしもそれが求められていません。

実務的には被害者に過失があれば保険金が減額されたりしますが、これは被害者救済という考え方が根底にあるからです。

その点から考えると自動運転であろうとなかろうと無過失責任であれば、責任を問うということになるので自賠責保険についてはこのままと考えるのが今のところは妥当です。

自動運転と任意の自動車保険

自賠責保険とは違い自分に過失があるから支払いをする(相手への対人賠償、対物賠償)のが、任意の自動車保険です。

ダイレクト系の通信販売や代理店などで一般的に加入する自動車保険です。

仮にレベル5の完全自動運転の車が導入された場合、人が運転しているからこそ起こるついうっかりしていた、よく見ていなかったなどの事故はなくなります。

現在の自動車保険は、ノンフリート等級制度という仕組みに基づいて、個々の契約者の割引や割増が決まります。

1等級から20等級までの20段階ありますが、この契約者はよく事故を起こす、この契約者は無事故で優良という概念が無くなってしまう可能性があります。

運転するのは人ではなく、自動運転するシステムだからです。

そうすると製造物責任に基づく、PL保険(生産物賠償責任保険)のように責任の所在が運転者や所有者ではなくなってきます。

システムによる事故であれば、自動車メーカーの責任とも言えるわけです。

これはこれで販売した自動車を永久に製造物責任として見るのかということもあります。

最終的には道路交通法などの法整備が必要になってきます。法律が決まらないと、自動車保険も変わりようがないからです。まずはこの議論がどうなるかということです。

自動運転と自動車保険の今後の動き

自動運転がはじまってもすぐに自動車保険は変わらない?

リスク細分型の自動車保険が発売されて20年と言いましたが、次の10年は実務的に自動運転が導入される道筋と自動車保険の今後の方向性が見えてくるでしょう。

実際には普及が進まないと制度を変えるのはそう簡単ではありません。

自分の車が完全自動運転でも手動で運転している人が後ろから追突してくることもあるからです。

自動運転の車の掛金(保険料)は安くなる可能性がありますが、上記のような状況で追突されたりした場合、車の修理はは従来の車よりは高くなるでしょう。

自動運転に対する自動車保険の動きと被害者救済費用等補償特約

このようにレベル5の完全自動運転の車が街中を走るのはもう少し先ですが、レベル1や2などの車が開発されていることに伴い、損保業界でも動きがでています。

東京海上日動は2017年4月より、「被害者救済費用等補償特約」を自動車保険に付帯しています(追加保険料なし)。

これは自動走行システムによる想定しない事故(誤作動など)により事故が起きた際、保険の対象者に法律上の損害賠償責任がないときでも、相手方への損害を負担するために支出する費用をカバーするものです。

自動走行システムの想定しない事故となると、解説したように誰が悪いのかという責任の所在がはっきりしなくなります。

誰が悪いか分からないと被害者の救済や過失割合なども決まらないため。それを防ぐためのものです。

同様の特約(被害者救済特約)は損保ジャパンでも2017年7月から発売しています(被害者救済費用特約。多少特約の名称が違いますが主旨は同じです)。

システム上の不備などについても当面従来通りの対応をする動きのようです。

また上記の特約を付帯することで、事故処理がこれまで同様スムーズに行えるようにしています。

メガ損保グループでこうした動きがでたことで、業界内には追随する動きも増えてくるでしょう。

自動運転と自動車保険の動き

政府は2019年3月8日に道路運送車両法のの改正案で、特定の条件のもとでシステムがすべて運転するレベル4まで安全確認の仕組みを規定、閣議決定しています。

条件付きながら運転者にスマホの操作などを認めています。

そうなると事故があったときに運転者のミスなのかシステム上の問題なのかややっこしいところですが、自動車保険で対人賠償など対応する方向です。

こうした動きに合わせるかたちで自動車保険の型式別料率も改定されtえいます。

まとめ

自動運転は自動車保険をどう変える?自動車保険とこれからの損保の対応、についていかがでしたか。

ほとんどのことはこれからです。どう変わっていくかも未定です。自動運転の技術の進歩とそれを搭載した車普及、自動車保険に根本的にかかるところは法整備がどうなるかというところです。

自動運転、またそれについて自動車保険にかかる改定などがあれば適宜この記事に追記していく予定です。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。