住宅ローン金利の推移と今後の予想は?金利の決まり方とおすすめの対応

この記事のもくじ

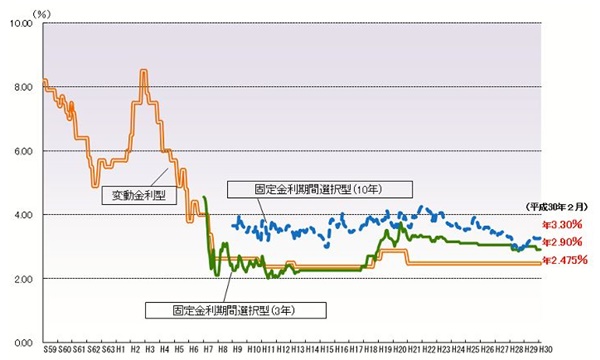

住宅ローン金利、過去の金利推移のグラフ

※出所:住宅金融支援機構

※主要都市銀行のHP等により集計した金利(中央値)を掲載。なお、変動金利は昭和59年以降、固定金利期間選択型(3年)の金利は平成7年以降、固定金利期間選択型(10年)の金利は平成9年以降のデータを掲載。

※ このグラフは過去の住宅ローン金利の推移を示したものであり、将来の金利動向を約束あるいは予測するものではありません。

これを見ると平成のはじめのバブルの時代に8%を超えていたことがあることがわかります。そんなの昔の話と考えないようにしてください。

住宅ローンは長ければ35年くらいかけて返済する人もいます。あまりにも低金利が続いているので40代前半くらいまでの人だとピンとこない人も多いでしょう。

何十年も先には色々状況が予測しない方向に変わるという良い例です。長期固定金利はここにはありませんが、固定でも30年くらいの期間のならしてみると平均金利は3%前後くらいにはなります。

住宅ローン金利の決まり方とその要因

住宅ローンの金利の決まり方やその要因を知っておかなければならない理由は2つあります。

一つは住宅ローンの金利が決定されるタイミングが関係あるため、もう一つはどのような金利タイプのローンを利用するかに関係するためです。具体的にみていきましょう。

契約した住宅ローン金利が決まるタイミング

実は何%の金利が決定されるか決まるのは、必ずしもローンの契約時点ではありません。具体的には以下の2つのパターンがあります。

- ローン申込時の金利(申し込み時点の金利)

- ローン実行の時金利(実際に融資実行時点の金利)

財形住宅融資では、申し込み時の金利が適用されますが、ほとんどの民間住宅ローンやフラット35などのローンは融資実行時の金利が適用されます。

この「融資実行時の金利」では、申込したときより金利が下落する場合はいいのですが、上昇すると資金計画が変わってしまいます。

このように現在では多くの場合、融資実行時点で金利が決まります。

例えば新築マンションなどは物件の完成前に販売がはじまります。初期に購入するとマンションは物件の完成どころか基礎も終わっていない状況です。

そうすると融資が実行されるのは1年以上も先になることもあるのです。住宅ローンを利用するにはこうしたことも知らなければなりません。

住宅購入における資金計画では大事なことですので、金利の上昇局面では余裕を持った資金契約を立てることが必要です。

住宅ローン金利はタイプによって受ける影響の市場金利が違う

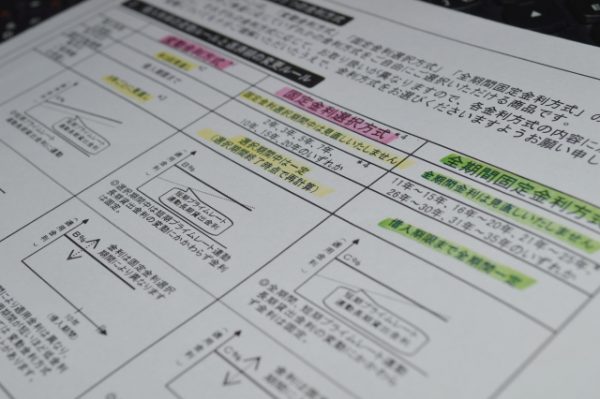

住宅ローンの金利タイプには、変動金利、一定期間固定金利、全期間固定金利などいくつかタイプがあります。

それぞれの金利の特徴やリスクは後で解説しますが、金利が固定されている期間が長いほど金利が高くなります。

金利にも市場(マーケット)があるので、市場金利の動きが住宅ローン金利の決定に大きな影響があります。

昔とは違いますので、いまは一律必ずこう決まるというものではありませんが、自分が利用しようと考えている金利タイプがどの市場金利の影響を受けやすいのかを知っておくことは今後の金利動向を探る上で重要です。

それぞれの金利タイプごとにチェックしてみましょう。

変動金利の決まり方

変動金利は、通常「短期プライムレート(通称:短プラと呼ばれるもの)」の金利が基準です。硬い言い回しだと最優遇貸出金利といいます。

これは金融機関が企業にお金を短期(1年以内)で貸す際のベースの金利です。

銀行などの金融機関は日本銀行(日銀)の政策金利の変更が行われると、短期プラの金利を見直しますのでその影響で住宅ローン金利(変動金利)も変更されます。

具体的には、毎年4/1と10/1の年2回短期プライムレートの動きをみて見直しされるのが一般的です。この短プラは日本の政策金利に影響して動きます。

そのため政策として金利を上げると短プラも上がる、変動金利も上がるということになります。

全期間固定金利の決まり方

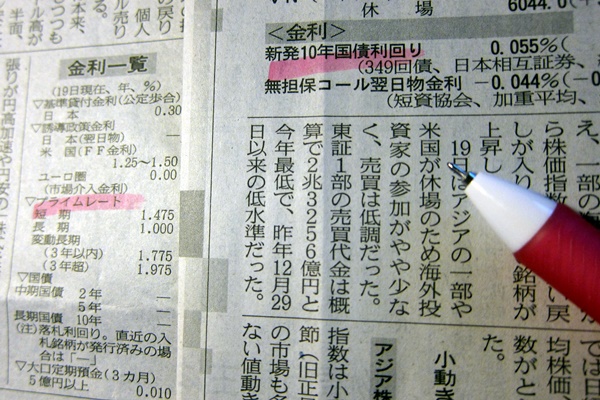

フラット35や民間の住宅ローンなどで全期間固定金利タイプは、一般的に新発10年国債の利回りがベースとなります。新たに発行される10年ものの国債の利回りが世に言う長期金利と言われるものです。

現在はイメージ写真にあるように349回債が使われています。これらの基準金利の動きを経済ニュースや新聞、WEBのニュースなどを見ると追うことができます。

国債の利回りは需要と供給のバランスで決まるため、為替などのように日々変わっていきます。つまり市場原理の需給バランスなどで変わるのです。

各金融機関とも短プラや長期金利だけで、住宅ローン金利を決めているわけではありませんが、今後を見通す上で知っておいてください。

小難しことは分からなくてもいいですが、どんな要因で何か起きているのか(政策として何をしようとしているのか)見ていくことが金利の動向の予測にも繋がります。

ちなみに一般的には短期金利よりも先々の予測で変動する長期金利がはじめに動きます。そのため変動金利にしておいて金利が上昇したら固定金利に変えればいいというようなセールストークをきくケースがあります。

変動金利が上がるより先に、固定金利金利が上がってしまうの可能性が高いので、このロジックは成り立ちにくいと考えてください。

一定期間固定金利の決まり方

このタイプは一定期間は固定といっても、その後は金利が変動するのがポイントです。考え方としては、当初の一定期間後については、変動金利と同じようにリスクは利用者が取るということです。

住宅ローンの一定期間固定金利は「円金利スワップレート」という市場金利を基準の一つにしています。円同士の金利を交換する金利で日々変わります。

各タイプとも金利動向を探る上での一つの参考にしてください。金利の今後を考える上で、日本経済がどのように動いているのか総体的にみていく必要があります。

住宅ローン金利は今後どうなる?

長い間低金利が続き、一時期はゼロ金利あるいはマイナス金利という状況にまでなりました。

ポイントは大きく変わらないまでもこの金利の低い状況がいつまで続くか、金利がいつ上がってくるのかということです。

10年以上前でも低金利と言われていたので、このくらいの時期に住宅購入した人は変動金利を使ってもよかったかと思っている人もいるでしょう。

後でもお話しますが、金利はもちろん為替や株価など予測は難しいものです。2019年は国内では参議院選挙、消費税の引き上げなどがでてきます。

2020年はアメリカ大統領選挙とともにそれを見据えた動きがちらちらみえてきており、利下げの動きになってきています。

そもそも物価上昇の目標を決めていますから、普通に考えると金利も少しずつでも上げていく方向になります。住宅ローンの場合、ほとんどの人が10年以上で利用するでしょう。

そのため金利上昇リスクを考慮した対応を契約段階でしておくことが重要です。それに必要な考え方については最後に解説します。

また今後の住宅ローン金利の動きとして気にしておきたいのが、日銀(日本銀行)の金融政策です。

日銀の金融政策の今後と金利

2018年7月31日 日銀の政策決定会合をうけて

【2018年8月7日追記】

2018年7月31日、日銀(日本銀行)の政策決定会合があり、現在の低金利政策も含めた今後の対応について今後の方向について話がありました。

主な要旨は下記のとおりです。

- 政策金利に関するフォワードガイダンス(金融政策の将来の指針のこと)の導入

極めて低い金利水準を当分の間維持することを約束

- 現在実施している金融緩和政策の持続性強化

長期金利は経済・物価情勢である程度変動。マイナス0.1%からプラス0.1%とのレンジが、マイナス0.2%からプラス0.2%とこれまでの倍のレンジ

これを受けて今後10年国債の利回りは上昇してくる可能性があり、結果として全期間固定金利タイプの金利は引き上げとなる可能性があります。

しかし上記のように長期金利の上限は0.2%とされたため、これをを超えたかたちで長期金利が上昇してくることは考えにくいでしょう。

変動タイプの金利は短期プライムレートに連動することで、政策金利であるところの短期金利の動き次第ということになります。

今後の金利の動きとしてこの決定をどう捉えるか

マイナス金利政策は「当分の間」いまの状態を維持するとのことですので、変動金利を利用している人もしばらく静観するかたちでいいでしょう。

ただし国債について金利の変動幅を変更します。

これを受けて一部の金融機関が住宅ローン金利の変更を発表しています。それなら急いで対応しなければならないのではと考えた人もいるでしょう。

個人的な意見ですが、変動金利などを利用しているなら、誤差の範囲の変動幅と考えます。

やがて日銀が政策を転換して金利の引き上げに動く可能性はありますがそれなりに期間も必要です。

現政権が続いている以上、しばらく大きくは動きにくいのではないかと考えます。長期スパンで考えればいずれ上昇に転じる可能性は否定できません。

住宅ローンを利用している人は残りの返済期間などによって対応も変わってきます。しばらく維持するということであれば静観しつつ、政策の変更などがあった際にどう対応するかを考えておきましょう。

今回のことを受けて一部の金融機関が住宅ローン金利をいくぶん引上げる動きをみせました。経験のない人も多いでしょうが、金利を引上げる際の動きはこのようにすばやく反応します。

本格的に動き出したら金利は足が速いのです。日頃から頭にこうしたことが入っている方が動きがあったときに対応しやすいことを覚えておきましょう。

全期間固定金利と変動金利の金利差がかつてないほど縮小している

【2019年7月13日追記】

2019年7月のフラット35の固定金利は長期の場合で1.18%という過去最低水準の金利がでました。

同時に全期間固定金利と変動金利、一定期間固定金利との金利差も縮小しています。

変動金利などであれば常に将来の金利上昇リスクを抱えることになりますが、この金利差を将来の金利上昇リスクに対するコストと考えられるかどうかがポイントです。

変動金利と固定金利、どちらの利用率が高い?

直近の統計からみる各金利タイプの利用率

住宅ローンの金利タイプを選ぶ際に、他の人がどのような金利タイプを利用しているか気になる人も多いでしょう。

住宅金融支援機構が年2回行っている調査によると直近の2018年第2回(2019年4月実施)の調査では次のような結果となりました。

- 変動金利 60.3%

- 一定期間固定金利 25.1%

- 全期間固定金利 14.6%

このように変動金利タイプが半数以上を占めていて、前回よりも増加しています。

2013年の日銀の異次元緩和による物価上昇、将来の金利引き上げが警戒されたときには固定金利も50%を超えていました。

借り換えなどをする人は、借入期間が短いことから変動金利を利用することがありますが、異次元緩和による効果が充分でていないと見ている人もいるのでしょう。

どの金利タイプを選択する場合でも必要こと

特に変動金利を利用する際には、注意しなければなりませんが以下の3点の理解は必須です。

- 各金利タイプのリスクを理解しているか?

- 変動金利を利用している場合、金利上昇がはじまったら具体的にどうなるか理解しているか?

- 金利上昇に対する対処は可能か?

住宅ローンは金額が大きいからこそ、何かあった先に家計への影響は甚大なものになります。住宅ローンの利用にこの部分はしっかり押えておいてください。

金利タイプ(固定・変動・10年固定)によるリスクと住宅ローン

住宅ローン金利が今後どうなるのか考える前に、改めて確認しておきたいことが各金利タイプのリスクについてです。契約前の人はどのタイプローンを利用するか

検討中の人も多いでしょうが、住宅ローンの仕組みとリスクの理解は、利用前に知っておかなければなりません。

- 変動金利 5年ごとに返済額が見直される。長期のローンでは返済プランを立てにくい。金利の下落局面では有効

- 一定期間固定 一定期間は3年、5年、10年、20年などさまざまなタイプがあり、固定期間が長いほど金利が高い。固定期間が終わると金利が変動するリスクがある。

- 固定金利 返済期間に関わらず全期間に渡って金利が固定されている。金利が低い場面では長期間その金利で固定できるので有利。但し金利は変動金利などに比べて高い。

いまのような低金利の状態で将来金利の上昇が想定できる場面では、変動金利のリスクに注意しなければなりません。

5年ごとに返済額が見直しされても1.25倍までというルールがあるものの、金利が変わった場合に毎月の返済額の中の「元本」「利息」の割合が変わっています。

あまり金利が上昇すると同じ返済額なのに利息だけを支払って、いつになっても元本が減らないという事態になりかねません。

住宅ローンの今後の予想とその見通しを考える上で必要な4つの考え方

住宅ローン金利の今後の予想というのはとても難しいものです。まして1年先あるいは10年、20年、30年先の金利など予測はつきません。

最初に金利の推移をお見せしましたが、平成のはじめに8%だった変動金利が、25~30年先にゼロに近い金利になるとは誰も考えていなかったでしょう。

こうしたことを踏まえて考えておくことがあるのです。目先の視点と長期的な視点です。

日銀の政策と海外の動向

日銀(日本銀行)総裁の黒田氏が、2018年4月8日の任期満了前に早々に再任が決まりました。次の任期満了までは5年あります。

ここまでの低金利の政策を進めてきた経緯があるので、露骨に金利上昇には持っていきにくいでしょう。

景気が良くなり、物価が上がってくれば金利の引上げは当然ありえます。物価上昇については、目標を決めていますからありえることです。

但し賃金の上昇などは実感しにくい状況であり、2019年は消費税像増税、参議院選挙などが実施されることを考えると、直近は急速な金利上昇は考えにくいだろうと考えます。

アメリカの方では利下げの動きがでているのでそれも関係するでしょう。

住宅ローンのリスクを理解する

これから住宅ローンのプランを決めて、契約する人は各ローンのリスクの理解をきちんとしておくことを忘れないでください。

これはいつの時代でも住宅ローンを利用する際には同じです。

長期的には固定金利は安いかもしれないけれども、これだけ低金利なら変動金利を使わないのもリスクと考える人もいます。

変動金利を利用するなら、あまり長く借りない、収入の変動要因などが発生してもある程度回避できる期間のみにすることを考えてください。

もちろん無理のない予算の範囲でどのような物件を建築するか、購入するかをよく決めなければなりません。

住宅ローンの返済額に影響する3つの要素

住宅ローンの返済は次の3つの要素で大きく変わります。

- 金利 金利が低ければ返済額を少なくできる(何%でどんな金利タイプを使うか?)

- 借入額 借入額が少なければ返済を少なくできる(購入物件や頭金の有無)

- 借入期間 借入期間が長ければ目先の返済は少なくできる(返済期間が長ければ返しやすい金額になる。但し総返済額で得かは別の話)

金利が低ければ得なのは分かるでしょうが、ここまで説明したように金利タイプごとのリスクの理解も必要です。

また頭金なしでも住宅は購入できますが、用意できた方が返済はぐっと楽です。最後の借入期間ですが、くれぐれも目一杯(35年)で全額、変動金利というのは避けてください。

年齢によりますが住宅ローンの返済年齢が70歳、80歳近くまでかかっているのもリスクです。

住宅ローンの返済はなんとかなるかもしれませんが、老後資金が枯渇して生活できなくなる可能性がでてきます。

今後は高齢者でも働き続ける流れになってくるかもしれませんが、会社員なら定年退職前、あるいはその後の再雇用くらいまでに払い終えるローンが安全です。

それが難しければ繰り上げ返済で、返済満了を前倒しにできる目途が立てられるようにしておく必要があります。

住宅ローンのこれからを考える上でおすすめの方法

金利タイプは必ずしも一つに決めなければならないわけではありません。住宅ローンを2本使うという方法もあります。

合わせ技、いわゆる住宅ローンをミックスさせて返済するというものですで色々なやり方があります。

例えば、3,000万円のうち全期間固定金利を2,000万円、10年固定を1,000万円借りるなどです。繰り上げ返済などを短く借りた方に集中させれば片方は返済が早く終わります。

子どもの教育費などがその先にかかることが想定されるなら、一つ返済が終わっていると家計が楽です。

夫婦共働きの場合、女性がこれから出産などで産休あるいは退職なども考えられると収入形態が180度変わります。

そうした場合も柔軟に対応できるように夫婦別々に働き方や収入の取り方によってそれぞれ違うパターンで住宅ローンを使うということも選択肢に入れておきましょう。

まとめ

住宅ローン金利の推移と今後の予想は?金利の決まり方とおすすめの対応、についていかがでしたか。

これからしばらくは住宅ローン金利が今後どのように上がっていくのか(あるいはしばらくそのまま)の予想がテーマになります。

30年近く前は住宅ローン金利が8%の時代がありました。その時代に家を購入した人は、30年後に金利がゼロ近くになるとは思ってもみなかったでしょう。

それはこれからも同じです。

ある程度の予測はしつつ、金利の動きがあってもリスクヘッジできるような体制を取っておくことが、住宅ローンにかかる資金設計のポイントになります。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。