【債券投資入門】利回りと注意点から考えるおすすめの債券投資とは?

債券投資は比較的安全性に重点を置き運用したい人の選択肢の一つです。個人向け国債以外にも社債や外国債券、債券投資信託、債券ETFなど複数あります。

■この記事で学べること

【1】債券投資とは?メリット・デメリット、債券格付け

【2】債券投資のリスクと注意点

【3】債券の価格と金利・利回り

【4】債券投資商品の種類、取り扱い窓口

【5】債券投資はおすすめか?

債券での運用を考える際のポイントについてファイナンシャルプランナーが解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

債券投資とは?メリット・デメリット、債券格付け

債券投資をいうと漠然と投資商品の一つというイメージだけ持っている人もいますがそうではありません。

まずは「債券」そのものについて確認していきましょう。

債券投資とは?

「債券(公社債)」とは、国や地方公共団体、民間の企業など(海外の政府や企業もある)が、投資家から資金を借りる代わりに発行する「借用書」のようなものと考えてください。

例えば民間企業がお金を借りる・調達する方法というと銀行からの借入をイメージする人が多いでしょう。

信用力のある企業や国であれば債券を発行して、これを投資家に購入して貰うことでお金の調達ができるのです。

つまり「債券を購入する」ということは、債券の発行先にあなたがお金を貸しているようなものなのです。

そのため債券ごとに次のようなことが決められています。

- 額面金額(お金を貸している考えれば返済金額)

- 償還期限(お金を貸していると考えれば返済時期)

- 表面利率(毎年支払われる利息)

人にお金を貸していると考えれば、

- いくら貸していて

- いつまでに返済して

- 利息をいくら支払う

などを決めますがそれと同じです。

投資という側面でみると、この債券という借用書は償還期限(返済期限)を迎える前でも市場で売却することができます。

売ることができるということは、市場で買うことも可能です。

市場で流通するものですから、価格が上がったり下がったりしますが償還するときには元の金額に戻ります。

つまり債券投資は、あらかじめ決められた利子があり償還日には額面で戻されるので、株式などに比べると安定的に収益を得られるのが特徴です。

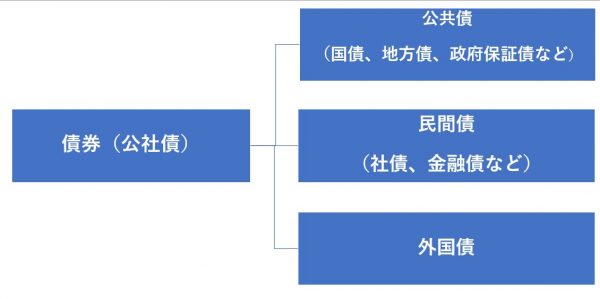

債券の種類

債券にも色々種類があり、発行体の違いなどで区分けがあります。

このように国が発行している債券だから「国債」、民間の会社(企業)が発行して債券だから「社債」と呼ぶわけです。

他にも発行体や発行通貨、発行地のいずれかが外国の債券は「外国債」というくくりになります。

これらは発行体などによる債券の種類の区分けです。

その他にも債券を区分けするケースがあります。

利付債と割引債

- 利付債:一般的に利息が支払われて、償還する時に額面金額で償還する利息が付いている債券

- 割引債:利息の支払いがない代わりに額面金額よりも低い価格(安く)発行されて、額面金額で償還する債券

新発債と既発債

- 新発債:新規に発行される債券

- 既発債:既に発行されて債券市場で取引されている債券

このように債券にもさまざまな種類があるのです。

債券投資のメリット・デメリット

メリット

- 債券は時価で売買が可能(流通性がある)

- 途中売却により値上がり益を得られる

- 償還まで持っていれば、利息もあるので確定利付き商品

デメリット

- 預貯金よりはリスクがあり、債券発行元が経営破たんするとすべてパーになる

- 途中売却することで、元本割れすることもある

債券の説明で、「お金を貸していることと同じ」「借用書のようなもの」と説明しました。

お金を貸してあげたら夜逃げしていなくなったらお金の回収はできません。だからこそ発行元の信用力が大切なのです。

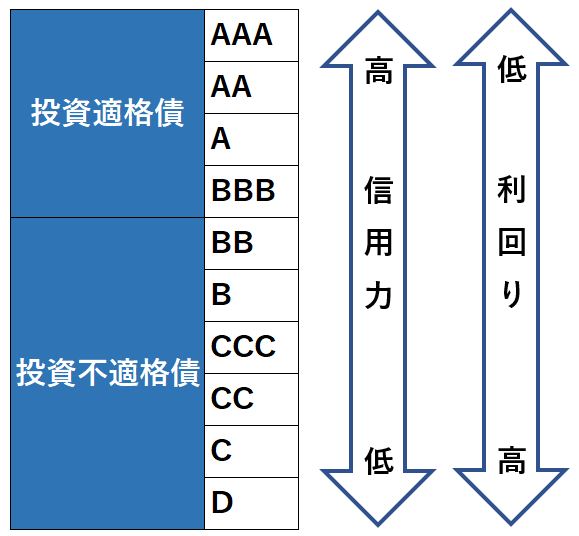

債券の格付け

AAA(トリプルエー)、AA(ダブルエー)、A(シングルエー)など国や企業に格付けと呼ばれるランクがつけられます。

民間の格付け会社と呼ばれる企業が格付けを上げたり下げたりします。

S&P(スタンダードアンドプアーズ)の信用格付けをみてみましょう。

<S&P社の信用格付けの例>

※格付け会社によって小文字を使ったり、多少表記が違ったりします。

これを見てわかるように「AAA」が最も高い格付けで信用力が高くなります。さらにこれらに「+」と「-」がつきます。

例えば「A+」「A」「A-」(シングルエープラス、シングルエー、シングルエーマイナス)といった具合です。

債券投資で覚えておきたことは、投資をするのに適格の債券というのは「BBB(トリプルビー)」までです。

それ以下は投資不適格債と言われており、破綻リスクが高くなります。

リスクが高いだけでは誰もその債券を買ってくれませんから、信用力の低い債券は利回りが高く設定されます。

例えば競馬で一番人気の馬を当てても大して儲かりませんが、大穴当てると大儲けすることがあります。

こうした人気のあるなしとと同じようなものです。

債券投資のリスクと注意点

債券のデメリットの一つに経営破たんのことを挙げました。これを「デフォルトリスク」といいます。

債券のリスクという観点ではデフォルトリスク以外にもいくつかリスクが存在します。

債券投資のリスク

債券の投資における主なリスクには次のようなものがあります。

- デフォルトリスク(経営破たんリスク)

- 価格変動リスク

- カントリーリスク

- 為替変動リスク(海外の債券の場合)

債券は償還期限を迎える前に市場で売買することができますから、価格が上がったり下がったりするのもリスクなのです。

経営破たんに関連して債券の発行元の信用力という言葉を何度か使いました。

これに関連するのがカントリーリスクです。

特に海外で発行された債券で、その国の政治や経済が不安定になったときに発行元になにかあることもリスクです。

国内発行の債券か海外発行の債券かで想定されるリスクの数は変わりますが、こうしたリスクが債券投資にはあると覚えておきましょう。

そして債券投資をする上で金利の動きも非常に重要なことなのです。

債券の価格と金利・利回り

債券投資の注意点ポイントとして覚えておきたいことが、「債券価格」と「金利」の関係です。

結論を先にお伝えしておくと債券と金利は次のように関係して動きます。

- 債券価格は金利が上昇すれば下落

- 金利が低下すれば債券価格は上昇

債券にはすでに市場に流通している既発の債券と新たに発行される新発の債券があります。

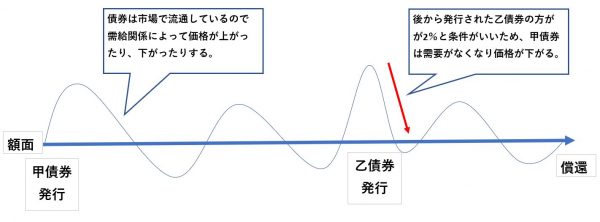

例えば甲債券が金利1%で発行されて数年経過したとします。金利も上がったり下がっりしますから動きがあります。その後乙債券が新たに発行されて2%で発行されたとします。

実際に必ずしも下の図ほど激しく値動きがあるわけではありませんが、債券価格は上がったり下がったりします。

上記のようにすでに市場に流通している甲債券は1%ですから、甲債券を買うよりも2%で新たに発行される乙債券を買った方が誰が考えても得です。

しかしそれでは誰も甲債券を買いませんから甲債券の債券価格を下げる(つまり安くする)ことで、需給のバランスを取るのです。

このとき金利が上がっていますが、甲の債券価格は下がりました。

債券価格と利回りが逆の動きをするというのはこうした意味があるのです。

債券投資をするときには知っておきたい債券の特徴です。

なお、一般的に債券を償還日まで保有する場合は、額面通りの金額で償還されます。

債券投資商品の種類、取り扱い窓口

債券投資といってもその方法はいくつかあります。

大きく分けると2つあって直接債券を購入する方法と債券の入った金融商品(投資信託やETF)を購入する方法です。

直接債券を購入

債券を直接購入する場合、個人向け国債であれば銀行や郵便局、証券会社で可能ですが、社債や外国債券を購入する際には証券会社になります。

債券は株式に比べると価格の変動幅は少ないのが一般的です。但し購入に際してまとまった金額が必要なケースが一般的です。

債券の入った投資信託やETFを購入

ETF(上場投資信託)も投資信託ですので、その意味では投資信託と変わりありません。

但し上場しているので株式と同じようにリアルタイムで購入・売却が可能です。

またETFの取り扱いは証券会社になります。

これに対して投資信託はETFよりもはるかに商品数が多く、証券会社はもちろん銀行などでも取り扱いがあります。

投資信託はETFのようにリアルタイムで売買することはできませんので、金融機関などの窓口で購入します。購入金額が分かるのは翌日以降になります。

また投資信託は、金融機関によって取り扱っているものが違います。

日本で購入できる投資信託は数千にもなるので当然のことです。

金融機関によって商品が異なると考えてください。

なお、ETFと投資信託では一般的にETFの方が各種の手数料は低く設定されています。

但し投資信託も最近手数料の割安になる傾向があるので、商品性と一緒にこうした点もチェックしておきましょう。

債券を直接購入するのに比べると投資信託は複数の債券が組み込まれていますので、銘柄の分散などはある程度行われています。

その分単純に債券を購入するよりもコストがかかると考えておきましょう。

債券投資はおすすめか?

債券投資に限った話ではありませんが、特に投資初心者の人は分散投資が基本です。

その意味では手数料の安い投資信託やETFなどを検討してみるといいでしょう。

日本国内の債券も利回りもあまりありません。

預金よりはということで個人向け国債の購入を検討している人もいるでしょうがこちらも現状金利は低めです。

場合によってはネット銀行などの方が金利が高いこともあるので、無理に債券に拘る必要はないと考えます。為替リスクが取れるなら外国債券などはありでしょう。

投資信託やETFなどを使って自分の投資資産の中に債券を組み入れていくということを考えてみてください。

まとめ

株式投資でも同じですが、債券投資も直接個別の債券を選ぶのか、投資信託やETFを選ぶのかで債券の投資方法も変わってきます。

債券価格は金利と逆の動きをするというのも頭に入れておきましょう。

はじめての人は無理のない範囲で債券投資に触れていき、資産運用の幅を広げるようにしていくことを意識してください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。