【つみたてNISAの出口戦略】20年後に換金・売却で失敗しない売り時とは?

つみたてNISAはある程度ほったらかしでOKですが、20年後の出口戦略、つまり利益確定して売却・換金・現金化するタイミングが非常に重要です。

■この記事で学べること

【1】20年後に換金・売却・現金化のための出口戦略が重要な理由

【2】利益確定のタイミングと売り時、売却方法や手数料・途中売却

【3】つみたてNISAの出口戦略!20年後に失敗しない方法

つみたてNISAで最後に失敗しないための出口戦略とそれに必要な考え方と方法についてファイナンシャルプランナーが解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

※つみたてNISAは2024年以降新たなNISA制度となる見込みですが、現行のつみたてNISAは新制度とは非課税など外枠扱いで別な制度です。

2023年末まで積立投資した分はこの記事を参考にしてください。

この記事のもくじ

つみたてNISAで20年後に換金・売却・現金化のための出口戦略が重要な理由

※2024年新しいNISAの「つみたて投資枠」に移行しますが、2023年12月まで投資した従来のつみたてNISAは、当初の規定通り非課税期間は20年間です。

新しいNISAと別枠と考えてこの記事を読み進めてください。

つみたてNISAは、運用して増えた金額に税金がかからない非課税期間が20年間あります。

積立投資は購入のタイミングと購入対象を分散することでリスクを分散しており、購入単価を平準化する効果があります。

その一方で長期の積立投資にも弱点があります。換金や売却・現金化するタイミングで暴落などが起きると損失が発生する可能性があるのです。

出口戦略をどうするか、どうシミュレーションするかはつみたてNISA最後の関門です。

つみたてNISAは契約先や運用商品を決めてスタートしたらある程度は放置・ほったらかしでもOKですが、最後までほったらかしておいたら失敗する可能性が高まります。

つみたてNISAは制度が始まってまだ数年なのでしばらく先の話です。

しかし売る時に暴落が発生して慌てて売却するのも最善ではありません。

20年後にどうするか、税金の負担が少ないかたちでつみたてNISAの出口戦略(売却・換金して現金化するときのルール)をいまからでも知っておくことです。

これが育てた資産を減らすことなく手に入れるために必要だということを覚えてください。

つみたてNISAの利益確定のタイミングと売り時(途中売却や一部売却)のルール

つみたてNISAは長期の積立分散投資が基本です。ちょっぴり儲かったから、あるいは値下がりして心配だからという理由で安易に売却してしまってはいけません。

運用を継続していくことが大切です。

まずはつみたてNISAの売却・換金時のルールや売り時についてみていきましょう。

途中売却・一部売却について

つみたてNISAで購入した商品はいつでも(20年より前の途中でも)、全部または一部でも売却することが可能です。

はじめにお話したように安易は売却はおすすめしませんが、制度としては可能です。

売却方法と売却手数料

ネット証券などであれば、WEBからログインして売却の注文を出すことができます。

この際売却する量や金額などを指定することができますので、必要な分(全部または一部)を売却することが可能です。

なお、つみたてNISAで採用されているのはノーロードの投資信託などです。

金融庁が定める基準で購入時の手数料や売却手数料が0円になっています(ノーロード)。

*投資信託の解約時、投資信託によっては信託財産留保額などの手数料が差し引かれる場合があります。

つみたてNISAは非課税期間の終わる20年目に売却すればOK?21年目以降どうする?

つみたてNISAの出口戦略で多くの人が勘違いしているであろうことがあります。

それが「非課税期間のぎりぎりとなる20年目」にすべて売却すればそれが一番お得というものです。

実はそうではありません。

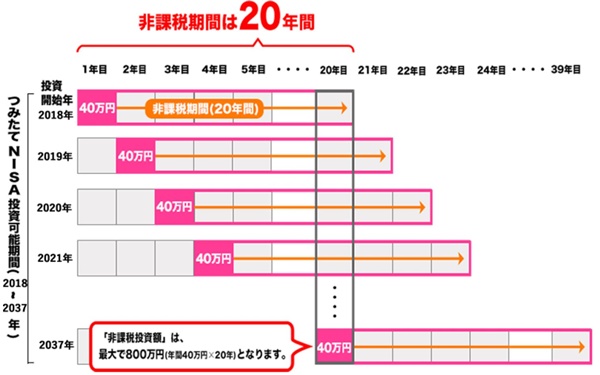

つみたてNISAは2018年からはじまっており、非課税期間は20年間です。最速で20年目は2037年にやってきます。

この20年後の考え方ですが、2018年に投資した金額(最大40万円)の非課税期間が2037年ということです。

下記の図を見ていただくとイメージしやすいでしょう。

出典:金融庁 つみたてNISAの概要より

今後つみたてNISAは5年間延長される見込みですから、いまからはじめる人でも20年間投資することが可能です。

そして毎年投資した分から20年ということを覚えておきましょう。

つみたてNISAをはじめてから20年で終わるという意味ではありません。結構な期間投資を続けることができます。

そして20年後も引き続き再投資して運用を続ける場合、つみたてNISAの非課税口座から、通常の税金のかかる一般口座か特定口座に資産が移されます。

*これらの口座の詳細は下記の関連記事参照

この資産が移される際、含み益(それまで儲かった分)はゼロからのスタートになります。

仮に1000の資産を税金のかかる特定口座に移された場合、200がつみたてNISAの口座での含み益としたら、ここに約20%の税金がかかると思っている人が多いでしょうが違います(重要)。

ここまでは税金がかかることなく資産を課税口座に移すことができるのです。

その後これらの課税口座(税金がかかる通常の口座)で運用をして、ここから含み益がでた分に約20%の税金がかかります。

つみたてNISAの出口戦略!20年後に換金・売却で失敗しないための選択肢

つみたてNISAにおける20年後の非課税期間終了後の基本的なルールはここまで解説したとおりです。

理屈上は年間40万円×20年間=800万円を元本に上手く運用できれば結構な金額に育ちます。

仮にこれらを全部売却してもまとまった金額をまたどこかに預けなくてはなりません。

その意味でつみたてNISA売却後にいくつかの選択肢があります。

課税口座に資産を移して、引き続き運用

非課税期間の20年を終えた後、引き続き運用するなら一般口座か特定口座という税金のかかる課税口座に移す必要があります。

まとまったお金が必要でないなら資産が移された後からの儲けには税金がかかりますが、それは別なかたちで運用するなら同じです。

つみたてNISAで儲けた分はそのままこれらの課税口座に移せます。

売却(全部または一部)して現金化

資金を全額使う予定などがあれば全部売却あるいは老後など生活費や医療費など必要なだけ少しずつ取り崩す(一部売却)して現金化する方法もあります。

これについては20年後に拘る必要はありません。はじめに解説したようにつみたてNISAで購入した商品はいつでも売却が可能です。

重要なことを改めてお伝えしておくと、20年の非課税期間に儲かった分についてつみたてNISAでは税金がかかりません。

これが最大の特長です。

他の預貯金などで賄える金額ならそちらの取り崩しを優先して、つみたてNISAでは資産を育てることを優先した方がお得です。

少しずつ売却していく

将来的につみたてNISAで育てた資金の使途が決まっている人などは、利用時期に向けて少しずつ売却をはじめるという方法もあります。

具体的には運用が上手くいっていて資産が増えている状況のときに少しずつ売却をはじめるというものです。

積立をはじめてから10年あるいは15年くらいで資産状況をみて売却のタイミングをはかるというのも方法です。

それなりに儲かっている場合、その後さらに儲かるか、逆の動きはするかは誰にも分かりません。

収益がでているのであれば、複数回に分けて売却をはじめることも選択肢として可能であることを頭に入れておきましょう。

売却してつみたてNISAに再投資

つみたてNISAの非課税金額は年間40万円で変わることはありません。

その年に投資した40万円を同年に売却しても40万円の枠を使い切っていますから、その年の非課税金額は売却しても復活することはありません。

考え方の一つとして、ある年に投資した40万円×数年分が儲かったので売却、その一部をその後の年間40万円の非課税金額に充当して再投資する選択もあります。

できれば40万円の投資金額は新たな資金を投入して最大800万円(20年分)を運用する方が効率がいいのです。

仮に20年後を待たずに早く売却する人はそれを今後の40万円に投資するという考え方もあります。

新たなNISA制度と分けて考える

2024年以降現行の一般NISAとつみたてNISAは一体化され、非課税期間が無期限化される見込みです。

一般NISAは成長投資枠、つみたてNISAはつみたて投資枠となります。

いずれも現行の制度と新制度は別なものと考えてください。

現在つみたてNISAをしている人は、新たな制度でも積立をはじめるでしょう。

非課税期間が無期限になるため仮に売却を考えた際に資産が減っていたも、急がないようであれば市場の回復を待つという戦略がとれます。

記事のはじめに書いたように2023年12月末までに投資した分は現行の制度に沿ったかたちのままです。

ここで解説した出口戦略を参考にしてください。

まとめ

多くの人がつみたてNISAにおける運用の21年目以降はそんなに考えていないし、分かっていないことが多いでしょう。

しかし積立投資において売却時・換金時にどのような選択をとるかは、それまでの投資が失敗するか、成功するかの大きなポイントです。

つみたてNISAにおける20年後および売却時のルールを知って、失敗を減らすための対策を実行してください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。