【株式投資と税金】確定申告のやり方と税金対策・特定口座の使い方

株式投資などでは、株の売買(譲渡)で売却益や売却損(譲渡益や譲渡損)がでますが、対策を取らないと税金面で損をします。

■株式投資と税金の記事で学べること

【1】3つの口座(特定口座・一般口座)と税金の計算方法

【2】株式投資にかかる所得と税金の種類

【3】株式譲渡(譲渡損失、譲渡益)の税金対策

【4】確定申告(株式投資)のやり方、必要書類、申告不要のケース

【5】株式投資の税金のかかるタイミング

2025年(令和7年)の株式投資にかかる税金と確定申告のやり方や税金対策、特定口座・一般口座の基本について解説します。

この記事のもくじ

株式の投資の税金、確定申告の口座(特定口座・一般口座)と税金の計算方法

株式投資による売却益(譲渡益)は、確定申告が必要というのが原則です。

この記事では株式投資をテーマにしていますが、厳密には個別銘柄の株式の売買だけでなく投資信託や公社債などを含むものと考えてください。

株式の売買に必要な証券口座について、開設している口座の種類によって税金にかかる取引の手続が異なるというのがポイントです。

株式譲渡の税金は、開設している口座の種類によって変わる

株式投資の売買における口座は3種類あってどの口座にするかは自分で選ぶことができます。具体的には次の3種類です。

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座

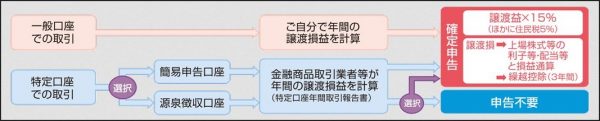

これらをどのように選ぶかの具体的なフローは次の図のとおりです(出所:国税庁)

それぞれこの図を見ながら各口座の特徴をみていきましょう。

特定口座(源泉徴収あり)

株式売買の取引で売却益(譲渡益)が発生するたびに、その利益から証券会社などが源泉徴収して税金を代わって納めます。

そのため原則としてその株の売却駅について確定申告は必要ありません。利益に対して20.315%の税金がかかります。

年間取引報告書などは、特に使う必要はありません。

売却損(譲渡損)があったときには必須ではなくなりますが、確定申告を選ぶことができます。

損がでたときには損益通算を利用、残った分は最長3年間繰り越しすることができます。

特定口座(源泉徴収なし)

源泉徴収はありませんが、口座開設先の証券会社などから、1年間の売却損益(譲渡損益)を記載した「年間取引報告書」があります。

以前は郵送でしたが現在は提出義務がなくなっているため、オンライン上で確認できるというかたちのものが中心です。

1年間の株式投資などの取引における利益と損失がすべて計算されています。自分で株の税金の計算をする必要はありませんが、チェックはしておきましょう。

なおこの口座での確定申告は、売却益(譲渡益)があったときは必要です。

一般口座

1年間の株式の売却損益(譲渡損益)を自分で計算します。はじめての人には少しハードルが高くなっています。

証券会社によっては損益を計算するサポートツールなどを提供しています。

一般口座においても確定申告は、売却益(譲渡益)があったときに必要になります。

これだけ見ると特定口座(源泉徴収あり)を選べば何もしなくていいので、他の口座を選ぶ必要がなさそうにみえますがそうでもありません。

詳細は後で解説していきますので、3つの口座の大まかな違いを覚えておいてください。

特に売却損がでたときに損失の繰越控除がポイントです。

株式投資における売却益(譲渡益)の税金(所得税・住民税)の計算方法

一般口座を利用している場合、年間の株式売買における税金(所得税・住民税)の計算は自分でしなければなりません。

その場合の株式投資の譲渡における税金の計算方法は以下のようになります。

- 譲渡価額-(取得費+委託手数料等)= 譲渡益

- 譲渡益×所得税15%(住民税5%)= 所得税額(住民税額)

譲渡価額というのは売却金額と考えてください。

委託手数料というのは、証券会社が株式の売買の際に手数料を取りますのでその金額を差し引きます。

取得費というのは購入金額ですが、それが分かるならその金額です。

なかには購入日が何年も前で不明、あるいは親から相続したので金額が不明というケースも珍しくありません。

この場合には同じ銘柄の株式等ごとに、取得費の額を売却代金の5%相当額とすることができます。

実際の取得費が売却代金の5%相当額を下回るときにも、同じことが認められています。

国税庁 譲渡した株式等の取得費

株式投資にかかる所得と税金の種類

所得税というのは、1年間にかかった所得に対して税金をかけます。株式の売買をするときにどのような利益に税金がかかるかというと2つあります。

一つはその株式銘柄を保有していることで支払われる配当(その起業が利益の一部を株主に還元するもの)です。

株式の保有は、その企業に対する投資ですから、儲けがでれば配当というかたちで還元されます(配当がない企業もあります)。

企業業績などによって変動しますが、預金利息なようなイメージです。

もう一つが保有している株式を売却(譲渡)することで得られる売却益です。それぞれ所得の所得は次のようになります。

- 配当所得

- 譲渡所得

まずはこの2つがあるということを確認してください。

株式譲渡(譲渡損失、譲渡益)に必要な税金対策

株式の売買にかかる税率は20.315%(所得税15.315%、住民税5%、)です。なお所得税には、復興特別所得税分(15%×2.1%=0.315%)が含まれています。

株式投資をする投資金額や想定される利益、また損失がでた場合の損益通算(利益と損を相殺すること)を上手に活用することがポイントです。

株式の取引について初心者の人は、特定口座(源泉徴収あり)が簡単ですのでおすすめですが、もう少し突っ込んだところをみておきましょう。

確定申告(株式投資)のやり方、必要書類

ここまでお話したように株式投資の税金については、確定申告が必須なケースとしなくていい不要なケース、した方がいいケースがあります。

実際に確定申告するには確定申告の書類を取り揃えて、作成、提出という流れになります。

確定申告のやり方

この記事を読んでいるような人なら、ネットなどで作成する方法が簡単です。

納税地の税務署などにも必要な書類がおいてありますし、相談コーナーもあるのでリアルに相談ができます。

WEBを利用する場合、e-taxなどを利用することになりますが、2019年からスマホ対応がはじまっています(一度税務署などにいって事前にIDとパスを取得する必要あり)。

パソコンなどでも作成可能です。

- 書類の作成 手書き、あるいはWEB(パソコンやスマホでのe-tax)

- 提出 印刷して税務署へ持ち込みあるいは郵送、e-taxからオンラインで送付)

確定申告に必要な書類

株式の譲渡にかかる税金の確定申告についての必要書類は、特定口座か一般口座かで多少異なります。共通の書類は下記の書類です。

- 確定申告書 様式Aまたは様式B

- 給与所得、退職所得、公的年金による雑所得などがある人はその源泉徴収票

直接税務署に行って持ち込んで提出する場合には、印鑑およびマイナンバーカードや通知カード+本人確認書類も必要です。

特定口座

年間取引報告書(毎年1月末くらいまでに口座開設先の証券会社より送付される)

※複数の証券会社で上場株式の譲渡がある場合、それぞれについて必要

※各口座での損益通算(利益と損の相殺)をする場合には、譲渡収入、取得費、所得または損失などを合計した金額を記した合計表を貼付

一般口座

株式等に係る譲渡所得等の金額の計算明細書

2020年の確定申告から提出不要になった書類

国税局が他の添付書類や行政機関との間の情報連携等で記載事項の確認を行うことなり、2020年の確定申告では株式関連の税制では次の書類の添付が不要になっています。

- 配当等とみなされる金額の支払通知書

- 上場株式配当等の支払通知書

- 特定口座年間取引報告書 など

証券口座を開設している証券会社から今年は書類がこないと思っている人はこうした改正によるものです。

これらの書類は口座のある証券会社でWEB上で閲覧できるようになっているので確認してみてください。

確定申告不要のケースと株の譲渡損失の繰越控除

申告不要でも確定申告したら税金を還付される可能性があるケース、確定申告が不要でも、申告した方が得になるケースがあります。

- 複数の証券会社で、特定口座(源泉徴収あり)を利用している

- 特定口座(源泉徴収あり)で、損益通算(利益と損を相殺すること)を使う

損失があると源泉徴収ですでに支払った税金から、損失を相殺して還付されることがあります。

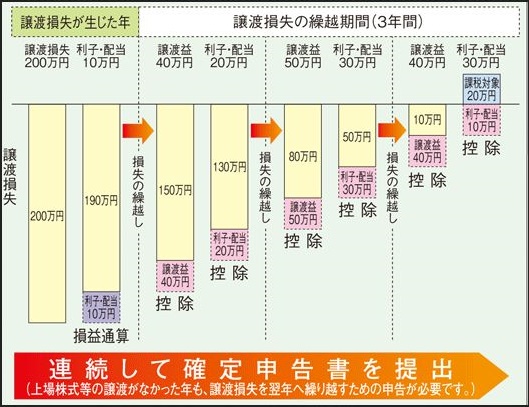

2番目のケースも同様です。損益通算は確定申告などを条件に3年間繰越することができます(譲渡損失の繰越控除)。

その年の利益から損失が引ききれなかった場合は翌年に繰越できます。

このようなケースでは、確定申告する必要はありませんが、した方がよいケースに該当します。下記の図と関連記事を参考にしてください。

株式の譲渡益(売却益)があるのに確定申告しないとどうなる?

はじめに確認しておくことは、確定申告が必要なのか、不要なのか、任意なのかということです。

確定申告が必要であるにも関わらずしないというのは論外です。バレなければラッキーなどというほど甘いものではありません。

決められた期限の次の日から納付日までの延滞税がかかります。

株式の税金について少なく申告、あるいは決められた期限に確定申告や納税の手続きをしないと、さらに無申告加算税がかかることがあります。

税金を滞納すると、財産の差押えなどの滞納処分を受けることがあります。

無申告で知らん顔というのはやめておきましょう。むしろ面倒なことや支払わなくてもいいペナルティを受けるだけです。

まとめ

株式投資をするのは資産を殖やす、配当を受けたり、優待を受けたりいずれにしてもお金の面で得をすることを目的にしているでしょう。

お金の面で所得が入ると必ず税金が関係してきます。

株式の売却益、売却損のいずれの場合でもどのような対応をすればいいのか、個々の場合の投資スタイルに当てはめて税金の対策を取っておきましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。