確定申告の必要書類をタイプ別に解説(2025年)

確定申告には共通して必要な書類とふるさと納税や住宅ローン控除、医療費控除の適用など内容によって個別に必要な書類があります。

■この記事で学べること

【1】確定申告に必要な書類(共通)

【2】各種控除で必要な書類(住宅ローン控除、医療費控除、ふるさと納税など)

【3】タイプ別の確定申告必要書類(個人事業主、サラリーマン・アルバイト、副業、年金受給者など)

電子申告が進んでいますが、確定申告に必要な書類について、2025年(令和7年)版でまとめます。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

確定申告に必要な共通の書類

確定申告の必要書類には、誰が確定申告する場合でも共通して必要な書類とその内容(医療費控除や住宅ローン控除の適用など)によって別途必要な書類があります。

他にもサラリーマンのように年末調整で所得税を支払っている人、個人事業主のようにそうでない人ではまた違います。

なお、e-taxなどでスマホやパソコンからオンライン上で確定申告する人は、わざわざ「書類」を作る必要がないものもあります。

ネットやスマホでの申告方法も検討してみてください。

必要な書類とは何かをあれこれ調べる手間はありません。では共通書類についてみていきましょう。

確定申告書

確定申告書は必須です。令和3年分までの確定申告書は、様式Aと様式Bになっていましたが令和4年分(令和5年の確定申告)から統一されています。

書式が必要な人は下記からダウンロードしてください。

各種の控除を受けるための証明書

各種の控除を受けて税金を安くするにはそれを証明する書類が必要です。

生命保険料控除などは、10月中旬くらいから郵送で送られてくるでしょうがあれと同じようなものです。

これらのものでサラリーマンなどは年末調整で手続きを済ませている人は、確定申告で提出する必要はありませんが、例えば次のようなものです。

全部見る必要はありませんが、自分が該当するところを拾ってください。

- 生命保険料控除(一般・介護医療・個人年金の3種類)

- 地震保険料控除

- 小規模企業共済等掛金控除(個人型確定拠出年金(iDeCo)、小規模企業共済などの加入者)

- 社会保険料控除(健康保険、国民年金、厚生年金など)

- 雑損控除(災害等でのやむを得ない支出の金額の領収書、災害を証明する罹災証明、盗難届など)

- 医療費控除

- 住宅ローン控除(初年度のみ。2年目以降は年末調整)

- 寄附金控除(ふるさと納税など) など

これらの書類は確定申告で提出が必須ではなく、出さなければ控除が使えないということです。

なお、医療費控除や住宅ローン控除、寄附金控除の3つは他の項目で別途解説します。

給与所得の源泉徴収票

会社員・公務員、アルバイト・パートなど給与所得があり、確定申告する人は源泉徴収票(原本)が必要です。

個人事業主の場合でも、自分の事業と別に他の会社に勤務していたり、法人の役員で給与や報酬を得ている場合には源泉徴収票が発行されます。

この場合には書類として必要です。後でもう一度解説しますが、年金受給者の場合は公的年金等の源泉徴収票が必要です。

その他

確定申告書類を税務署に持ち込むあるいは書き方を教えて貰う、郵送する、オンラインなどで変わりますが次のものについても覚えておきましょう。

- 認印

- 銀行などの口座番号(税金が還付される場合)

- 本人のマイナンバーカード、通知カード・身分証明書など

- 扶養している家族や事業専従者がいる人は、そのマイナンバーが分かるもの

確定申告の際に、マイナンバーカード等のコピーの提出が求められますがこれが原則です(毎年必要です)。

但し、現状は罰則はありません。

e-taxを利用するときもマイナンバーが必須でしたが、2019年1月からID/パスワード方式が導入されています(暫定的措置)。

税務署に行って手続きするとマイナンバーなしでe-taxが使えます。

確定申告とマイナンバーが気になる人は下記の関連記事にも目を通しておいてください。

各種控除を適用する場合の確定申告の必要書類

共通事項でも記載しましたが、控除を適用する場合にはそれを証明するための書類の添付が必要になります。

ここでは確定申告ででてくる代表的な控除についていくつか必要書類を補足します。先ほどの共通書類の他に次のものが必要と考えてください。

住宅ローン控除を適用する場合の確定申告の必要書類

住宅ローン控除については、初年度のみで2年目以降は年末調整で処理されます。その上で住宅ローン控除の適用には次の書類が必要です。

- 住宅借入金等特別控除額の計算明細書

様式のダウンロードは下記から可能です。

国税庁 医療費控除明細書(内訳書)

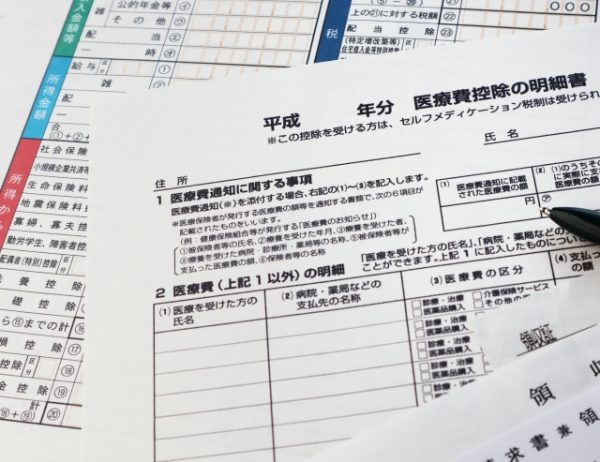

医療費控除を適用する場合の確定申告の必要書類

確定申告で医療費控除の手続きをする際の書類は、2018年の確定申告から簡素化されています。

以前は領収書が必須でしたが、不要になりました(5年から「保管」は必要)。

具体的には、次の書類が必要です。

- 医療費控除の明細書(もしくはセルフメディケーション税制の明細書)

医療費の金額のよって上記のいずれかの明細書を自分で作成します。

なお、健康保険組合から送られてくる「医療費のお知らせ」の内容を転記して済ませる事も可能です。

ふるさと納税を適用する場合の確定申告の必要書類

ワンストップ特例制度が利用できれば、寄附金控除を適用するためにふるさと納税で確定申告する必要はありません。

前年に寄附した自治体が5箇所までで、ワンストップ特例申請書を提出していればこの件だけについて確定申告が必要になることはありません。

ふるさと納税で確定申告する場合には、下記の書類を共通書類に添付してください。寄付をした自治体から送られてきます。

- 寄付受領証明書

タイプ別の主な確定申告の必要書類

ここからは個人事業主、サラリーマン、アルバイト、副業、年金受給者などタイプ別に確定申告の必要書類をみていきましょう。

冒頭の共通事項の書類にプラスして、タイプごとの書類が必要と考えてください。

個人事業主の確定申告に必要な書類

個人事業主の場合には、確定申告が必須です。

起業してはじめての人以外は書類が分からないということはあまりないかもしれませんが、必要なところはチェックしてください。

個人事業主やフリーランスの場合、白色申告と青色申告があるので分けて記載します。

個人事業主の場合、確定申告の必要書類の共通事項以外にも前提として確認しておく書類があります。次の2つです。

- 支払調書

- 各種経費の領収書

個人事業主の場合、取引先などが業務の報酬に源泉徴収しているものについてはそこから「支払調書」が発行されます。

だいたい1月末くらいまでに届くはずですので、届かなければ取引先に確認して申告書と一緒に提出してください。

経費の領収書は提出するものではありませんが、かかった経費を証明するものです。

その年ごとにスクラップブックなどを使って整理しておいてください。

最初に書きましたが、個人事業主の場合は確定申告書は様式Bを使います。

その上で白色申告か青色申告かで必要書類が変わります。

白色申告

白色申告の場合にはさらに次の書類が必要です。

- 収支内訳書

青色申告

青色申告にすると少し確定申告に手間がかかる分、色々と特典があります。個人事業主なら青色申告をするようにしてください。

事前に税務署へのその旨の手続きが必要です。青色申告で必要な書類は下記のとおりです。

- 青色申告決算書

ここまでくると自分で確定申告するケースでは手書きの確定申告書は、結構負担になるはずです。

確定申告ソフトやe-taxなどを利用することを検討してください。

なお青色申告は2021年の確定申告から要件を満たしていないと65万円の控除が受けられません。

詳細は下記の記事にありますが、ネットで手続きする必要があります。

サラリーマン・公務員・アルバイト・退職者の確定申告に必要な書類

サラリーマンや公務員、アルバイトなどの給与所得者は、原則は年末調整されています。

その上で自分が「確定申告が必要な人」なのか、「確定申告をした方がいい人」のかきちんと確認しておきましょう。

これらを年の途中などでの退職者だと年末調整されないこともあるので、確定申告が必要なケースが出てきます。

- 確定申告書

- 各種控除に必要な添付書類

- 給与所得の源泉徴収票

- その他

上記のように冒頭に記載した共通事項の必要書類に住宅ローン控除や医療費控除、ふるさと納税など利用したい控除に必要な書類を添付します。

副業をしている人の確定申告に必要な書類

副業と言ってもサラリーマンが本業の人が、こっそりコンビニでバイトしている、勤務先と別に個人事業をしている、不動産投資や株式投資などをしているなどある意味これらは副業です。

何をしているからによって書類が変わってきます。

前項のサラリーマンの確定申告に必要な書類と基本的な考え方は一緒です。

個人事業をしてそれなりに売上があるなら個人事業主のところを参考にしてください。

大事なことをもう一つ。

本業である勤務先にバレたらまずいという人は、確定申告の書類提出の際に住民税の支払い方法など記載するところを間違うと会社にバレます。

間違わなくてもバレる可能性はありますが、基本的な知識は下記の記事を確認してください。

年金受給者の確定申告に必要な書類

年金受給者は年金額にもよりますが、一般的に確定申告不要のケースも珍しくありません。

公的年金等の源泉徴収票の「支払金額欄」の金額が400万円以下なら不要です。

但し、医療費控除などを控除を使うときには必要になります。

- 確定申告書

- 公的年金等の源泉徴収票

- 各種控除の証明書類

政府広報オンライン 年金受給者の確定申告不要制度

まとめ

確定申告の必要書類をタイプ別に解説(2025年)、についていかがでしたか。

確定申告もe-taxなどの利用が広がってきているので、オンライン上で行う方が手間がかかりません。

特にサラリーマンなど給与所得者の場合、年末調整されていれば個人事業主よりも入力項目が少なくて簡単です。

領収書なども電子化されてくるようになるでしょうから、少しずつ紙で行うものは少なくなってくるでしょう。

- 自分の属性(給与所得者、個人事業主、年金受給者、副業など)

- 通常と別に使いたい、使える控除(医療費控除、寄附金控除など)

上記の2つをすり合せて確定申告に必要書類をチェックしてください。

【参考】

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。