【副業の税金対策と確定申告】ばれる・ばれない?申告のやり方と必要書類2025

副業がNGの企業に勤めている人で副業をしている人は会社にばれないか、また税金対策や確定申告がどうなるか気になる人は多いでしょう。

■副業の税金と確定申告の記事で学べること

【1】確定申告・副業の税金はいくらから?

【2】確定申告と副業が20万円以下の意味

【3】副業で確定申告しないはあり?

【4】副業は会社にばれる?ばれない?

【5】確定申告を副業でするやり方と必要書類

副業をしている人の税金と確定申告2025年(令和7年)についてそのポイントや注意点をまとめます。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

確定申告・副業の税金はいくらから払う?

最初に結論をお話すると「副業による収入が20万円以下」であれば確定申告をする必要はなく税金も支払わないで済みます。

詳細はこの後で解説しますが、副業という言葉がでてきている段階で、会社員で給与所得を得て生活していることが本業であることを前提にしてください。

本来、税金の話をする上で「副業」という区分の所得があるわけではありません。

どのような種類の「所得」を得ているかがポイントです。

所得の種類を理解する

会社員の給与所得と書きましたが、お金を得る方法によって「所得」は10種類に分けられます。

それぞれの所得によって税金のかかり方が違います。

具体的には所得には次の10種類があります。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

副業についてまずはこの所得の種類と内容を理解しておく必要があります。

自分で事業をしている人は副業とは言いませんから、会社員などの給与所得者の人が前提です。

本業は勤務先からの給与所得です。

ポイントになるのがどんな副業をしていて、上記のうちどの所得に該当するかです。

具体的にみていきましょう。

どんな副業をしているかがポイント

例えば、単に副業といっても次のように所得を得る方法はさまざまです。

例えば会社員の人からみれば、勤務先の会社以外からの所得は副業というとらえ方になるでしょう。

例えば株式投資などであれば、副業というよりは「資産運用」です。税金のかかり方もどの所得をとっているかで変わってきます。

- コンビニなどでのアルバイト、日雇い仕事など勤務先以外で給与をもらう

- 賃貸不動産経営による家賃収入

- 株式投資やFXなどによる投資の収入

- 転売やブログ運営によるアフェリエイトなどの売買収入や広告収入

- 副業として小規模ながら事業をはじめた

副業で20万円以下は確定申告不要だとお話しました。

不動産の家賃収入や投資による収入であれば、そもそも勤務先の副業の概念に当たるのかということがあります。

小さなマンションを購入して住んでいたが、一戸建てを購入して引越し、マンションを人に貸すことにしたなどは別に珍しいことではないでしょう。

これは資産運用もしかりです。

特に副業の税金についての確定申告は、アフェリエイト報酬や転売など事業をはじめて報酬があるなどのケースを前提にみていきます。

これらの報酬であればどの所得に該当するかというと事業所得や雑所得などに該当してきます。

規模や年数など色々ありますが、本業が会社員で給与所得で生活、副業としての位置付けでの報酬であれば基本的には雑所得になります。

個別にさまざまなケースがあるでしょうから、税務署などに事前に確認しておきましょう。

匿名の相談で大丈夫です。

国税庁 税についての申告相談

本業といえる会社からの給与以外に所得が発生するなら、まずはこの10種類の所得について確認してください。

確定申告と副業が20万円以下の意味

副業が20万円以下の意味

副業において確定申告でいくらから税金を支払うかというと、繰り返しますが20万円以下が一つ目のハードルです。

通常会社からのお給料について勤務先で年末調整をしてくれているでしょうから、給与所得や退職所得以外の所得が20万円以下であれば確定申告は不要です。

副業での収入が20万円以下でも、例えば次のような場合は確定申告をした方が良いケースです。

- 住宅ローン控除(初年度)

- 医療費控除

- 雑損控除(自然災害などの被害があった)

- ふるさと納税で確定申告が必要なケースに該当 など

ここは副業にこだわらずに柔軟に考えてください。

20万円から副業の経費を差し引いてよい

例えばWEBで物販をしているとか、ブログから広告収入があるようなケースで20万円を超えているケースだとします。

WEBの作成費用やランニングコスト、打ち合わせの際の交通費、通信費などかかった経費は差し引くことができます。

領収書の提出などは求められませんが、証明書類として保管しておく必要があります。

かかった経費の領収書などは分かるようにしておきましょう。

副業で確定申告しないはあり?

確定申告をする、しないについて論じる前に確定申告が必要かどうかという問題があります。

確定申告が必要な人とは?

以下のどれに該当するかが大きなポイントです。

- 副業収入があっても、確定申告をしなければならない人(必須)

- 副業収入があっても、確定申告が不要な人(不要)

- 副業収入があっても、確定申告をした方がいい人(任意)

少なくても確定申告をしなければならない人に該当するのであれば、確定申告は必須です。

副業で確定申告しないとどうなる?

納税は国民の義務ですから、これを意図的にしなかったとなれば罰則があります。

「無申告加算税」「延滞税」などが課せられる可能性があります。本来納めなければならない分の税金に加えて、さらに支払わなければなりません。

悪質な場合はさらに重加算税や刑事罰の可能性もでてきます。

この記事を読んでいる人は会社員など勤めの人でしょうが、本業(会社からのお給料)については、所得税や住民税がしっかり徴収されているはずです。

これを納税義務があるのにうまく逃げている人がいたら、何か腹が立ちませんか。

だからこそそうした人がいる場合には、しっかり罰則があるのです。

面倒なことになるだけですから、きちんと要件に該当するなら確定申告をするようにしてください。

仮に副業の確定申告はしていない人が多いらしいと思っても、誰もあなたの副業の税金の責任は取ってくれません。

副業の税金や確定申告で会社にばれる?ばれない?

副業をしていることを会社にばれるか、ばれないかというと、ばれる恐れは常にあると考えておいてください。

こうすれば絶対に大丈夫というものではありませんし、対策をしていても何かの手違いで分かってしまう可能性も否定できないからです。

副業がばれる主なパターンは例えば次のようなケースです。

無申告(確定申告しない)

先ほど確定申告必須の人がしなければ罰則があるという話をしました。

税務署などから問い合わせや調査が入ることで副業が会社にばれることがあります。無申告な上に禁止されている副業をしていたことがばれたら最悪です。

副業分の確定申告など必要なことはきちんとしておきましょう。

副業収入の住民税の徴収方法(特別徴収、普通徴収)

給与天引きで税金を徴収する方法を「特別徴収」、納付書などが郵送され自分で納税する方法を「普通徴収」といいます。

本業が会社員の人は、所得税や住民税は給与から天引きされています。

多くの場合、年末調整ですべて完了していれば差額が生じません。

しかし本業の給料+副業の収入があると、住民税の計算が合わなくなります。会社員の人が給料から住民税が引かれているのは、「特別徴収」になっているためです。

一部の例外を除いて原則として、住民税については事業主である勤務先の企業が特別徴収しなければなりません。

これが前提です。但し、特別徴収と普通徴収を併徴する方法もあります。

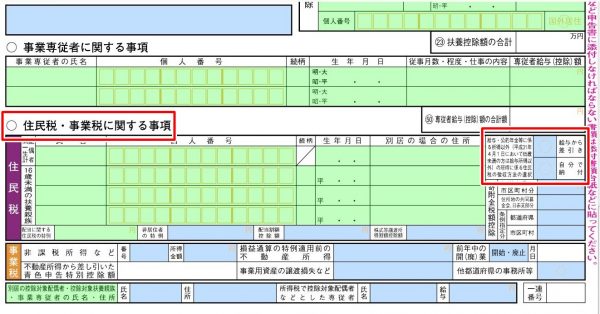

確定申告する人は、副業収入分の住民税の徴収方法を特別徴収ではなく、普通徴収にしておきます(確定申告の提出書類の選択欄にマルをつける)。

つまり自分で直接納付するということです。確定申告書類の下記の赤枠の箇所に該当欄があります。なお、別途届出する方法もあります。

これで安心しないで確定申告が終わった後に副業の収入についての住民税の徴収方法が、特別徴収になっているか自治体などに確認しておきましょう。

繰り返しますが、こうすれば絶対大丈夫というものではありません。

所轄の行政にまずは問い合わせをしてみてください。住民税は地方税なので、役所などに住民税課などがあるはずです。

勤務先と相談するように言われるかもしれませんが、行政によってどのような対応をしているかは分かりませんから直接確認することが一番です。

いずれにしても勤務先に内緒で副業などをしていれば、どのような方法をとってもそれがばれる可能性はあると考えておいた方がいいでしょう。

下記の記事も参考にしてください。

確定申告を副業でするやり方と必要書類、経費

最後に確定申告をするやり方と必要書類、経費などについてみておきましょう。

確定申告のやり方

確定申告は自分納税地の税務署になります。勤務先の最寄り税務署とは違います。

確定申告書類の作成の仕方と提出の仕方にわけて説明します。

- 確定申告書類作成

- 手書きで作成

- 会計ソフトなどを使って作成

- e-taxを使って作成

分からないことが多いから無料誰かに聞きたいという人は、確定申告の時期になれば税務署で書き方の指導などはしてくれますので利用してください。

税務署は平日なので会社で休みを取る必要がありますが、例年2月に日曜日に開庁する日が1日か2日かあるのでこうしたものも利用してください。

会計ソフトなどを使えば比較的簡単にできますが、e-taxを利用して申告書の作成も可能です。

確定申告書類の提出

確定申告の書類の提出方法は主に3つあります。

- 税務署に直接持ち込み

- 税務署に確定申告の書類を印刷して郵送

- オンラインからe-taxで送信

コロナ禍などもあり、オンラインに対応できる人はその方がいいでしょう。

副業の確定申告の必要書類

- 確定申告書AまたはB

- 給与所得の源泉徴収票

- 各種控除(医療費控除、雑損控除、保険料控除など)のための証明書や添付書類

- 報酬などの支払い調書

確定申告書にはAとBがあります。確定申告書Aは、所得の種類が給与所得や公的年金等・その他の雑所得、配当所得、一時所得のみで予定納税のない方が使います。

確定申告書Bは、事業所得や不動産所得がなど、所得の種類にかかわらず誰でも利用することができます。

どちらを使うかはどんな副業なのかによって変わってきます。

確定申告書の所得の内訳欄に書ききれない場合には、所得の内訳書を使います。

生命保険料控除などは、毎年手続きしていて年末調整でほぼ済んでいるはずです。

副業の人の場合には年末などに新たな保険に加入したりして年末調整に間に合わなかった場合には利用しましょう。

各種書類などの確認やダウンロード、作成は下記から可能です。

国税庁 確定申告書等の様式手引き等

副業の必要経費

副業の収入が20万円を超えていても、必要経費を差し引くことで20万円以下になることがあると説明しました。

必要経費については運営しているHPを維持するためのランニングコストなどと言いましたが、業種によって自宅を事務所代わりにしたり、水道光熱費も事業に関係するケースもあります。

副業についての営業活動などに自動車を使うならガソリン代や高速代、自動車保険料なども関係してくる場合もあるのです。

これらのものは当然プライベートでも使います。副業は個人事業のようなかたちになるケースだとこれらを経費にする場合、「家事按分」というものがでてきます。

自宅兼プライベートサロンのような副業であれば、水道光熱費も関係するので一定割合、例えば50%を経費にするなどということです。

これが家事按分です。業種や業態によりますから、こうしたことは一度は専門の人に聞いた方が方向性が見えてくるはずです。

副業の経費といっても色々ありますので、使えるものはしっかり経費にしましょう。

まとめ

副業OKという会社もまだまだ一般的ではありません。家計の足しにする、将来独立を目指すなど副業にも色々と個別に事情があるでしょう。

経費を含めて20万円を超える収入になるなら、副業収入にも確定申告が必要です。

びくびくしながら副業を続けるのも精神衛生上よくありませんから、就業規則などもよく確認して可能であれば、勤務先に相談することも考えておきましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。