金融所得課税の引き上げと見直しの方向性~金融所得課税の問題点とは?

金融所得課税の引き上げ・増税は棚上げされたものの、令和4年度税制改正大綱に中にも少し触れられています。

■金融所得課税の記事で学べること

【1】金融所得課税とは?

【2】世界の金融所得課税と国際比較

【3】引き上げの問題点と今後の方向性

金融所得課税の引き上げ・増税と1億円の壁とは何か、問題点、そして今度の動向についてファイナンシャルプランナーがまとめます。

この記事のもくじ

金融所得課税の引き上げ・増税と1億円の壁とは?

金融所得課税とは?

金融所得課税は、株式や投資信託、fx、預金などのいわゆる金融商品から得た所得(株式譲渡益や配当金、利子など)に税金をかけることをいいます。

こうした金融所得に対する税率は一律に設定されており、20.315%(所得税15%・復興特別所得税0.315%、住民税5%)です。

※以下、この記事では金融所得課税の税率を20%と書きます。

つまり株式の売却益などがどれだけあっても税率は20%で固定されたまま変わることはありません。

さらにこれらの金融所得は原則として他の所得とは分けて課税する申告分離課税です(利子所得は源泉分離課税、一定の配当所得は総合課税の選択可など例外あり)。

他の所得と分けずに合算することを総合課税と言いますが、申告分離課税は他の所得と合算されません。

そのため金融所得についてはいくら所得が増えても税率は約20%のままです。

一方で、所得税において所得は10種類あります。その中には超過累進課税で税率が固定されていないものもあるのです。

所得税の超過累進税率

10種類の所得とは、「利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得・雑所得」です。

それぞれ所得ごとに特性が異なるので、税金のかかり方が違います。

例えば会社員や公務員などの人は「給与所得」、自営業やフリーランスの人は「事業所得」という所得区分になりますが、これらには超過累進税率が適用されています。

超過累進税率というのは所得が多くなることに比例して段階的に税率が高くなっていきます。

所得が少ない人は税金の負担が軽くなり、所得が多い人からは多くの税金を納めることになるため、公平に税を負担する仕組みになっているわけです。

具体的には次のようなイメージです。

出典:国税庁

実際の税率の詳細は下記のようになっており、所得によって段階的に引き上げられていきます。

出典:国税庁

金融所得課税の1億円の壁とは?

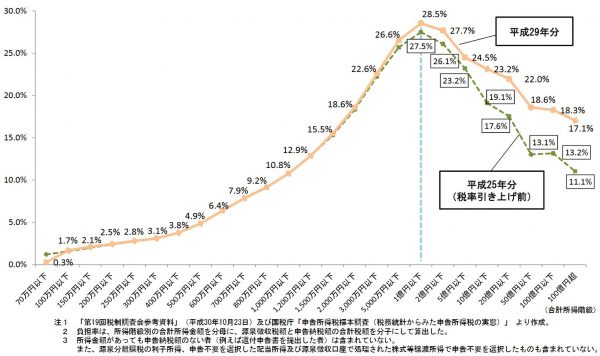

出典:令和元年度東京都税制調査会 第2回小委員会 金融所得課税に関する資料 申告納税者の所得税負担率より抜粋

所得税には超過累進税率という仕組みが導入されていると言いました。

2021年9月末の自民党総裁選から新政権誕生後の10月以降、頻繁に「金融所得課税の引き上げ・見直し」とともに「1億円の壁」という言葉が頻繁に報道されました。

上記と似たような図がネットニュースや新聞などにも掲載されました。

金融所得の税率が現状一律で約20%、給与所得や事業所得などは超過累進税率で所得に応じて税率が増える仕組みです。

しかし所得が1億円を超える高所得者になるほど税率が下がってくるということがよく分からないという人も多いでしょう。

所得の多い人や資産家、お金持ちほど多くの金融資産を保有しています。

繰り返しますが金融資産からどれだけ所得を得ても税率は20%のままです。

給与所得や事業所得などで超過累進税率が適用されて税率が上がっても、上場株式の売却による所得は一律20%です。

所得ごとではなく給与所得や株式の譲渡など「その人の所得全体」でみることをイメージしてください。

超過累進税率で給与所得の税率が上がっても、金融所得(税率が20%で固定)の比率が多く、1億円を超えると所得全体の実質的な税率が下がるという意味です。

仮に給与所得や事業所得における税率が最高税率でも金融所得課税は20%ですから、この部分の所得が多ければ多いほど実質的な税率は下がりますす。

これがいわゆる金融所得課税における1億円の壁です。

これを変えるべきではないかというのが議論の発端です。

何がどう変わるか何も議論は始まっていませんが、金持ちからはもっと税金を取ればいいという感情的な声をよくみます。

しかし仮に税率が一律に引き上げられたら、いま投資をしている人やこれから投資をはじめて資産を増やそうという普通の人にも大ダメージです。

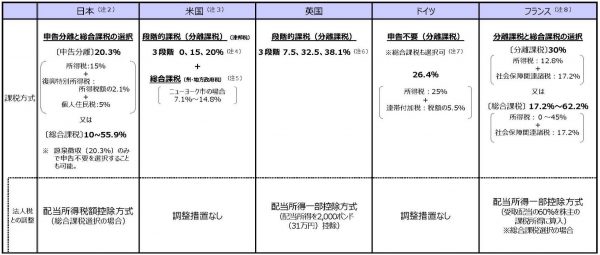

世界の金融所得課税の状況と国際比較

日本で金融所得課税の引き上げ・増税に関する話が出てきた中で、世界では金融所得についてどのような課税がされているか、その国際比較をみてみましょう。

主要国の配当課税の概要(2022年1月現在)

出典:財務省 所得税など(個人所得課税)に関する資料 より一部抜粋

※上記の表の注釈は量が多くなるので割愛しています。

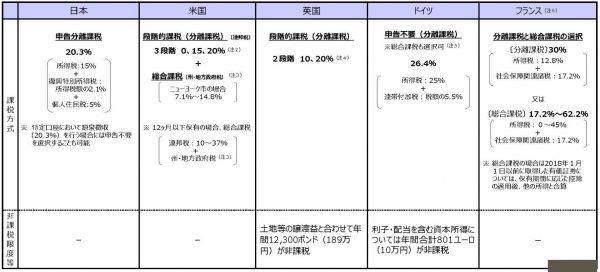

主要国の株式譲渡益課税の概要(2022年1月現在)

出典:財務省 所得税など(個人所得課税)に関する資料 より一部抜粋

※上記の表の注釈は量が多くなるので割愛しています。

このように主要国と比べてみると、一律20%というのは分かりやすさはある一方、柔軟性に欠けるとも言えます。

金融所得課税の引き上げについての問題点と見直し

金融所得課税の引き上げ・増税の有無

投資をしている人、これからやろうと考えている人にとって、金融所得課税の引き上げ・増税は大きな問題です。

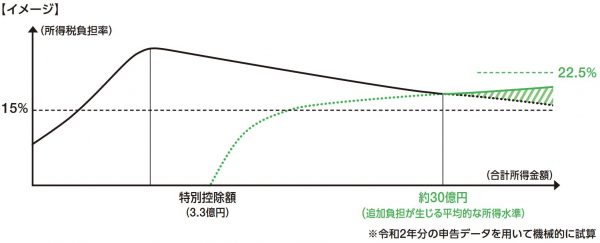

令和5年度税制改正により、税負担の公平性の観点から、極めて高い水準の所得に対する負担の適正化のための措置が設けられます(令和7年分の所得から適用)。

<具体的な内容>

① 通常の所得税額

②(合計所得金額※ ー 特別控除額(3.3億円))×22.5%

→②が①を上回る場合に限り、差額分を申告納税

※株式の譲渡所得のみならず、土地建物の譲渡所得や給与・事業所得、その他の各種所得を合算した金額。

※スタートアップ再投資やNISA関連の非課税所得は対象外であるほか、政策的な観点から設けられている特別控除後の金額。

下記のようなイメージになります。

出所:財務省 令和5年度税制改正より

結論としてはかなり高額な資産を持っている人以外は今のところ関係のない話です。

金融所得課税の問題点

金融所得課税の問題点というと意味合いが2つあります。

一つは現行の問題点、もう一つは金融所得課税を引き上げ・見直しの問題点です。

それぞれみていきましょう。

金融所得課税の現行の問題点

すでにお話したように金融所得課税の1億円の壁が問題にされています。

給与所得や事業所得などのように所得税負担率は所得の高い人ほど上がっていくべき(税金を支払う力がある)という点からは、税率が20%固定の金融所得を見直しするべきということになります。

金融所得課税の見直しの問題点

これから議論がはじまることなので、政府が具体的などのようなかたちで金融所得課税を見直しするつもりなのかはわかりません。

投資にはリスクがあります。

投資対象によってリスクに幅はあるものの株や債券、投資信託などは元本が保証されているわけではありません。

リスクを取って成果を手にしたものに増税するようであれば、ある意味ペナルティを課すことになってしまいます。

また「貯蓄から投資へ(現在は貯蓄から資産形成へ)」ということで、政府が投資の普及を訴えてきました。

2019年6月3日に公表された金融審議会の市場ワーキング・グループ報告書が発端となった老後2,000万円の件については、不足する分については自助努力も必要です。

その自助の中には投資による資産形成も含まれているもので、これらと逆高する動きです。

仮に金融所得課税が強化されるということであれば、こうした所得が非課税になるNISA(新NISA,つみたてNISA)や確定拠出年金(iDeCo、企業型)の重要性は高くなると考えます。

将来的にはこうした動きに拍車がかかることも頭に入れておいてください。

まとめ

金融所得課税の引き上げと見直しの方向性~金融所得課税の問題点とは?、についていかがでしたか。

貯蓄から投資へという小泉政権からの流れに逆行するなど言われているものの長期的にはわかりません。

第2次安倍政権以降、何度が話が出てきましたが具体化していません。

目先は動きがなさそうですが、毎年の税制改正の議論について注目してください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。