積立投資の王道ドルコスト平均法のデメリットとリスク、活用法3選

ドルコスト平均法は投資信託や株式などの毎月の積立投資において使われる投資方法です。

メリットはあるものの当然リスクやデメリットが存在しますから万能でもありません。

■この記事で学べること

【1】ドルコスト平均法とは?

【2】ドルコスト平均法は万能か?そのデメリット・リスク

【3】積立投資でのドルコスト平均法の活用方法

積立投資の王道ともいえる「ドルコスト平均法」についてファイナンシャルプランナーがわかりやすく解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

ドルコスト平均法とは?その内容と由来

ドルコスト平均法とは?わかりやすく説明すると、、

ドルコスト平均法とは、一定金額で同じ投資商品を定額購入で買い続ける投資手法のことです。

常に「一定の購入量」ではなく、「一定金額」を購入し続けるところがポイントです。

積立投資をする際に使われる投資方法です。

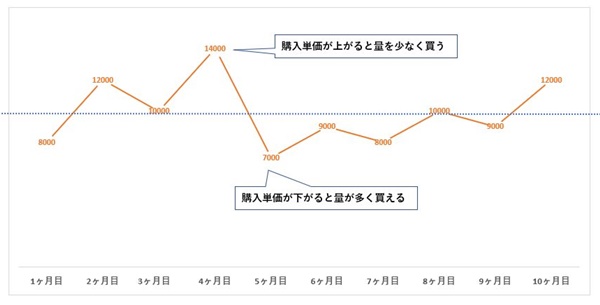

投資商品は価格が上がったり、下がったりするので「一定金額」を購入し続けると価格が上がった時は購入量が少なく、下がったときには購入量が多くなります。

これによって投資商品の購入単価を平準化する効果があるので、購入単価の平均値が有利になるとされています。

イメージにすると下記の図のようになります。

投資をする際にリスクを回避するためにリスク分散することが大切です。集中的に投資をすると大きく儲ける可能性もありますが、大損する可能性も高くなります。

ギャンブル的な要素が高くなると考えてください。

そのためリスクを分散するわけですが、リスク分散には次の2つの意味で分散が必要です。

- 時間(購入のタイミング)の分散

- 投資対象の分散

資金をまとめてある時期に集中、ある一つの投資対象に集中投資した場合、当たったときには大きな成果になるますが、逆の場合には大きなダメージです。

毎月積立投資でコツコツ購入するドルコスト平均法では、購入タイミングによる時間分散は自動的にできていますので幅広い投資対象で実施すれば分散効果が高くなります。

リスク分散しているため、短期間で大儲けするような投資手法ではありません。

その意味ではドルコスト平均法は投資の初心者向け、あるいは資産をじっくり時間をかけて育てていきたい人に向いている方法です。

短期間に大きく儲けを出したい投機的な取引をしたい人には向いていません

ドルコスト平均法の由来と意味

ドルコスト平均法は、英語では「dollar cost averaging」です。言葉の意味はこれを見てわかるようにそのまま直訳です。

ドルコスト平均法のメリット・デメリットとリスク

ドルコスト平均法は、積立による時間分散効果に加えて、投資信託であれば株式や債券、REIT(不動産投資信託)、国内・海外の投資対象も含む商品であれば銘柄分散による効果も期待できます。

毎月継続して一定金額を積立することで、購入単価を平準化する効果があります。

一度はじめると毎月機械的に購入していくので、その後購入者はあまりすることはありません。

筆者はiDeCoや新NISA(つみたて投資枠)などの記事の中である程度の放置・ほったらかし運用と言葉を使っています。

もちろん価格が上昇したり、下落したりすると当初決めていた資産配分の割合が変わるので、このバランスを調整する必要はあります。

いずれにしても長期的な資産形成の主旨を理解していれば目先の価格変動にあまり振り回されなくなります。

これを踏まえてドルコスト平均法のメリット・デメリットを確認しておきましょう。

メリット

短期での集中投資をするのに比べれば価格の変動には振り回されにくくなります(長期の積立投資の主旨や意味を理解していることが必要)。

- 分散投資ができる

- 購入価格が平準化される

- コツコツお金を育てることができる

リスクとデメリット

その一方で、ドルコスト平均法にもリスクやデメリットなど注意しておくことがあります。具体的には次の3点です。

- 売却時(換金時)の相場の影響を受ける

- まとまった投資資金がある人の投資機会のロス

- 投資にかかるコスト

■売却時の相場の影響を受ける(下げ相場だとメリットが活かせない)

デメリット一つ目は換金するときの相場の影響を受けることです。

極端な話、投資期間中ひたすら下げ相場が続いていたらドルコスト平均法のメリットは活かせません。

誤解している人もいますが、価格が高いときにも安いときにも購入します。

相場が暴落するタイミングが何度もあって、売却するときに相場が暴騰しているイメージを持ってください。

リーマンショック後の10年程度の話でいうとリーマンショック、東日本大震災などの後、アベノミクス相場に乗って売却できた人は利益がでています。

しかし売却する際に下げ相場に入っていたり、暴落があると、ドルコスト平均法で積立投資をしても必ずしも期待した投資収益が上がるときは限りません。

購入をしているときが上昇相場で売却時に下落している相場にぶつかるとマイナスのリターンもありえます。

例えば確定拠出年金が、原則60歳から受取ることができて、最大70歳まで(10年間)年金を受け取るタイミングをずらすことができるのはこうしたことにも対応しているのです。

10年あればある程度相場環境も動きますので、選択肢が増えるということです。

ドルコスト平均法は、売却するときのタイミングのリスクを考えておく必要があります。

■まとまった投資資金がある人の投資機会のロスともいえる

ドルコスト平均法は、一定期間における長期の積立投資を前提にしています。

時間分散や銘柄分散をかけるので、短期間に大儲けするものではありません。

まとまった投資資金を持ちリスクがあってもいいという人にとっては、ドルコスト平均法の手法はリスクあるいはデメリットだともいえます。

正しくは短期の集中投資をする機会ロスです。

積立ではなく相場が下がったときに買い、上がったときは売るなどというスタンスでリスクを取る人向きではありません。

■投資信託などでドルコスト平均法の積立投資をする際のコスト。

iDeCoや新NISAの登場でノーロードタイプのものや運用管理費用(信託報酬)の安い投資信託も増えてきました。

手数料の安い投資信託などであれば大きな影響はありませんが、手数料がそこそこかかるものでドルコスト平均法による積立投資をすると、毎月購入するので手数料もその都度かかります。

投資対象(購入する金融商品)を選別すれば避けられるリスクですが覚えておきたいポイントです。

ドルコスト平均法の計算方法と始め方

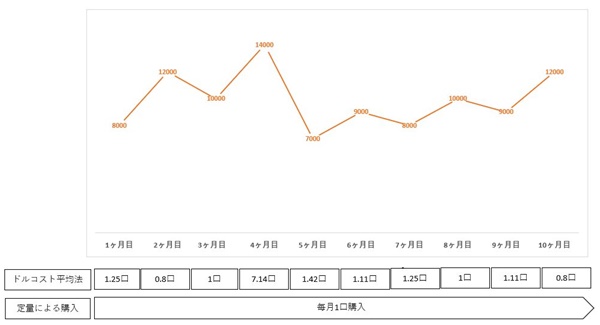

ドルコスト平均法が、定額購入の投資方法と説明しましたが、定量購入の場合と比較して計算方法がどのように変わるのか先ほどの図を使って比較してみましょう。

ドルコスト平均法の計算方法

ドルコスト平均法は、定額を購入していきますから10,000円で発売された投資信託があったら毎月10,000円ずつ定額で購入していきます。そのため毎月購入する口数(量)が変わります。

これに対して定量購入する手法は、定量購入しますから毎月1口購入していきます。そのため毎月購入する額が変わります。

図の10ヶ月の場合、ドルコスト平均法では約16.67口購入できていますが、定量による購入は10口の購入となります。

このように計算していくと購入できている量、そして単価が長い期間で大きく変わってきます。

ドルコスト平均法のシミュレーションは金融機関やネット証券などのWEBサイトにツールがあるので試算などをしてみたい人はそうしたものを利用してみてください。

ドルコスト平均法の始め方

具体的にドルコスト平均法の始め方についてですが、口座を開設していない人は証券会社などで口座開設をしてください。

ドルコスト平均法を申し込むというよりは、積立投資を始めれば結果としてドルコスト平均法を使うことになります。

新NISA(つみたて投資枠)などをまだ始めていないのであれば、手続きをすればドルコスト平均法も始まります。

将来の年金資産のことを考えるのであれば、iDeCo(個人型確定拠出年金)もあるでしょう。

これらは税制上のメリットがあるので積立投資を始める(ドルコスト平均法を始める)なら優先した方がいいでしょう。

その上で一般の税制優遇のない口座で投資信託の積立投資をはじめるのもありです。

ドルコスト平均法の活用方法3つ

ドルコスト平均法の3つの活用方法

ドルコスト平均法の活用に必要なことをチェックしておきましょう。

- 長期の積立分散投資

- 新NISA(つみたて投資枠)や確定拠出年金(iDeCo・企業型)

- 売却するときの戦略

ドルコスト平均法は積立投資の基本です。特にはじめて投資をする人にははじめやすい投資手法です。その主旨は小口で継続する積立分散投資です。

高いリスクがあっても短期の一点集中を考える人だと趣旨が合いません。

金融機関で投資信託などを購入してはじめるのもありですが、税制優遇があることを考えると新NISAや確定拠出年金を優先する方が先です。

まずはここから検討してみてください。売却時に下げ相場などになっているとしばらく様子を見ることも必要になります。

売却をいつ頃するかある程度見えている場合(老後など)、その数年前から市場動向をみて少しずつ売却したり、リスク資産を減らすなど対策を取りましょう。

かつかつの資金の中で投資をしていると売却の戦略にも余裕がなくなりますので無理のない範囲で投資してください。

ドルコスト平均法が活かせる投資対象は?

ドルコスト平均法を活かすためにどのような投資対象が良いかというと、小口でリスク分散効果のあるものが特に初心者向きです。

そうなると国内外に幅広く投資できる投資信託、かつ信託報酬などの投資コストが安いものということになります。

特に機械的に購入していくインデックスファンドなどは初心者向きです。

実際に新NISAなどの投資対象は低コストのインデックスファンドでほとんど構成されています。

最近は低コストの投資信託も多く、毎月購入するタイプだけでなく、毎週あるいは毎日購入するといったものなどもでてきています。

まとめ

積立投資の王道ドルコスト平均法のデメリットとリスク、活用法3選、についていかがでしたか。

ドルコスト平均法のリスクやデメリットについて、特に投資初心者の人は、売却のタイミングの見極めがこの手法の活用の鍵になります。

積立投資して育てた資産をいつどのようなタイミングで使うのかを考えておくことがポイントです。

投資信託などの場合にはリバランスなどもしておくと相場変動の影響を小さくすることができます。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。