住宅ローン控除(確定申告/年末調整)必要書類と忘れたときの対処法

住宅ローン控除(住宅借入金等特別控除)は新築・中古住宅を住宅ローンで購入した際、確定申告・年末調整で税金が安くなる制度です。延長となります。

■この記事で学べること

【1】住宅ローン控除の延長・改正内容と条件

【2】計算方法、必要書類

【3】いつ、いくらくらい還付?住民税も対象?

【4】確定申告と手続きを忘れた場合

【5】繰り上げ返済・借り換えと住宅ローン控除

2022年(令和4年)~2023年(令和5年)、新築・中古での住宅ローン控除に必須の適用条件や計算方法、必要書類、住民税、手続きを忘れた場合などのポイントをまとめます。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

住宅ローン控除の延長・改正内容と条件

住宅ローン控除の延長・改正の内容

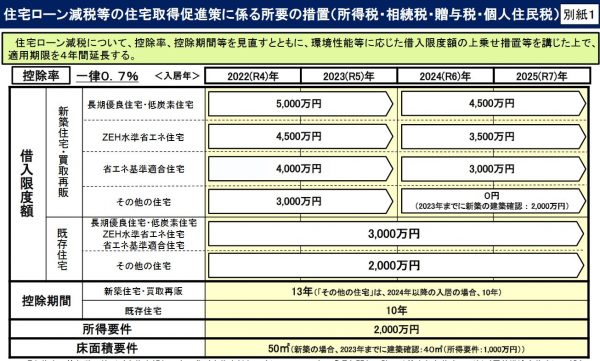

延長された住宅ローン控除の全体の動きは下記のようになります。

出典:国土交通省

住宅の種類は入居する年などによって控除率が変わるのがポイントです。2021年に期限の切れた改正前との比較は下記の表のようになります。

| 2022年(令和4年) | 2021年(令和3年) | |

| 入居年 | 2025(令和7年)年末 | 2021(令和3年)年中 |

| 控除率 | 住宅ローン残高×0.7% | 住宅ローン残高×1% |

| 減税額の上限 | 455万円 | 500万円 |

| 控除期間 | 原則新築13年

原則中古10年 |

原則10年 |

| 所得要件 | 2,000万円以下 | 3,000 万円以下 |

控除率が下がった一方で、新築の控除期間が長くなり、所得要件も下がっています。

続けて改正内容についていくつかポイントをみていきましょう。

対象住宅

改正後は、新築・買取再販住宅の場合、次の4区分になります。

- 長期優良住宅・低炭素住宅

- ZEH水準省エネ住宅

- 省エネ基準適合住宅

- その他の住宅

今回の改正前のその他の住宅に適用の借入限度(4,000万円)は、2023(令和5)年までに入居の場合、新築・買取再販住宅の省エネ基準適合住宅に適用されます。

またその他の住宅は借入限度額が引下げられます。

その他の住宅は、2024(令和6)年以降の入居の場合、2023(令和5)年までに新築の建築確認を受けることが必要です。

つまり省エネ基準に適合しない場合、住宅ローン控除が内容が変わりますから、購入する住宅性能によって控除が変わることが注意点です。

40㎡以上50㎡未満の住宅

この面積要件に該当する場合、2023(令和5)年までに建築確認を受けた新築住宅が対象です(合計所得金額が1,000万円以下の年のみ適用)。

中古住宅

築年数の要件が撤廃、新耐震基準への適合が要件になります。

このとき登記簿上の建築日付が1982(昭和57)年1月1日以降であれば、新耐震基準の適合とみなされます。

つまり1982(昭和57)年以降、建築された住宅であれば適用されるため、要件は緩和されました。

買取再販住宅

中古住宅で、宅地建物取引業者が取得、住宅性能の一定の向上を図るためのリフォーム工事が行われた一定の居住用家屋は、買取再販住宅として新築住宅と同じ取り扱いとなります。

そのため中古住宅で買取再販住宅に該当するケースでは、住宅性能にも注意しなければなりません。

住宅ローン控除の計算方法

住宅ローン控除の計算方法は、年末残高の合計額をベースに居住の用に供した年分の計算方法にから算出します(100円未満の端数金額は切り捨て)。

年度も延長されている制度なので、住宅の購入時期によって控除率等が異なるため計算式も違います。

改定前までの制度は、国税庁のHPにでていますので参考にしてください。

それぞれ真ん中くらいかその下あたりまでスクロールすると各年ごとの計算式がでてきます。

住宅ローン控除の必要書類

住宅ローン控除の適用を受けるために必要な書類は下記のものになります。源泉徴収票から下のものはすでに手元にあるはずです。

- 確定申告書(会社員はA様式、自営業等はB様式)

- 住宅借入金等特別控除額の計算明細書

- 土地・建物の登記簿謄本

- 源泉徴収票

- 売買契約書または建築請負契約書

- 金融機関等からの住宅ローンの借入金残高証明書

- マイナンバーカード等

確定申告などの際の必要書類ですので、自分で用意するものは手配しておきましょう。

住宅ローン控除の還付金は、いつ、いくらくらい還付?

還付されるというと、いつ頃、いくらお金が戻ってくるのか気になりますね。具体的にみていきましょう。

還付されるのはいつ頃?

時期によって違いがありますので何とも言えないところはありますが、国税庁のWEBサイトには次のように記載されています。

- 還付金の支払手続にはおおむね1か月から1か月半程度の期間を要する

- e-Tax(電子申告)で提出の還付申告は3週間程度で処理(1月・2月なら2~3週間程度)

国税局 税金の還付

いくらくらい還付される?

還付金については次のような金額になるとイメージしておくといいでしょう。

- 源泉徴収税額が控除額より多いケース 控除可能限度額=還付金額

- 源泉徴収税額が控除額より少ないケース 源泉徴収税額=還付金額

これは会社員などお勤めの人の場合です。自営業の人は毎年確定申告をしているでしょうから、いくら税金を納めているかによって当然変わってきます。

毎年の納税額からだいたいのイメージをしてください。

住宅ローン控除は税額控除ですから、納めている税金が少なければ還付される金額も少ないということになります。

繰り返しますが年間最大で40万円と聞くと、40万円戻ってくるものだと勘違いしている人がいますがそうではありません。

40万円還付と思っていると、考えていたより少ないということになりますから、自分の納税額や源泉徴収されている金額からおおよそイメージしておくといいでしょう。

住民税でも住宅ローン控除が適用できるケースがある

還付金のところで説明しましたが、控除できる可能限度額より源泉徴収税額が少ないと住宅ローン控除の枠を使い切れていないことになります。

このように所得税の徴収額を上回る住宅ローン控除可能額があるケースでは、使い切れなかった部分をさらに住民税から控除することができます。

但し、所得税で引き切れなかった分があるからと言って、すべて使い切れるわけではありません。

住民税の手続きと還付

住宅ローン控除額をさらに住民税から差し引く場合、特に手続きは必要ありません。

確定申告や年末調整した内容については市区町村に通知されるため、住民税からの住宅ローン控除はそのまま適用されます。

住民税から控除されたら、住民税の納付書に同封されている課税明細や6月の給与明細とともに渡される住民税の課税決定通知書に記載されるので見ておきましょう。

あえて還付と小見出しに入れましたが、所得税のように税金の前払いをする場合には払いすぎていることがあるので「還付」となります。

住民税の場合には税金の先払いをするわけではないので、還付されてお金が戻るのではなく支払う税金が安くなるという感覚でいてください。

所得税のようにいつ還付されるのかと考える人もいるかもしれませんがそうではありません。

新築・中古の住宅ローン控除の確定申告期間と手続きを忘れた場合

住宅ローン控除を適用するために、1年目は確定申告が必須になります。会社員でも同様ですので忘れないようにしてください。

必要な書類はすでに解説したとおりです。2年目以降は会社員の場合は、年末調整で手続きが可能です。

- 年末調整のための(特定増改築等)住宅借入金等特別控除証明書

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

- 住宅取得資金に係る借入金の年末残高等証明書

税務署から送られてくる書類を会社員の人は勤務先に提出してください。

住宅ローン控除の確定申告(還付申告)はいつ?

確定申告は、2/16~3/15までになりますが、住宅ローン控除のように還付金を受ける申告はそれ以前でも可能です。

住宅ローン控除の確定申告(還付申告)を忘れた・期限が過ぎた

会社員や公務員など確定申告をしない人は、手続きを忘れていて期限が過ぎてしまったケースがあるでしょう。

還付申告は確定申告の期限とは別に、その年の翌年1月1日から5年間請求することが可能になっています。

救済措置があるのでうっかり忘れていたら速やかに手続きを進めてください。

2年目以降の住宅ローン控除の年末調整の金額

2年目以降は住宅ローン控除は、年末調整で対応できるのはお話しました。

住宅ローン控除自体が年末のローン残高に対しての比率でかかってきます。

住宅ローンの返済が進むと、残高が減っていきますから、初年度と同じ金額のイメージをしていると少ないと感じるケースはあるでしょう。

住宅ローン控除の年末調整を忘れたら

2年目以降については税務署から送られてくる書類がありますので忘れずに保管しておいてください。

年末調整は保険料控除など提出する書類があるので、忘れにくいはずです。

そうはいっても2年目の住宅ローン控除の手続きもはじめてですから忘れた!といこともあるでしょう。

その場合、翌年1月までであれば勤務先で再度手続きが可能です。事務上の手間をかけることになるので、再度お願いしてみてください。

それが間に合わないようであれば、2年目も確定申告することが必要です。慣れないことを2年続けてすることになるので、しっかり年末調整で終わらせましょう。

繰り上げ返済と借り換え、住宅ローン控除との注意点

住宅ローン控除と繰上げ返済と借り換えの関係

住宅ローン控除は、マイホームを購入した後の確定申告、その翌年以降の年末調整で終わるわけではありません。

繰り上げ返済や借り換えなどをするとき、注意しないと住宅ローン控除が使えなくなることがあります。

住宅ローン控除は、期間10年以上であることが必要ですが、年末残高に条件があるため繰り上げ返済や借り換えをすることでこうした条件を満たさなくなることがあります。

繰り上げ返済はネットで手続きできるものがあるので、手軽な反面、こうしたところに一般の人は気がつかないケースがあります。

借り換えなどをしても、新たな住宅ローンを10年以上にして住宅ローン控除の適用条件を満たすかたちにすると、メリットが多いことも珍しくありません。

住宅ローンのメンテナンスをする際には、住宅ローン控除などがどうなるかしっかり確認してから手続きしてください。シミュレーションせずに安易に進めないようにしてください。

住宅ローン控除と他の控除(ふるさと納税など)

所得税などは還付されるのは、税金を払いすぎているためです。仮に住宅ローン控除で支払う税金が引き切れればそれ以上はありません。

ふるさと納税がお得だと聞いても、住宅ローン控除で還付される分を使い切っていれば、税金の還付などで得にならないこともあります。

自分のケースではどうなるのかよくチェックしておきましょう。

まとめ

住宅ローン控除(確定申告/年末調整)必要書類と忘れたときの対処法、についていかがでしたか。

住宅購入は大きな買い物ですから、控除を受けることができるとその分恩恵も大きくなります。

- 住宅購入時に、住宅ローン控除の条件を満たしているか

- 住宅購入後、初年度は確定申告、以降は年末調整(会社員)

- 住宅購入後、ローンのメンテナンスをして条件が外れないか

住宅ローン控除は、マイホームを購入するときから、購入後まで一定期間はずっと関係してきます。分からないことは専門家に聞いてしっかり手続きしてください。

ふるさと納税などで寄附金控除を使おうかと考えても住宅ローン控除でほとんど還付される人は、税制のメリットが少ない場合もあります。もちろん医療費控除などでも同様です。

他の控除も意識しながら住宅ローン控除は他の控除に比べても影響が大きいので注意しておきましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。