確定申告と寄付金控除/対象と限度額・計算、ふるさと納税のポイント2025

寄付金控除(寄附金控除)は、ふるさと納税で対象になりますが、確定申告で手続きが必要なケースがあり、年末調整では対応不可です。

■この記事で学べること

【1】ふるさと納税と寄付金控除(寄附金控除)とは?

【2】寄附金控除の対象と限度額、計算方法

【3】寄附金控除の手続きと確定申告・年末調整

【4】ふるさと納税と寄附金控除、確定申告のポイント

意外と知らない寄附金控除(寄付金控除)について、2025年(令和7年)の確定申告やふるさと納税をからめて解説します。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

- 1 ふるさと納税と寄付金控除(寄附金控除)とは?

- 2 寄付金控除の対象と限度額、計算方法

- 3 寄付金控除の手続きと確定申告・年末調整

- 4 ふるさと納税と寄付金控除、確定申告のポイント

- 5 まとめ

- 6 関連記事

ふるさと納税と寄付金控除(寄附金控除)とは?

寄付金控除とは?

寄付金控除とは、国や地方公共団体、特定公益増進法人などに対して特定寄附金を支出して寄付したときに、所得控除を受けることができる制度です。

所得控除の一つですから、配偶者控除や扶養控除、生命保険料控除と同じ区分の控除制度です。

この控除について情報を探していると、「寄附金控除」「寄付金控除」といずれも使われていますが、この記事では「寄付金控除」と記載します。

意味は同じですので、そのまま読んでください。

また政治活動に関する寄附金、認定NPO法人等に対する寄附金及び公益社団法人等に対する寄附金のうち所定の分については、所得控除ではなく税額控除を選ぶことができます。

ふるさと納税は寄付金控除の対象となる制度の一つと考えてください。

所得控除と税額控除の違いと寄付金控除

所得控除と税額控除は同じ「控除」ではあるものの仕組みや制度が違います。所得税の大まかな仕組みが分からないとこの違いは理解しにくいのです。

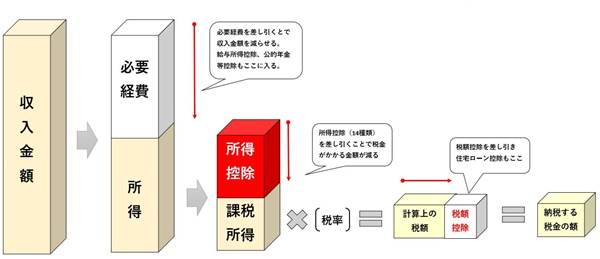

下の図をご覧ください。このサイト上のいくつかの記事で同じ図を使っていますが、所得税の計算の流れを簡略化して図にしたものです。

所得控除は左から三番目、税額控除は右から2番目にあります。税金の計算上、控除するところが違うのでどこで控除するかで計算の結果が変わります。

「控除」が使えると税金が安くなるというのは理解できると思いますが、計算上は控除するところが違います。

- 所得控除:所得から引く

- 税額控除:税額から引く

仮に同じように3万円控除することができるとした場合、税額控除であれば税額(要は税金です)からダイレクトに3万円控除するので税金が3万円安くなります。

所得控除はその計算の途中で3万円引くので、税金が3万円安くなるわけではありません。

計算の流れを見ていただくと理解しやすいと思いますが、この部分は勘違いしている人が多いところです。

ふるさと納税2023年10月からの改正点

ふるさと納税は、2023年10月から改正されています。注意点もあるのでお気をつけください。

- 返礼品の手数料や事務経費等も募集費用に含める

- 肉や米などを自治体内のものを使う基準が明確化 」

返礼品の手数料や事務経費等も募集費用に含める

ふるさと納税の返礼品の募集費用は、寄付額の50%までと決められています。

しかし中には含まなくてよい経費等もあり、実質的に50%以上かかっていたものがあったためにこれが厳格化されます。

これによって「募集にかかる費用を減らす」、「寄付額を増やして募集費用が50%以内になるようにする」など見直しが考えられるのです。

肉や米など自治体内のものを使う基準が明確化

ふるさと納税の加工品の返礼品(熟成肉と精米)は、原材料が自治体と同じ都道府県産のものに限られます。

例えば海外から輸入した肉をその自治体で熟成だけさせたというようなものは駄目になります。

寄付金控除の対象と限度額、計算方法

寄付金控除の対象

寄付金控除の対象となるのは、国、地方公共団体、公益社団法人、公益財団法人その他の公益を目的とする事業を行う法人又は団体など公益性のあるものに対しての寄付が中心です。

なかには政治活動に関する寄附金なども要件を満たせば対象になります。

そのため駅などでしている募金箱に奮発して寄附をしたようなケースでは対象にはなりません。

ふるさと納税は寄付金控除の対象になりますが、これはふるさと(地方公共団体)に対する寄付に該当するためです。

寄付金控除の限度額と計算方法

寄付金控除も無制限に控除できるわけではありません。限度額と計算方法については次のように決められています。

寄附金控除を所定の法人などにした場合、税額控除にすることもできます。

所得控除の対象となる寄付金控除の限度額と計算方法

下記のどちらかの低い金額-2千円=寄付金控除額

- その年に支出した特定寄附金の額の合計額

- その年の総所得金額等の40%相当額

税額控除の対象となる寄付金控除の計算

税額控除については、パターンがいくつかあるので該当するものについて確認してください。

全部見るとややっこしいので関係するところだけでOKです。

- 政党等寄附金特別控除の場合の計算方法(100円未満の端数切捨て)

(その年中に支出した政党等に対する寄附金の額の合計額-2千円)×30%=(政党等寄附金特別控除額)

- 認定NPO法人等寄附金特別控除の場合の計算方法(100円未満の端数切捨て)

(その年中に支出した認定NPO法人等に対する寄附金の額の合計額-2千円)×40%=(認定NPO法人等寄附金特別控除額)

- 公益社団法人等寄附金特別控除の場合の計算方法

(その年中に支出した公益社団法人等に対する寄附金(一定の要件を満たすもの)の額の合計額-2千円)×40%=(公益社団法人等寄附金特別控除額)

(100円未満の端数切捨て)

※上記の寄附金額の合計額は原則として所得金額の40%相当額が限度。

※一番目の特別控除額はその年分の所得税額の25%相当額が限度、二番目三番目の特別控除額の合計額はその年分の所得税額の25%相当額が限度。

※一番目二番目の計算式の2千円は、寄附金控除と寄附金特別控除(税額控除)とを合わせた金額。

寄付金控除の手続きと確定申告・年末調整

確定申告と年末調整

寄付金控除の手続きをするには原則として確定申告が必要です。ふるさと納税は要件を満たせば確定申告が不要です。

なお寄付金控除については年末調整では手続きできません。

確定申告が必要か不要かのみです。

寄付金控除の確定申告の手続き

寄附金控除で確定申告を行うには、確定申告書類(様式AまたはB、源泉徴収票など)に加えて、所定の書類の記入や掲示などが必要です。

例えば寄付金控除に関することを記入した確定申告書に該当書類を添付、または確定申告書を提出する際に提示します。

該当書類というのは、寄附した団体などから発行された寄附金の領収書などです。

簡単に言えば寄附をしたことについてきちんと相手が受領したことが分かる書面ということです。

寄付する団体やその内容によって色々決まりがあるので、できれば事前に確認しておいてください。

ふるさと納税と寄付金控除、確定申告のポイント

寄付金控除の対象になる寄付も条件はあるもののいくつか種類があります。現状多くの人にとって馴染みがあるのがふるさと納税でしょう。

ここでは寄付金控除とふるさと納税、そして確定申告について確認していきましょう。

ふるさと納税のワンストップ特例があれば確定申告は不要

ふるさと納税という名称がついていますが、税金を納めるわけではなく、思い入れがある自治体に寄附をする制度です。

そのために確定申告が必要ですが、要件を満たせばふるさと納税について確定申告を不要にすることができます。寄付金控除は年末調整では手続きしません。

ワンストップ特例とは?

ワンストップ特例とは、ふるさと納税で所定の要件を満たした場合、ふるさと納税をした自治体に申請書を提出することで確定申告を不要とすることができる制度です。

以下、具体的にふるさと納税のワンストップ特例について解説します。

ワンストップ特例の方法

ふるさと納税のワンストップ特例の方法ですが、する場合としない場合それぞれについてみていきましょう。

ワンストップ特例をする場合

確定申告をする必要がないサラリーマンの人などが対象です。

ワンストップ特例ができる要件を満たすのはふるさと納税を行う自治体の数が5団体以内である場合に限ります。

ふるさと納税を行う際に、ワンストップ特例の申請書を提出(手続きや申請書が自治体で異なることがあるので必ず照会してください)。

所得税の控除はされずにふるさと納税をした翌年度の住民税の減額(所得税も含めた控除額の全額)という処理で控除

ワンストップ特例しない場合(確定申告)

ふるさと納税をした後に確定申告で使う寄附の証明書類(受領書)が発行(払込票の控が確定申告で必要な寄附の証明書類となる場合もある)されます。

通常の確定申告同様にふるさと納税をした翌年の3月15日までに住所地の所轄の税務署にふるさと納税の証明書類を添付して確定申告で手続きします。

所得税での還付金はふるさと納税をした人の収入・その他控除の状況により違います。

住民税はふるさと納税を行った翌年度分の住民税から減額されることになります。

ワンストップ特例の申請書の期限と書き方・記入例

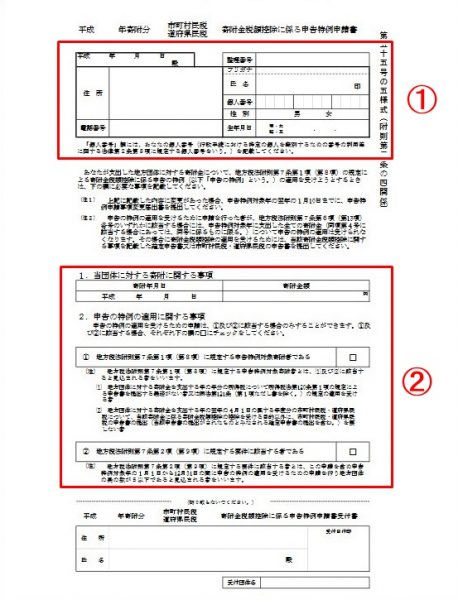

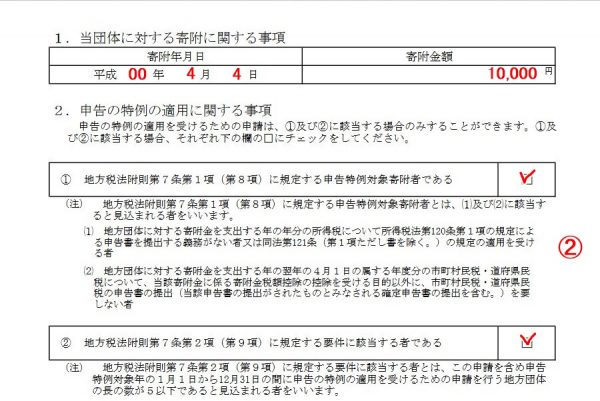

ふるさと納税のワンストップ特例の申請書は「寄附金税額控除に係る申告特例申請書」といいます(以下、ワンストップ特例申請書)。

申請書の見本は上記のとおりです。

これをふるさと納税をした年の翌年1月10日までを期限に提出します。

自治体から申請書が送られてくるはずですが、なければ以下からワンストップ特例申請書をダウンロードしてください。

具体的には上記の見本にある①と②のところに記入します。難しくはありませんので実際に確認していきましょう。

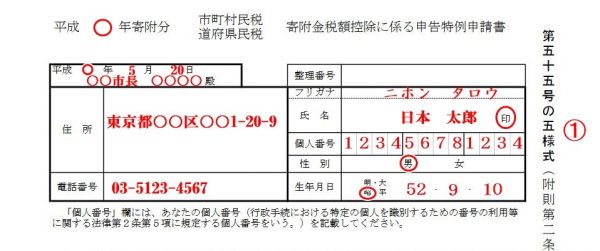

ワンストップ特例申請書の書き方・記入例(住所・氏名等の欄)

最初に氏名等の欄を埋めていきます。記入した日時、その下の自治体名(及び市長名)を記入、住所・電話を記入します。

右側には氏名とマイナンバーの個人番号、性別、生年月日を記入します。

上段①の書き方は以上です。

ワンストップ特例申請書の書き方・記入例(寄附金額及びチェック欄)

次にその下にある3カ所を記入します。寄附をした年月日と寄附金額を記入して、その下の2カ所にチェックを入れます。

上のチェックは確定申告する義務のない人ですよねという確認、下のチェックはふるさと納税した自治体は5つまでで間違いないですね、という確認です。

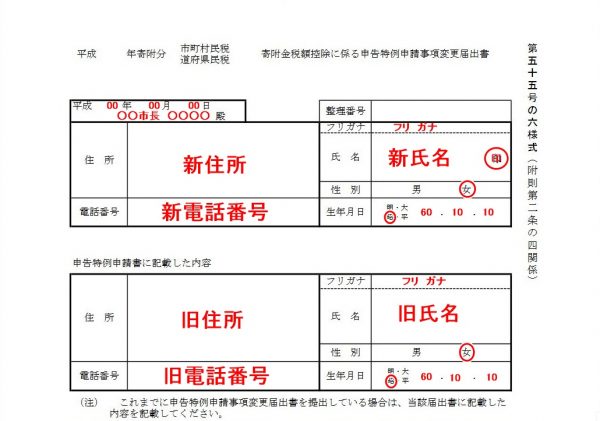

ワンストップ特例申請書の変更があった場合の書類(変更届出書)

寄付金した年の翌年1月1日までの間に提出したワンストップ特例申請書の内容(氏名や住所など)に変更がでるケースがあります。

その場合には翌年1月10日までに「寄附金税額控除に係る申告特例申請事項変更届出書」(ワンストップ特例変更届出書)を提出します。

書き方と記入例は上記のとおりです。

書類の上が変更した内容、下が変更前の内容です。上は押印するところがあるので気をつけてください。

変更としては住所あるいは結婚や離婚などによる氏名の変更でしょう。

ワンストップ特例変更届出書は下記からダウンロードすることができます。

ふるさと納税でワンストップ特例を使う際の注意点と確定申告

ふるさと納税でワンストップ特例を利用すればそれで手続きが終わりますが、ワンストップ特例を利用する前に知っておきたい注意点と確定申告について確認します。

ワンストップ特例を利用する前に必ず知っておいてください。

ワンストップ特例を使える人の要件はお話しましたが、逆に使えない人、さらにそもそも確定申告をした方ががいい人がいます。

- ふるさと納税で寄附をした自治体の数が6以上(ワンストップ特例利用不可)

- 確定申告をすることが義務の人

- 確定申告をした方が得な人

寄附した自治体の数が5までになっていない人は、ワンストップ特例が使えないのは説明したとおりですので確定申告です。

またサラリーマンでも年収2,000万円以上ある人は確定申告が要件ですし、会社役員など複数から報酬を得ていたり、不動産所得などがある人は確定申告をしなければなりません。

住宅ローン控除の1年目の適用のためあるいは医療費控除などを受ける場合には確定申告しなければなりません。

確定申告をするならば(確定申告しなければならないなら)ワンストップ特例は使えないのです。

ワンストップ特例の申請書を提出した後に確定申告することになると手間がかかります。

ワンストップ特例についてはその年のふるさと納税した後によく考えてから進めてください。

ふるさと納税の確定申告書の書き方と記入例

e-taxを使うかは別にして国税庁の確定申告書作成コーナーがあるので参考にしてください。

もしくは総務省のふるさと納税ポータルサイトに確定申告書イメージ(作成)プログラムというEXCELファイルがあります。

こちらを使って作成して転記するのも方法です。

↑総務省の方は一番下までスクロールして「確定申告書の提出方法」という小見出しがあるのでその真上です(EXCELファイル)。

ふるさと納税で確定申告する場合の必要書類

主にサラリーマンや公務員などの人が多でしょうが、ふるさと納税で確定申告をする場合の必要書類は以下のものが必要です。

- 確定書類申告書

- 源泉徴収票(勤務先より発行)

- 受領証明書(ふるさと納税)

- 個人番号カード、通知カード(自分と扶養親族のマイナンバー関連)

- 本人確認書類

- 印鑑、筆記用具、電卓

- 還付金の銀行口座 など

なお、事前準備が必要ですが、2019年からスマホから確定申告ができるようになります。

確定申告でのふるさと納税の還付金、所得税と住民税いつ頃還付される?

ワンストップ特例でのふるさと納税の還付金

その年のふるさと納税について翌年1月10日までにワンストップ特例の書類を手続き、6月の住民税からそれが反映されます。

確定申告でのふるさと納税の還付金還付

- 所得税:確定申告終了後に1~1.5か月程度後に還付金が振り込み(確定申告する時期による)。

- 住民税:6月の住民税から還付分が反映

ワンストップ特例は確定申告よりも損なのか?

上記の内容をみるとワンストップ特例が住民税のみなので単純に損ではないかと思うでしょうが、住民税でまとめて精算されるのでその心配は無用です。

それよりもそもそもその他の控除(医療費控除など)も含めてワンストップ特例なのか、確定申告した方がいいのか検討してください。

視点としてはそちらが大事です。

2019年以降の寄附金控除にかかるふるさと納税の改正

ふるさと納税の改正の背景

節税になり返礼品ももらえると人気が高まったふるさと納税ですが、過度な返戻品が問題となりました。

過度な返礼品の競争などは趣旨に合わないというわけです。

総務省などこうしたことについて指摘がされていましたが、2019年6月から改正されました。

ふるさと納税の改正内容

ふるさと納税の主な改正内容は以下のとおりです。

- 総務大臣は基準に適合する都道府県をふるさと納税の対象として指定できる

- 返礼品を返戻割合を3割以下とすること

- 返礼品を地場産品とすること

- 基準は総務大臣が決め、指定は都道府県の申し出による。基準に適合しない場合、総務大臣は指定を取り消すことができる。

現在いくつかの自治体がふるさと納税の対象から外れています。仮に寄附をしても控除の対象になりませんので注意してください。

まとめ

寄附金控除といっても色々ですが、ふるさと納税などは所得控除などが利用できるので可能な範囲で利用してみてください。

寄附金控除も他の控除と同様に納める予定の税額(税金)以上には控除できません。

各種の保険料控除や住宅ローン控除、医療費控除、災害で被災したときの雑損控除など他に控除するものがあれば、それを考慮して寄附金控除の利用が有利かどうかを考えてみてください。

ふるさと納税をするにはその年までに支出したものが寄付金控除の対象です。

2024年分の所得については2024年中にふるさと納税を行う必要があります。

2025年になってから2024年分の所得に入れることはできませんので気をつけてください。

またふるさと納税は問題も指摘されているものの、寄附でその地域に貢献しつつ特産品などを頂き自分の納税について考える機会になるはずです。

ふるさと納税と寄附金控除、確定申告や税金(所得税・住民税)について一度考えてみてください。

※実際の税務上の取扱いは税務署等に必ずご確認ください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。