はじめての青色申告(2023)青色申告の基本と申請~提出書類まで

青色申告は確定申告の納税手続きの一つです。

青色申告特別控除(65万円控除)などメリットがありますが、やり方や手続き、提出書類(青色申告決算書、帳簿、複式簿記など)が白色申告よりも複雑です。

そのため青色申告に二の足を踏む人も多いのですが、手間がかかる分だけメリットも多くあります。

■この記事で学べること

【1】青色申告・青色申告特別控除とは?要件や白色申告との違い

【2】青色申告の提出書類や手続き方法

【3】メリット・デメリット

【4】青色申告特別控除65万円の要件の改正

【5】会計ソフト(青色申告ソフト)、青色申告に必要な提出書類や方法、注意点

2023年(令和5年)はじめての青色申告とは?についてわかりやすくまとめます。

この記事のもくじ

青色申告・青色申告特別控除とは?

青色申告とは所得税と法人税、つまり個人と法人の申告納税する制度の一つです。

申告書の色が青いことから青色申告と言われています。なお特に手続きしなければ通常の申告は白色申告と呼ばれています。

青色申告は税務署長の承認を受けた上で、一定の帳簿書類を備えること、さらに帳簿のその記帳を正しく行うことが求められています。

わかりやすく説明すると白色申告よりもちょっと面倒なことが多い代わりに、控除額や損失の繰り越しなど色々な特典を受けることができるのが青色申告です。

そもそも帳簿書類を整えてその記帳などをきちんとやるというのは、法人でも個人事業でも事業経営をする上ではとても重要なことです。

売上や入金、利益などの把握に繋がることですから、これが分からないとどんぶり勘定となりお金の面で経営がうまくいきません。

単に税制上の優遇や各種の特典が受けるということの他に、こうした習慣をつけることで経営に役立てるという本質的な意味合いでもあるのです。

後で詳細を解説しますが、青色申告特別控除とは青色申告にすることのメリットの一つで65万円を控除することが出来る制度です。

事業をやっている人は良く分かるでしょうが、実際に経費の支出なしに65万円引ける(控除できる)のは大きいですね。

確定申告で青色申告できる要件

青色申告は誰でもできるわけではありません。

具体的には個人の場合、

- 「不動産所得」

- 「事業所得」

- 「山林所得」 のある人が対象です。

法人の場合は青色申告の承認を受けようとする法人等になります。

個人事業主の人はもちろんですが不動産所得がある人なども青色申告をすることができます。

青色申告は一度申請したものを取りやめることができます。

有利になりそうだから申請したけどやっぱり時間が取れなくてやめたなどのケースです。

この場合には青色申告の取りやめ届出書を提出した日以後1年以内は再度申請することができません。

申請には期限までに青色申告承認申請書の提出が必要

青色申告をするには必要書類として「青色申告承認申請書」を、税務署長宛てににその年の3/15までに提出しなければなりません。

すでに事業運営している人が2022年分の確定申告で青色申告する場合、2023年3月15日(水)までに所轄の税務署長宛に青色申告承認申請書の提出が期限です。

実際には確定申告の手続き自体もあるので、もっと早くする必要があります。書類は下記よりダウンロードできます。

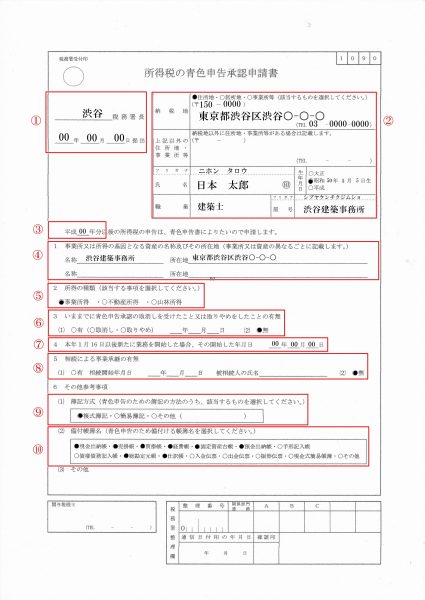

青色申告承認申請書の書き方・提出期限・提出方法

青色申告承認申請書の書き方

それでは青色申告承認申請書の書き方を見本をもとに記載例とともに確認していきます。下記の記載例に番号を振っていますので番号ごとに書き方を解説します。

①青色申告承認申請書の提出先の税務署名と日付を記入

②納税地の該当するものに●、住所・電話番号・氏名(押印)、生年月日、職業、屋号を記載(屋号がなければブランク)

③青色申告をはじめる年を記載

④事務所の名称と所在地 支店などがある場合は渋谷建築事務所横浜支店 神奈川県横浜市~などと記載

⑤所得の種類に● 複数あるならすべて●

⑥はじめて青色申告を申請するなら「無」に● (取消歴があると一定期間申請できないため)

⑦1/16以降に事業などを開始した場合はその日時(書類の締め切り日などが変わることがあるため。後で解説)

⑧はじめて青色申告を申請するなら「無」に● (青色申告していた人の事業を相続すると扱いが変わるため)

⑨65万円の控除を受けるなら複式簿記に● 10万円控除なら簡易簿記●

⑩65万円の控除を受けるなら記載例の8カ所に●(現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳、預金出納帳、総勘定元帳、仕訳帳)

この中では⑩が面倒に感じるでしょうが、後でお話する青色申告ソフトなど使うと普通に作成されてきます。

他には国税庁の提供するe-taxなどの利用もあるでしょう。但し、e-taxの利用には事前準備が必要です。

提出期限

個人

青色申告承認申請書の提出期限は3つのパターンに分かれます。具体的には次のとおりです。

- これまで白色申告だが次回から青い申告にする

- 新たに事業を開始した場合

- すでに青色申告していた親などから事業承継した場合

これらを個別にみていきます。青色申告承認申請書の提出期限は、税務署長宛に原則は青色申告で確定申告する年の3/15です。

なお新たに起業したり不動産の貸付けをした場合、事業開始等の日から2ヶ月以内に提出することが必要です。

すでに青色申告をしていた人(両親など)の事業を相続により承継した場合、相続開始を知った日(死亡の日)によって提出期限が3つにわかれます。

- 死亡の日がその年の1/1~8/31 死亡の日から4か月以内

- 死亡の日がその年の9/1~10/31 その年の12/31

- 死亡の日がその年の11/1~12/31 その年の翌年の2/15

※土日祭日に期限があたる場合はその翌日

法人

法人の場合には青色申告によって申告書を提出しようとする事業年度開始の日の前日までです。

法人はこれが原則ですが、事業年度などによって少し細かい要件がありますので税務署・顧問税理士などにも必ず確認してください。

提出方法

青色申告承認申請書の提出方法は、納税先となる税務署長宛てに直接持ち込みあるいは郵送します。

郵送する場合、所轄の税務署は下記から調べてください。

持ち込む時間がなければ郵送、そうでなければ持参するという流れになります。なお法人税の場合にも郵送もしくは持参です。

青色申告と白色申告の違いと要件

青色申告と白色申告は具体的に何が違うのか気になる人も多いでしょう。

上記のように青色申告には65万円控除と10万円控除があります。これに白色申告があるのでタイプとしては3つあります。

青色申告と白色申告の違いは簡単にまとめると次のようになっています。

青色申告と白色申告の主な違い

と白色申告の違い-e1610764134998.jpg)

| 青色申告 | 白色申告 | |

| 帳簿 | 単式簿記 複式簿記 | 単式簿記 |

| 書類 | 確定申告書 青色申告決算書 | 確定申告書収支内訳書 |

| 届出 | 必要 | 不要 |

| 特典 | 節税の特典あり | なし |

※青色申告では単式簿記だと控除額10万円、複式簿記でetaxの利用などで65万円

提出書類については後で解説しますが、65万円の青色申告特別控除を受けるには複式簿記で記帳する必要があります。

10万円の控除もあるもののせっかくやるなら65万円控除の方がいいですね。

2021年の確定申告からこれに加えてetaxの利用や電子帳簿の保存がないと65万円は閊えずに55万円となります。

青色申告と白色申告の違いをわかりやすくいうと少し手間がかかるけど特典が多いのが青色申告、そこまで手間はないが特典もないのが白色申告です。

しかし白色申告も帳簿付けについて改正されて必須になりました。

単式簿記でも青色申告にはした方がよいということになります。

なお青色申告(65万円・55万円・10万円)の各要件は次のとおりです。

55万円の青色申告特別控除の要件

- 不動産所得又は事業所得を生ずべき事業を営んでいる

- これらの所得に係る取引を正規の簿記の原則(一般的に複式簿記)にて記帳

- 上記にもとづいて作成した貸借対照表および損益計算書を確定申告書に添付して法定申告期限内に提出

65万円の青色申告特別控除の要件

- 上記の55万円の要件に該当している

- 次のいずれかに該当していること

- その年分の事業に係る仕訳帳及び総勘定元帳について、電子帳簿保存を行っている

- その年分の所得税の確定申告書、貸借対照表及び損益計算書等の提出を、確定申告書の提出期限までにe-Tax(国税電子申告・納税システム)を使用して行う

10万円の青色申告特別控除の要件

10万円の控除は55万円および65万円の要件に該当しない青色申告者に適用

青色申告のメリット・デメリット

青色申告にもそれをするだけのメリット、そしてデメリットがあります。具体的にみていきましょう。

メリット

青色申告には少々手間がかかるだけのメリットがあります。次にみていきましょう。

儲けから最高65万円を控除できる(青色申告特別控除)

青色申告では複式簿記で帳簿に記帳することで青色申告特別控除として最高65万円を控除することができます。現金を手元に置いたまま65万円引けるのは大きいですね。

etaxや電子帳簿保存がない場合には55万円になります(2021年の確定申告から)。

これらのいずれにも該当しなければ10万円控除になります。

事業を手伝う家族の給与を全額経費にできる(青色専従者給与の特例)

家業でビジネスをするときなど、自分の妻や親、子供などに手伝ってもらうことも多いでしょう。

青色申告ではその際の給与を全額経費にすることができます。

但し注意点としてはこの特例を使った親族は、控除対象配偶者や扶養親族にはなれませんので注意してください。

事業の赤字を3年間繰り越すことができる(純損失の繰り越し控除)

ビジネスをしていると売上などに波があって赤字になることもあるでしょう。翌年以降黒字に戻ったときにその赤字を3年間使うことができます。

30万円未満の経費を全額経費にできる(少額減価償却の特例)

減価償却資産は、現金が出ていった分だけその年の経費にすることができません。青色申告では30万円未満の少額の資産は全額経費にすることができます。

家賃や光熱費等の家事の按分(家事按分)

自宅を事務所などにして使っている場合、利用している割合に応じて家賃や光熱費等を家事按分することができます。

貸倒引当金の一括処理(一括評価による貸倒引当金の特例)

個人事業主で年末に残っている売掛金や貸付金など未回収の資金について、一定額を貸倒引当金繰入として必要経費に計上することができます。

デメリット

青色申告のデメリットは、白色申告に比べて手間がかかるということです。

特に最高65万円の青色申告特別控除を受けるには帳簿を備え付けて複式簿記で正確に記帳などをしなければなりません。

簿記の知識などがないと手書きではハードルが高くて二の足を踏む人が多いでしょう。

青色申告にするデメリットはこの1点です。

それではこのデメリットを何とかする方法がないのかというと、青色申告の負担を軽くするのが青色申告の会計ソフトやe-taxです。

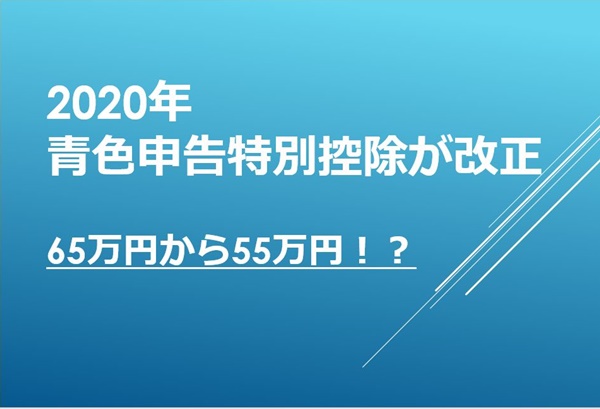

青色申告特別控除の2020年からの見直し・改正

税制改正が決まり基礎控除などが先々改正されることになりましたが、「青色申告特別控除」についても2020年分の所得、つまり2021年の確定申告から改正されています。

すでにお話したこともありますが、具体的な内容をみていきましょう。

青色申告特別控除の改正内容

青色申告特別控除がどのように改正されるのかというと、具体的内容は次のとおりです。

- 青色申告特別控除の控除額を現行の65万円から55万円に引下げ

但し、次の場合には青色申告特別控除は65万円のままとなります。

- その年の事業に係る仕訳帳・総勘定元帳についてパソコンなどを使用して記録の備付けや保存をしている

- その年分の所得税の確定申告書、貸借対照表及び損益計算書の提出を期限までにe-taxを使用して行う

2018年の税制改正大綱では、基礎控除、給与所得控除、公的年金等控除の改正が盛り込まれています。

特に所得の高い会社員などは増税の方向です。

働き方改革に合わせるかたちにしているものの、自営業やフリーランスなどの所得の把握が課題にもなっています。

白色申告から青色申告にすることで少なくてもきちんと帳簿をつけて事業をしているということです。

青色申告なりにどんぶり勘定の人もいるでしょうが白色申告ではどんぶりし過ぎということです。

青色申告特別控除の55万円引下げの改正はいつから?

「2020年1月分」以後の所得について適用されます。確定申告の具体的な時期としては「2021年2月~3月」の確定申告からスタートします。

65万円から55万円と10万円引下げになるのは大きな改正です。これを踏まえて現状の青色申告について続きをみていきましょう。

青色申告ソフトでデメリットをカバーする

青色申告と白色申告の違いが手間ひまであるなら、それがかからないようにするのがポイントです。

特に青色申告での記帳を手書きでするのははっきり言って苦痛です。

青色申告をするなら青色申告ソフトを使ってパソコン等で作成するのがおすすめです。

この青色申告ソフト、無料のものもあるようですがおすすめしたいのは有料のものです。

簿記の知識などがあればいいですが、仕訳が分からないで個人でEXCELなどで作成するのは結構大変です。

無料だと機能に制限もあったりするので、青色申告ソフトあるいはe-taxを利用する方が無難です。

ソフトだと年間1万円前後するはずですが、受けるメリットと入力のストレスを考えるとソフトなどの購入費の負担の方がましでしょう。

e-taxではマイナンバーの提出が必要でしたが、2019年からID・パスワード方式が導入されて暫定的にマイナンバー不要でもできるようになりました。

青色申告ソフトは作成だけで提出は郵送なり持参なりにすることができます。

確定申告の青色申告の必要書類と提出方法、提出期限

ここから青色申告の必要書類や方法、期限について確認していきましょう。

青色申告の必要書類

- 確定申告書 第一表 第二表 添付台紙(控除証明書などを貼る)

- 確定申告書に添付する各種書類(生命保険料控除証明書など)

- 青色申告決算書(計4ページ)

提出書類ではありませんが、青色申告では保管書類があります。

具体的には帳簿(総勘定元帳、出納帳、売掛帳、買掛帳、経費帳、固定資産台帳)や請求書・領収書、預金通帳などです。

5年のものもありますが、7年保管が必要と覚えておいてください。

帳簿の保管については、青色申告ソフトを使うとデータ化されるので青色申告ソフトを使う意味はこうした点にもあるのです。

手書きは推奨しませんが、ひな形が必要な場合には下記よりダウンロードしてください。

青色申告の提出方法

他の記事にも書いていますが、納税地の税務署に直接持参、郵送、e-taxの3つ方法があります。

税務署に直接持参する場合、提出期限が近づくとものすごく混みますから早めにいくか郵送あるいはe-taxを利用しましょう。e-taxはマイナンバーが必須です。

青色申告の提出期限

確定申告で青色申告の提出期限は2018年3月15日です。ちなみに確定申告の期限を過ぎることを期限後申告といいます。

青色申告をするにも関わらず期限後申告をすると、65万円の青色申告特別控除の減額(10万円)や繰り返すと青色申告が取り消されることもあるので覚えておきましょう。

青色申告にするか白色申告にするかの判断基準

確定申告は毎年年度末に近い時期にあるため、誰も忙しく慌ただしいタイミングにあたります。

白色申告のままの人は色々面倒くさいというのが本音だと思います。

しかし申告は必ず必要でやるものです。これで最高65万円控除できるのであれば収入が少ないから節税効果は薄いという人以外はやってみましょう。

白色申告については帳簿も必須になっているので、それを選択するくらいなら青色申告の10万円控除ができるようにした方がいいでしょう。

個人事業をしている人なら、さまざまなメリットを考えると青色申告はすべきだと考えます。

まとめ

特に簿記や会計の知識がないと面倒だと思いがちですが、青色申告ソフトを利用するとかなり楽です。これが億劫なのは最初の設定の部分と入力方法です。

自分でするのがキツい場合には税理士に依頼するなども検討してください。国が優遇制度を設けているときはそれを利用して使い倒しましょう。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。