青色申告特別控除額65万円の要件と確定申告

青色申告特別控除は確定申告の際に65万円控除できますが、要件を満たさないと55万円になります。電子申告も進んでおり確認が必要です。

■この記事で学べること

【1】青色申告特別控除額65万円と55万円の要件

【2】青色申告特別控除と電子申告の今後

【3】青色申告特別控除とは?

【4】青色申告特別控除65万円・55万円・10万円控除の違い

要件を満たさないと65万円から55万円へ引き下げとなる青色申告特別控除についてファイナンシャルプランナーがまとめます。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

青色申告特別控除65万円と55万円の要件

青色申告はよりきちんとした記帳・帳簿の備え付けを前提にして、確定申告・課税をするために導入されています。

事業をする上で正しい会計の知識は経営をする上で欠かせないものです。

どんぶり勘定的な日々の会計や記帳ではなく、経営上・税務上も会計帳簿などはきちんとしてもらうというのが制度の根幹です。

少し手間はかかりますが、青色申告特別控除(65万円・10万円)などの特典がいくつかあるのです。

青色申告特別控除の要件が変わったのは「電子申告納税を普及・定着させる」ためです。

青色申告特別控除65万円と55万円の要件

青色申告特別控除(額)の控除額の要件について確認していきましょう。

そもそも青色申告特別控除が分からないという人は記事の中段以降にある青色申告特別控除とは?の項目から先に目を通してください。

青色申告には2種類あって、65万円の控除額と10万円の控除額があります。

改正されたのは特別控除65万円の部分です。

65万円使えた青色申告特別控除額を55万円(10万円引き下げ)に改正、但しe-taxなどを使うまたは電子帳簿の備え付けや保存、提出などをするなら65万円です。

なお、もともと青色申告特別控除額が10万円だった人はそのままです。

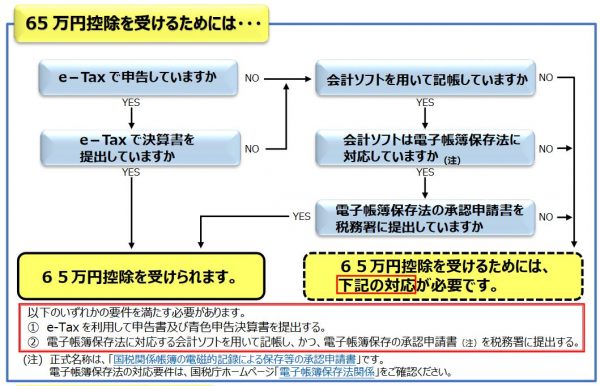

青色申告特別控除額の改正内容と要件、電子申告の推進

出典:国税庁

引き続き青色申告特別控除額65万円を適用するためには、一定の要件を満たしている必要があります。

青色申告特別控除額65万円と基礎控除の改正のイメージは図は上記のとおりです。具体的に65万円控除を適用するための要件をみてみましょう。

【従来からの要件】

- 正規の簿記の原則で記帳(複式簿記)

- 申告書に貸借対照表と損益計算書などを添付

- 期限内申告

【改正で追加された青色申告特別控除額65万円のための要件】

- e-taxによる申告(電子申告)または電子帳簿の保存

電子化および電子申告を進めているので、このように電子申告や電子帳簿保存が青色申告特別控除額65万円を適用するための要件です。

具体的にはe-taxあるいは会計ソフトなどであれば、これらの要件に対応しているものがあるのでこれらを使うことが前提となります。

税務署へ承認申請書を提出して税務署長の承認を受ける必要があります(上記のフローチャート参照)。

すでに提出期限が過ぎているので、この記事を読んでいる時点で届出を承認を受けていない場合、e-taxを使う方法しかありません。

所得が増えることと所得税・住民税及び健康保険の関係

青色申告特別控除が65万円から55万円になったとしても、支払う税金が単純に10万円増えるというわけではありません。

ざっくりしたイメージですが、10万円(65万-55万)×税率(所得税・住民税)です。

仮に税率が10%なら1万円ずつです。しかしこれに加えて所得があがると健康保険料も上がるのでこちらの負担もでてきます。

いずれにしても青色申告特別控除額が10万円違うのは大きな差です。

青色申告特別控除と電子申告制度の今後

国の方針としては電子申告を推進する方向です。

確定申告を手書きで申告書で行うのではなく、e-Taxやこれに類する会計ソフト等で電子申告してくださいということでしょう。

青色申告も手書きで書類を作るのは結構手間ですが、会計ソフトなどを使うとそんなに面倒ではありません。

青色申告にできるということは、複式簿記も含めてそれなりに帳簿がきちんとできているということです。

現在、確定申告はe-taxのマイナンバー方式だけでなく、ID・パスワード方式も導入され、スマホからでもできるようになりました。

詳細は下記の記事あるとおりですが、これも電子申告推進の一環です。

確定申告の青色申告特別控除(65万円・10万円)とは?

青色申告決算書65万円の要件について説明してきましたが、ここで改めて青色申告控除についても説明しておきます。

すでに分かっている人は読み飛ばしてOKです。

青色申告特別控除とは?

青色申告特別控除とは、青色申告の特典の一つです。確定申告には青色申告と白色申告がありますが、特に何もしなければ白色申告です。

青色申告は事前の届出の上、複式簿記や青色申告決算書の作成など少し複雑な書類を作成するなどいくつか要件があります。

見方を変えればそれだけきちんとした会計処理で、確定申告をするともいえます。

複雑で面倒が増えることなど誰もしないので、青色申告をしている人にはいくつか特典が用意されています。

その特典が、「青色申告特別控除」です。

具体的には、所得金額から最高65万円またはは10万円を控除することができます(10万円の方が要件が緩和)。

所得税での青色申告特別控除の計算式

少しざっくりした計算ですが、青色申告特別控除を使ってどこが計算上得なのかみていきましょう。

(収入-経費-青色申告特別控除額(65万円)-所得控除)×税率=所得税の金額

実際の所得税の計算はもう少し他の要素を加味しますが、このようなイメージでいてください。

上記の計算式の65万円部分が55万円に引下げになるわけです(10万円の人は改正なし)。

実際に何かを買ったりして現金を支払ったわけではないのに、65万円を経費のように引けるのは大きいわけです。

青色申告をすることができる人

事業所得や不動産所得、山林所得のある個人や法人が対象です。

個人の場合、もう少し柔らかい表現をすると個人事業主や大家業などの人が主に該当します。

青色申告特別控除65万円・55万円・10万円控除の違い

青色申告特別控除(65万円)の適用要件

65万円の控除を受けるための要件は、以下のとおりです。

- 不動産所得または事業所得を事業として営んでいる(山林所得のみはNG)。

- これらの所得についての取引を複式簿記で記帳。

- この記帳で作成した貸借対照表及び損益計算書を確定申告書に添付。確定申告書を法定申告期限内に提出

- 現金主義ではなく、発生主義の取引にしている(現金の動きがなくても取引発生時点で帳簿に記載)

これが65万円控除を受ける主な要件です。ここに該当しなければ10万円の青色申告特別控除となります。

少なくても10万円の控除であれば、白色申告とそんなに差はありません。対象になる場合には青色申告をするつもりでいた方がメリットは大きいでしょう。

会計処理が複雑そうと思う人は、e-Tax、WEBでの作成(国税庁のサイトからでも可能)を使えば入力だけですのでそんなに難しくはありません。

メリットを考えると税理士などに依頼するのもありです。

青色申告特別控除(65万円)を使う手続き

そもそも青色申告を利用するには、「青色申告承認申請書」の提出が必要です。

細かい手続きや違いは下記の関連記事に詳細を入れていますので、こちらを参考にしてください。65万円使える方が税金を考えた上では有利です。

今後についてはe-Taxなどを利用できないと、税負担が重くなるということです。

まとめ

電子申告を推進している関係上、これを利用することで青色申告特別控除65万円も適用できるようになります。

個人事業主やフリーで仕事をしている人にとって、要件を満たすだけで10万円控除額が増えるのは大きいのは言うまでもありません。

毎年、確定申告を煩わしく思っている人も少なくないでしょうが、白色申告にしている人も青色申告そして青色申告特別控除65万円を使う方向でやってみてください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。