介護費用の自己負担の総額は平均いくら?払えないときの対処法

この記事のもくじ

介護費用の自己負担の総額は月額平均いくら?

介護費用における自己負担について、平均いくらくらいかみていきましょう。

公的介護保険の基礎と在宅介護の自己負担

医療と同じように介護保険にも「公的な介護保険」と「民間の保険会社で加入する介護保険」があります。

公的な介護保険をベースに不足する部分や自己負担が発生することがあるので、それを自分の資産や保険会社などで加入する民間の介護保険などでカバーするのが前提です。

認知症だけを発症すると体の自由はきくので、軽い要介護度で認定されることもあります。そのため介護初期の負担が費用面でも精神面でも大きくなることがあります。

在宅介護や居宅サービスを利用するときの費用の平均は次のようになっています。

居宅サービスの介護費用の限度額

【居宅サービスの1ヶ月あたりの利用限度額】

| 要支援1 | 50,030円 |

| 要支援2 | 104,730円 |

| 要介護1 | 166,920円 |

| 要介護2 | 196,160円 |

| 要介護3 | 269,310円 |

| 要介護4 | 308,060円 |

| 要介護5 | 360,650円 |

出所:厚生労働省 介護サービス情報公表システム

居宅サービスを利用する場合、利用できるサービスの量(支給限度額)が要支援1~要介護5まで、それぞれ1か月あたりの介護費用の限度額が決められています。

この限度額の範囲で介護サービスを利用するなら、1割が自己負担です(一定以上所得者の場合は2割又は3割の自己負担)。

介護費用の難しいところは、この限度額を超えて介護サービスを利用すると超えた費用については「全額自己負担」になることです。

それならこの限度額の範囲で介護サービスを受ければ、介護費用は1割負担で済むんだなと考えるのは早計です。

介護事情も個別に違いますからこの限度額の範囲では、対応が厳しいのであれもしたい、これもしたいとすると介護費用が増えていきます。

限られた費用とできることのバランスを考えて、ケアプランを考えることが必要なのです。

介護施設サービスの自己負担の目安

次に施設サービスでの介護費用の事故負担額についてみていきましょう。

【施設サービス自己負担の1ヶ月あたりの目安】

介護施設のサービスは、個室や多床室〔つまり相部屋〕などの違いで自己負担額が変わります。いくつか例をみていきましょう。

介護老人福祉施設(特別養護老人ホーム)の1ヶ月の自己負担の目安

■要介護5の人が多床室を利用した場合

| 施設サービス費1割 | 約25,000円 |

| 居住費 | 約25,200円 |

| 食費 | 約42,000円 |

| 日常生活費※ | 約10,000円 |

| 合計 | 102,200円 |

※施設により設定される

■要介護5の人がユニット型個室を利用した場合

| 施設サービス費1割 | 約27,500円 |

| 居住費 | 約60,000円 |

| 食費 | 約42,000円 |

| 日常生活費※ | 約10,000円 |

| 合計 | 139,500円 |

※施設により設定される

出所:厚生労働省 介護サービス情報公表システム

これらは特別養護老人ホーム(特養)のものです。要介護3以上でないと入所することはできませんし、待機者も多いので空きがなかなかありません。但しコストが割安です。

特養ではないいわゆる介護付きの有料老人ホームはもっとコストが高くなります。半面、自立や要支援・要介護の人も対象にしています。

介護の期間や介護時の一時金と月額の平均・目安の合計で500万円

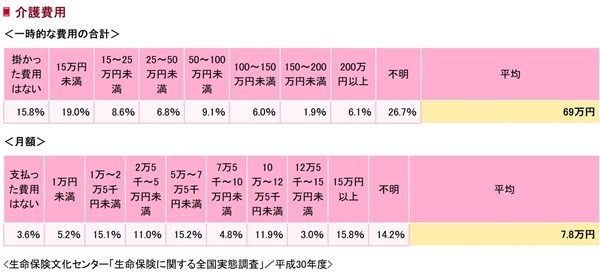

介護については生命保険文化センターも生命保険に関する全国実態調査の中で統計を取っています(2018年12月)

過去3年間に介護経験のある人への調査なのでこちらも参考になるのでみておきましょう。

出所:生命保険文化センター「生命保険に関する全国実態調査」/平成30年度

よく健康寿命と平均寿命の差を介護の期間として情報を出しているところもありますが、平均では介護期間は5年弱です。

一時金69万円に毎月7.8万円という結果になりました。

実際には個別に差はあるでしょうが、69万円+7.8万円/月×55か月=498万円 介護費用の平均の目安として500万円くらいをみておく必要があります。

介護費用の平均をみるときの注意点・ポイント

介護費用の平均はあくまで平均です。あくまで目安としてこれくらいを備えておくというのでいいでしょうが、いくつかポイントを確認しておきましょう。

要介護度によって介護費用は異なる

公的介護保険の要介護度は要支援1~2、要介護1~5の7段階があります。当然介護度によって介護費用は変わってきます。

介護が必要な状態になるか、また要介護度がどのくらいになるかは分からないことです。

要介護期間が短く、またお金の面での費用負担が少なく済めばそれに越したことはありません。

またどのような介護サービスをどこまで受けるかによって費用も負担も変わります。このあたりはケアマネージャーなどと予算も含めての相談になります。

介護をする家族の有無と介護にかけられる時間は?

最後の結論にも繋がる話ですが、、介護が発生した場合に介護をする家族がいるか、いるなら誰がするか、そして介護にかけられる時間・労力によって介護費用の自己負担も異なります。

公的介護保険の自己負担の話をこの頁のはじめにしました。介護できる時間がどうしても少なくなるというなら、その分介護費用の負担を増やすしかありません。

介護費用を抑えたいが払えないときの対処法

繰り返しますが公的介護保険は、介護度によって限度額が決められていますから、申請すればそのすべてが適用されるというわけではありません。

その限度額を超えると、その費用は全額負担です。

介護サービスを増やしたいのであれば、自己負担で介護サービスを上乗せするかたちになります。

ケアマネージャーさんと相談して、自己負担の予算でそれに見合った介護サービスのプランを作成します。

介護費用を抑えるために必要な考え方

介護にかかる費用を押さえるために、優先順位を明確にすることが大切です。そのために次に2つのことを整理してみてください。

- 自分自身でできること、すること

- 自分ではできないこと

これは在宅介護でも老人ホームでも同じです。

老人ホームや介護ヘルパーさんなどに、あれもこれもやってもらえれば助かりますが費用がかかります。

自分たちでできることを意識して、どうしてもできないことや施設や介護サービスに頼らなければならないことをまずは分けていきましょう。

この2つのポイントはできれば介護がはじまる前にやっておきたいことですが、介護がはじまってからでもはじめに整理してください。

親とのコミュニケーションが介護費用を抑えることにも繋がる

普段実家の両親とやりとりがないとコミュニケーションが少なくなります。特に遠距離だとなおさらです。

介護がはじまると予算の範囲の中でできること、できないことがあります。仕事や家庭の事情など労力面でもできること、できないことがでてきます。

介護される側もこうして欲しい、あれは嫌だという希望もあるでしょう。どこかで妥協が必要なことがありますが、それを円滑にするのが普段からのコミュニケーションです。

介護費用を親の資産でカバーするにしてもお金の話を具体的にしなければなりません。これもコミュニケーションできているかで大きく違います。

介護費用への備え方

生命保険に関する全国実態調査によると、民間の介護保険・介護特約への世帯加入率は14.1%程度です。ここ10年以上ほとんど変わらない割合です。

年収別の統計で、1,000万円以上の人でようやく22%くらいになります(出所:生命保険文化センター「生命保険に関する全国実態調査」/平成30年度)。

民間の保険がすべてではありませんが、同じ調査で医療保険の世帯加入率が88.5%あることを考えるといかに低いか分るでしょう。

もっとも介護保険以外の一般の貯蓄性のある保険を介護費用にまわすことを考えている人もいるので、生命保険という全体のくくりで見ると実態はもう少し高い比率でしょう。

現預金などで備えてもいいわけですが、税金や社会保障負担が増えて、収入が増えない状況でなかなか手が回らないようです。

また介護費用については、「誰の」介護費用に備えるのかも考えてみることが大切です。

親の介護費用ということであれば、親の資産を使うことを有線して考えるべきです。介護をする人の就業をどうするかの問題がでてきます。

介護がはじまる前から話ができていればベストですが、難しい面も多いでしょう。親の介護なら子がそれぞれ何ができるか速やかに話し合ってください。

民間の介護保険に加入する場合、介護認定の基準が一律ではありません。

最近は公的皆保険の要介護認定に連動するものが増えてきましたが、保険会社所定の状態が●日間(180日など)継続した場合などとなっていることもあります。

公的介護保険の要介護度に連動といっても、ようやく要介護1から支払い対象になるものがでてきましたが、要介護2あるいは3の介護保険もあります。

こうした点もしっかり確認してください。

まとめ

介護費用の自己負担の総額は平均いくら?払えないときの対処法、についていかがでしたか。

医療や介護など社会保障は、2022年に団塊世代の方が後期高齢者になる前までにもろもろ改正が進められる方向です。

また死亡保障や医療などに比べると介護への備えはまだまだ低い状況です。

長寿になるほど要介護の認定率が高くなっていくことを考えると、高齢の親あるいは配偶者(自分の含めて)がいるなら誰にでも介護がはじまる可能性が高いのです。

相続のことを争続などということがありますが、誰が介護をするか、お金をどうするかなどは相続以上に複雑な問題です。

家族とのコミュニケーションを小まめに取りながら、どのようなかたちであれ準備をはじめてください。

また介護がはじまったら家族(兄弟同士など)で介護やお金のことを話し合ってください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。