住宅ローン・変動金利の仕組みとリスクとは?固定金利とどっちがお得!?

住宅ローン金利タイプは、変動金利と固定金利・一定期間固定金利があります。金利の低い変動金利には独特の仕組みとリスクがあります。

■この記事で学べること

【1】住宅ローンの変動金利とは?その仕組みと未払利息のリスク

【2】変動金利の過去の金利推移

【3】固定金利と変動金利はどっちが得?併用する際の割合、変動金利は今後5年間どうなる?

【4】変動金利の比較方法や変動金利ランキングの見方

【5】住宅ローンの変動金利の利用や見直し、借り換えで損をしないために

変動金利の過去の金利推移、住宅ローンの変動金利の仕組みやリスク、変動金利が変わるルールの上限、固定金利との比較や見直しや借り換えの考え方についてまとめます。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。

この記事のもくじ

住宅ローンの変動金利の仕組みとリスクとは?

最初に住宅ローンの変動金利の基本的な仕組みと特徴について確認しましょう。「変動」金利なのに実は変動に気づきにくいのがポイントです。

空前絶後の低金利が続く中で住宅ローンを変動金利にした人は少なくありません。

しかし変動金利の仕組みやリスクを知らずして選択するのは危険です。

変動金利の仕組みとリスクとは?

変動金利とは、定期的(半年ごと)に金利が見直しされるタイプの住宅ローンです。変動金利は短期金利の動きが大きく影響を及ぼします。

短期金利というのは政府の政策金利を考えてください。

そのため日本銀行(日銀)の金融政策により、金融緩和の際には短期金利は低くなり、逆に金融の引き締めをする状況なら短期金利は高くなります。

これが基本です。短期金利の動きが、住宅ローンの変動金利に影響があると覚えておいてください。

但し、メガバンクなどが短期金利の動きで変わるのに対して、一部のネット銀行などはTIBOR(*)の影響を受けるタイプもあります。

*日本国内で金融機関が他の金融機関から資金を借りる際の金利

日銀がマイナス金利の解除をしました。

すぐに短期金利に影響を与えていませんが、TIBORは敏感に反応して住宅ローンの金利を変更した銀行もあります。

住宅ローン変動金利の5年ルール、上限1.25倍(125%)ルール

変動金利は、仮に金利が変わった場合であっても、住宅ローンの毎月の返済額は5年間変わることがありません(5年ルール)。

さらに金利が変更されたときでも、変更前の返済額の上限が1.25倍までと変動幅が決まっています(1.25倍・125%ルール)。

短期金利が急上昇したから、変動金利がいきなり倍になったりすることはないのです。

固定金利と異なり、頻繁に金利が見直しされるため上限が設けられているのが変動金利です。

変動金利を使う基本的な場面、損をしないために知っておくこと

一般的には金利の下降局面では変動金利(今後下がっていくため)、上昇局面では固定金利(今後金利が上がる前に長期間金利を固定)という使い方をします。

変動金利が上がると毎月の返済額の中の利息の割合が多くなります。

ローンですから、元金を減らさないことには返済額が減っていきません。

変動金利を利用する際には、知っておきたい基本事項です。次に変動金利の仕組みの具体的なリスクについてお話しします。

住宅ローン・変動金利の未払利息の仕組みとリスクとは?

お話ししたように、住宅ローンの変動金利が上昇すると毎月の返済額の元金と利息の割合が変わります。

金利が上昇したら返済額の何が変わる?

例えば元利均等返済の住宅ローンで返済額が毎月10万円、元金の割合が4万円、利息の割合が6万円だとします。

5年間返済額が変わらないくても金利が上昇することで、この比率が元金3.5万円、利息6.5万円などに変わるわけです。

返済額は5年ルールがあるので、その期間中は毎月10万円のままです。

今まで毎月10万円返済していて、元金と利息の比率が変わっても10万円の返済額のままなら問題ないだろうと考えてはいけません。

住宅ローンに限りませんが、ローンの返済はいかに元金を早く減らすかがポイントです。

いくら返済額が変わらなくても、元金の減り方が遅くなることで当初の返済計画も変わってしまいます。

住宅ローン・変動金利の未払利息の仕組みとリスクとは?

変動金利の5年ルールと1.25倍ルールについても同様です。

例え金利が上昇しても、5年間は返済額が変わらない、5年後も1.25倍以上にならないとしても返済額の内訳(元金と利息の比率)は変わっています。

これが進み過ぎるとどうなるかというと、返済額の全額が利息(先ほどの例だと10万円)になってしまいます。

さらにこれを超えると10万円を超える部分の利息が発生します。

これを「未払利息」といい、住宅ローン変動金利のリスクです。

こうなると返済をしているのに元金が1円も減らない上に未払い利息まで出ている状態になります。

そのためずっと住宅ローンの返済が減らずに続くことになります。

変動金利は固定金利よりも金利が低く、半年ごとに金利が見直されても、5年ルール・上限1.25倍ルールで返済額に急激な変更は起こりません。

しかしお金を貸し出す金融機関もどこかから資金を調達している以上、そんなに美味い話はありません。

どこかに何か理由があるのです。この記事の最初に変動金利であるにも関わらず、金利上昇に気づきにくいといったのはこういうことです。

金利が上昇していても、5年間は毎月の支払が変わらないと人によっては全く気にしません

だから変動金利が駄目と言いたいわけではありません。

住宅ローンで変動金利を使うならこうした仕組みとリスクを理解しなければ、後で痛い目をみるということです。

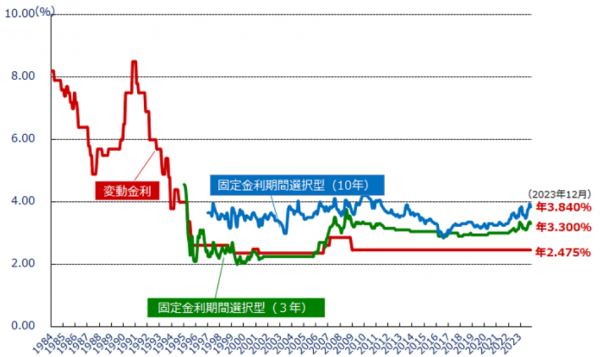

変動金利(住宅ローン)の過去の推移

現在の住宅ローン金利が変動金利も固定金利も非常に低いのは、誰もが理解しているはずです。

但し過去の変動金利の推移と比べてどのくらい安いのかどのくらい違うのかは知っておきたいところでしょう。

過去の変動金利の推移を確認してみましょう。

出典:住宅金融支援機構 民間金融機関の住宅ローン金利推移(変動金利等)

90年代前半には変動金利で8%超という金利の時代もありました。今では想像もつきませんが、それで返済額を支払えるだけの状況だったわけです。

現在では変動金利は1%を切るような状況です。確かにこの推移をみると住宅ローンも空前の低金利です。

借りるなら金利の上ではまだ良いタイミングです。また確かに金利の上では有利です。

日本の景気、税金や社会保障負担、雇用、右肩上がりの報酬、災害リスク有無など他の状況を比べると、現在と比較するのは一概に言えません。

住宅を購入するつもりがあるなら、変更金利か固定金利のどっちがいいかはともかく、魅力のある金利情勢であることは確かです。

一方で35年などの長期の借入期間に渡るときには、金利変動リスクに注意が必要です。35年も先の金利がどうなるか不透明だからです。

結局、住宅ローンは固定金利と変動金利のどっちが得?

ここでよく議論の一つですが、固定金利と変動金利のどっちが得かという話です。

固定金利にと変動金利の比較シミュレーションは一つの参考

よく試算などをして比較する記事がありますが、一つの参考になってもあくまでそこまでです。

全期間固定金利であればこれを基準にできますが、変動金利は10年、20年、30年先にどのような金利になっているかは誰にも分からないからです。

あえて比較するなら、ここ20年くらいの変動金利の平均値をみて、固定金利と比較するというのはあるでしょう。

それでも目安でしかありません。変動金利の過去の推移でみたように90年前半に8%を超えていた変動金利は今では1%以下です。

25年以上前に住宅ローンの変動金利が8%を超えていた時代に、やがて1%にも満たない時代がくると予想していた人はいないでしょう。

何十年も先の金利を予測するのは困難です。だからそれを考慮してリスク回避をする住宅ローンの利用が必要なのです。

変動金利では金利動向に敏感であること

変動金利、固定金利それぞれの特徴と住宅ローンの総返済期間という長期で考えた場合のいまの金利をどう見るかで判断するのが間違いが少ないでしょう。

- 金利動向に敏感になること

- 借入のすべてが変動金利ならあまり長期の返済にしないこと

- 機動的に動くこと

これらができない人は、変動金利を選択するべきではありません。

長く続いた日本の低金利も2023年には少しずつ変化の兆しが出てきています。

今後の金利動向に注意してください。

変動金利のリスク回避をしつつ活用する

変動金利と固定金利あるいは一定期間固定金利は、どれか一つに決めなければならないわけではありません。

タイトルにどちらが得かと入れましたがいずれかの0か100に拘ると選択肢を狭めます。

これらを併用、ミックスさせて住宅ローンを利用することもできるのです。その際のポイントは変動金利や固定金利の割合です。

住宅ローンの借入期間が長いほど、変動金利の金利情勢が不透明になるためリスクが大きくなります。

この割合なら大丈夫というものがあるわけではありませんが試算を厳しめにして調整してください。

変動金利を軸に住宅ローンを考慮するなら、返済期間(あまり長く借りない)、返済額(あまり多く借りない)ことがリスク回避に繋がります。

後はどの程度の割合で変動金利を使うかです。

また利用する住宅ローンの変動金利が短期金利の影響を受けるのかTIBORの影響を受けるのか事前に確認することが大切です。

住宅ローンの変動金利は仕組みを知れば怖くない?

変動金利の未払利息や金利上昇に伴う仕組みやリスクはすでにお話ししたとおりです。

こうしたリスクを理解せず利用するのは危険です。

支払が楽、固定金利よりも良い物件が変えるなど安易な理由で変動金利を利用すると大変なことになります。

筆者がよくする話ですが、正体が分からないものは誰でも怖いし不安です。

頭が痛くてたまらないときは不安でしょうが、病院に行って原因が分かって対処法が分かれば後はそれについてどうするかだけです。

正体が分からなければ、対処も何もありません。これは住宅ローンの変動金利でも同じことです。

変動金利の利用には仕組みの理解と今後(5年の予想など)の金利動向を予測

変動金利を利用するなら、少なくても以下のことを理解してください。

- 変動金利の仕組みやリスク(未払利息・金利上昇)がある。

- 半年ごとに金利が変わるので、小まめに金利の動きを見て判断する

- 金利が上昇したら、変動金利から固定金利に変えればいいなどのセールストークに惑わされない。

- 35年などの長期で住宅ローンの全額を変動金利にしない。

少なくてもこれらのことは、しっかり確認してください。最後の金利が上がったら変動金利から固定金利に変えるが駄目な理由とは

そもそも変動金利よりも固定金利の方が金利が高いのです。

変動金利が上がるなら、固定金利はもっと上がっています。これが返済できるくらいなら変動金利を支払い続けることができるはずです。

つまりそもそも無理な話ということです。

変動金利の比較方法や変動金利ランキングの見方

住宅ローン変動金利の比較やランキングの見方などもチェックしておきましょう。

住宅ローンだと金利だけを比較しがちですが、下記のポイントまで比較してください。

- 金利

- 保証料

- 繰上げ返済手数料

- 団体信用生命保険及び上乗せ保障の保険料

- 融資事務手数料

- 対応地域や店舗への来店の必要性

住宅ローンも競争が厳しく各種の手数料等を安くするケースが増えています。

またさらに差別化するために団体信用生命保険や上乗せ保障の保険料(上乗せ金利など)を安くしたり、ゼロにするケースもでています。

保障範囲もかなり拡充しているので色々比較してみてください。

住宅ローンの変動金利、見直しや借り換えに知っておきたいこと・考え方

住宅ローンで借入金額の全額を変動金利、返済期間35年などでシミュレーションするとかなりの金額の融資を受けられます。

しかしこれでは変動金利のリスク回避ができていません。

繰り返しますが、長期に渡って多額の返済をしていく住宅ローンでリスク回避は不可欠です。

変動金利の特徴、特にその仕組みとリスクをしっかり理解してください。

そのためにはある程度ゆとりを持った住宅ローンのプランを選ばなければなりません。

家計にも余裕がない目一杯の住宅ローンにすると何かあったとき動きが取りにくくなります。

自動車のハンドルの遊びと同じで余裕が必要です。身の丈にあった住宅ローンを選ぶ、変動金利はそれを有利に活用するための選択肢の一つです。

住宅ローンの見直しや借り換えなどをする際に必要なことを覚えておきましょう。

まとめ

ここまで住宅ローンの変動金利が低くなると、確かに魅力があるでしょう。本文で解説したようにその仕組みとリスクをよく認識して使わなければなりません。

関連記事にある住宅ローンの見直しや固定金利についても、理解・確認しておくようにしてください。

※こちらにご登録頂くと「Mylife Money Online」の記事だけでは読めないお得なお金の情報を定期的にお届けいたします。